Blog Addmeet

Archivo de la categoría ‘Mercado Inmobiliario’

Inversiones inmobiliarias (3T 2025) Estabilización positiva

Utilizando los datos proporcionados por el algoritmo DAO de addmeet analizaremos la evolución de la inversión inmobiliaria en España durante el tercer trimestre del año, así como la evolución respecto de los últimos trimestres.

Repunte significativo en la inversión inmobiliaria

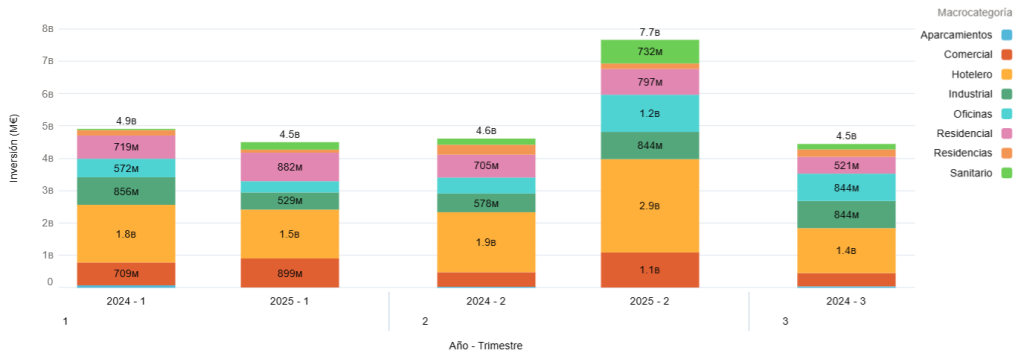

Durante el tercer trimestre de 2025, la inversión inmobiliaria ha experimentado una desaceleración respecto el segundo trimestre, donde la inversión tuvo un repunte inusual respecto de los últimos trimestres . En total, se ha alcanzado un volumen de inversión de 4.300 M€, lo que supone descenso interanual del 4,4% respecto al tercer trimestre de 2024 y una caída intertrimestral del 43,4% frente al segundo trimestre de 2025. Este decrecimiento coyuntural, se debe principalmente a que el sector hotelero ha vuelto a números estacionarios tras un ajuste respecto a un segundo trimestre cargado de operaciones.

En este tercer se registraron en España un total de 209 operaciones inmobiliarias, con valor promedio de 20,57 M€ y con volúmenes entre 1 y 430 M€. Una de las operaciones más relevantes del trimestre ha sido la adquisición del complejo hotelero Mare Nostrum Resort, ubicado en Tenerife, por parte de Spring Hotels, formado por varios family offices de Cataluña, a Brookfield.

Al analizar el comportamiento de los distintos sectores, se aprecia que el sector hotelero sigue siendo el principal foco de atracción para los inversores, acumulando el 30,09 % de la inversión total, manteniendo la tendencia observada en el segundo trimestre. Le siguen, con menor impacto, las oficinas (22,49 %), residencial (18,7 %), el industrial (14,2 %), el retail (9,19%) y las residencias (4,23 %.), quedando el sanitario (2,3 %) como la macrocategoría con inversión más residual del trimestre.

Variación interanual por sectores

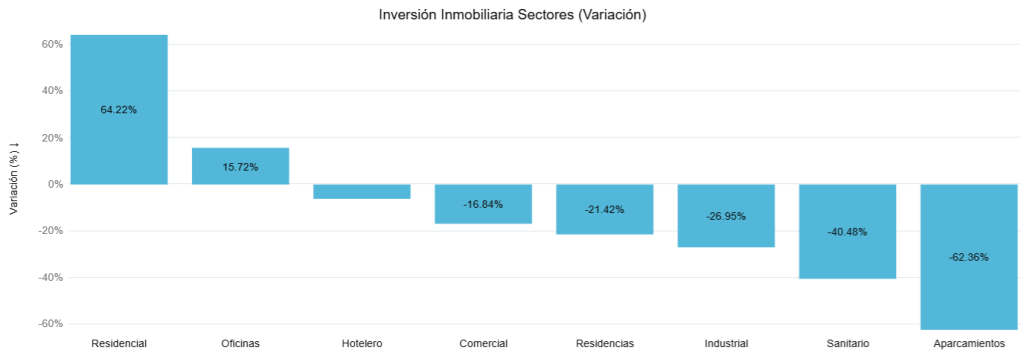

Como se aprecia en el gráfico de variación trimestral interanual, los sectores residencial (64,22 %) y oficinas (15,72%) son los que han registrado los aumentos más significativos en la inversión debido a la estabilización de las yields. El resto de sectores ha sufrido contracciones en mayor o menor volumen, hotelero (-6,14%), comercial (-16,84%),, residencias (-21,42 %), industrial (-26,95%). sanitario (-40,48%) y aparcamientos (-62,36 %) experimentando caídas desde respecto el tercer trimestre de 2024.

Conclusión

El ajuste significativo en la inversión inmobiliaria durante el tercer trimestre de 2025 no refleja tendencia sino coyuntura, siendo las perspectivas positivas en el corto y medio plazo.

Los tipos de interés han comenzado a bajar en USA, con perspectiva «forzada» a seguir bajando. Los bonos soberanos a 10 años en USA (4,150%) y Europa (2,72%) siguen caminos opuestos a la baja y al alza ligeramente respectivamente con tendencia a converger, siendo el Gap «Yield inmobiliaria vs Bonos soberanos» lo suficientemente amplio para que el real estate siga en el punto de mira de los inversiones profesionales. Los inversores mas «core» cada vez perciben menos riesgo de cambio de ciclo financiero (yields), están cada vez más activos.

La economía real de ciertos sectores como el hotelero (visitas de turistas anuales) y el comercial (footfall, ventas/m2) han desacelerado unas tasas de crecimiento no sostenibles en el largo plazo. Esta apreciación vía numerador está permitiendo que que activos, principalmente de retail con minusvalías latentes acumuladas desde el Covid, puedan tener una desinversión al menos «digna».

De cara al resto del año y, si factores geopolíticos no lo impiden, esperamos que la inversión inmobiliaria siga con una evolución positiva de cara a final de año.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

Inversión Industrial Madrid (2T 2025)

En el segundo trimestre del año, el sector industrial español ha registrado una inversión total 670,2 M€ (datos algoritmo DAO addmeet). De este monto, 367,7 M€ se concentraron en el mercado madrileño, lo que supone un notable crecimiento: un 36,4 % más que en el mismo periodo del año anterior y un 138,16 % más que en el trimestre previo.

Durante este trimestre se han registrado un total de 11 operaciones inmobiliarias del sector industrial de Madrid, con valor medio de 33,42 M€ y con volúmenes entre 4 y 75 M€.

Entre las operaciones destacadas figura el desarrollo del complejo industrial Nexus Barajas por parte de Hines, ubicado en la antigua sede de Airbus. Con una superficie que excede los 66 000 m², este proyecto nace tras la compra del inmueble a Airbus en 2020, realizada bajo una operación de sale & leaseback.

Inversión por Ejes y Coronas

Según se observa en el gráfico, el eje A-4 concentró el mayor porcentaje de inversión en el trimestre, con un 42,76 % del total. En segundo lugar se situó el eje A-42, que representó un 27,65 %. Ambos ejes han despertado el interés de los inversores debido a la escasez de espacios en otras áreas y a la disponibilidad de suelo industrial en zonas próximas a la capital madrileña. Con menor impacto se sitúan los ejes A-2, con un 24,04 %, y A-1, con el 5,55 % restante. Durante este periodo, no se registraron operaciones inmobiliarias en el eje A-3.

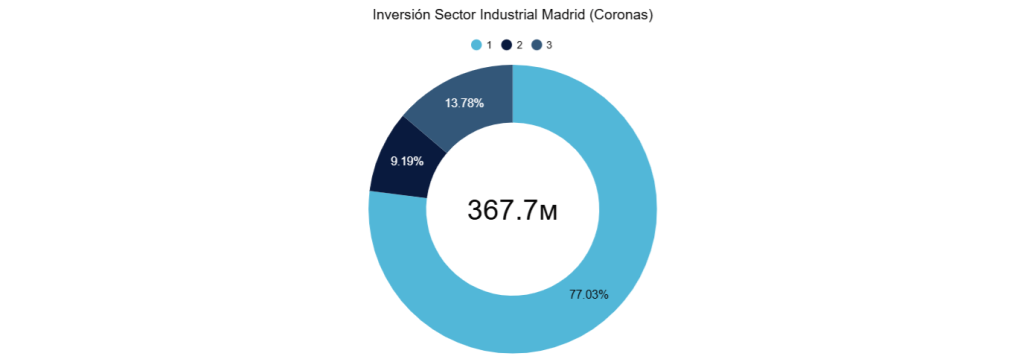

Analizando la inversión en las distintas coronas, continuando la tendencia reflejada en los últimos periodos, la primera corona aglomera el 77,03 % del total invertido, principalmente en las zonas de la capital y Getafe. Le siguen , con una participación menor, la tercer corona con un 13,78% y en último lugar, la segunda corona aglomera el 9,19% restantes.

Inversión por polígonos

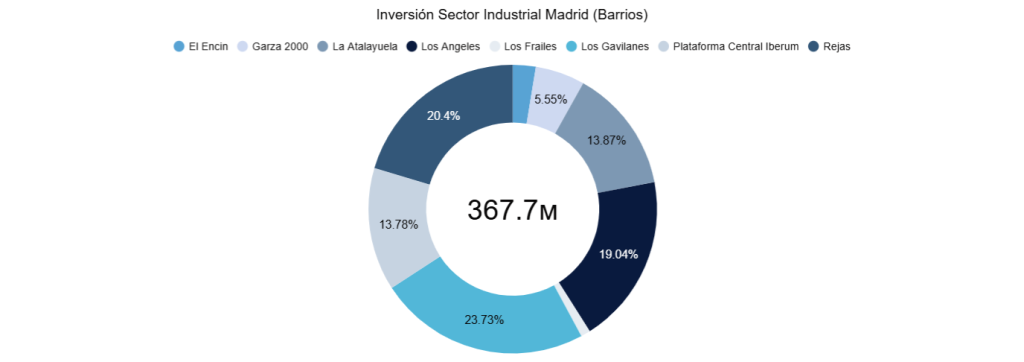

Analizando detenidamente la inversión en los distintos polígonos, dentro de la primer corona se encuentran Los Gavilanes (23,73%), Rejas (20,4%), Los Angeles (19,04%) y La Atalayuela (13,87%). En la segunda corona los polígonos de mayor interés han sido Garza 2000 (5,55%), El Encin (2,58%) ubicado en Alcalá de Henares y Los Frailes (1,06%). Por último, en la tercer corona el polígono Plataforma Central Iberum (13,78%) ubicado en Toledo.

Inversión por perfil de inversor

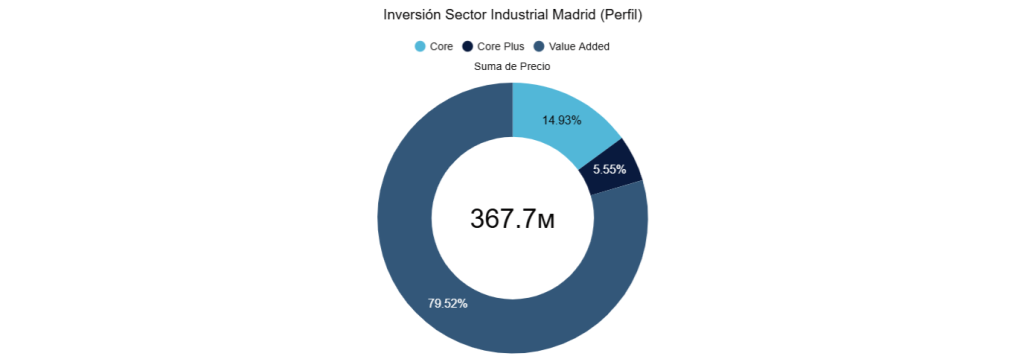

En cuanto a la distribución de las estrategias de inversión en el sector industrial de Madrid, el 79,52 % se ha destinado a value added, siguiendo la tendencia marcada a inicios de año. Le siguen los activos core, con un 14,93 %, y, por último, la estrategia core plus, que representó el 5,55 % restante.

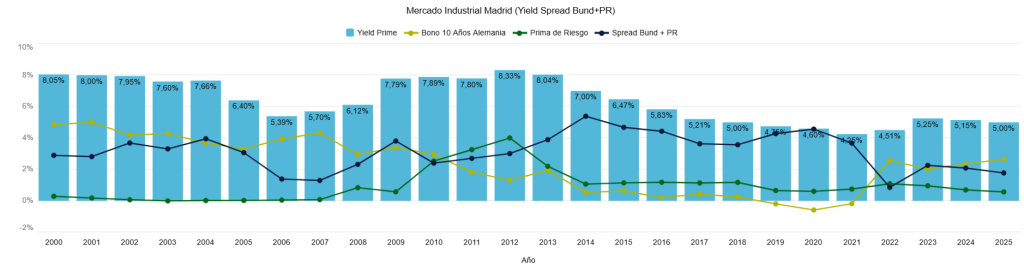

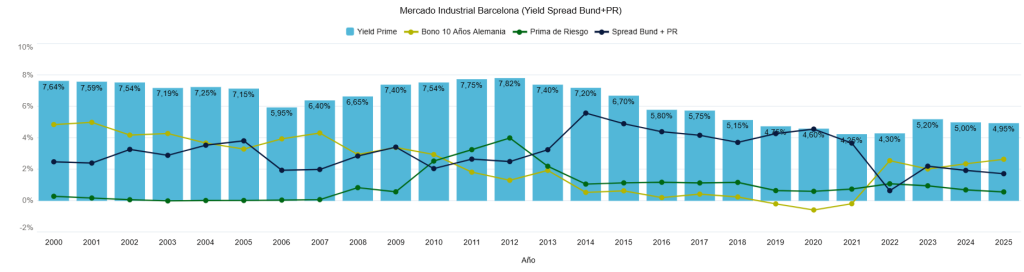

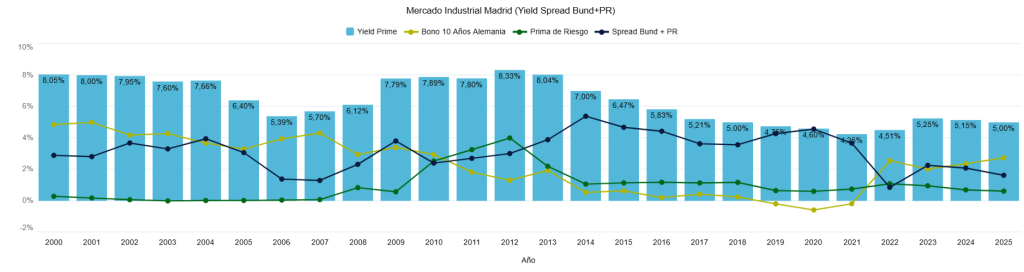

El spread «Yield prime» frente a «Bund + Prima de riesgo» ha registrado un ligero aumento en comparación con último trimestre debido al ligero repunte bono alemán. Tras situarse en un 1,63% en el trimestre anterior, presento un ligero aumento del 1,78% en este trimestre. El spread está en unos niveles que hacen prever un aumento a corto plazo en el volumen de transacciones.

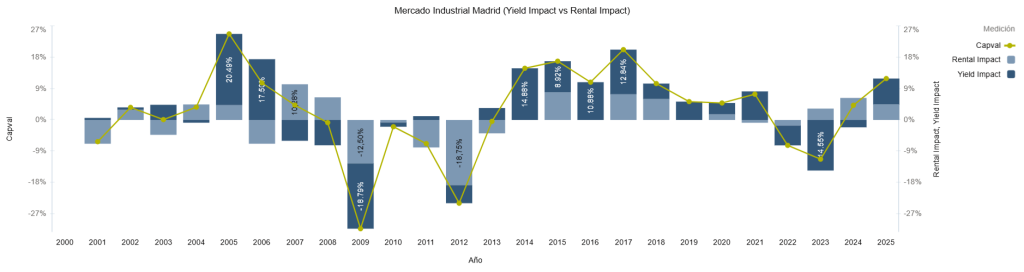

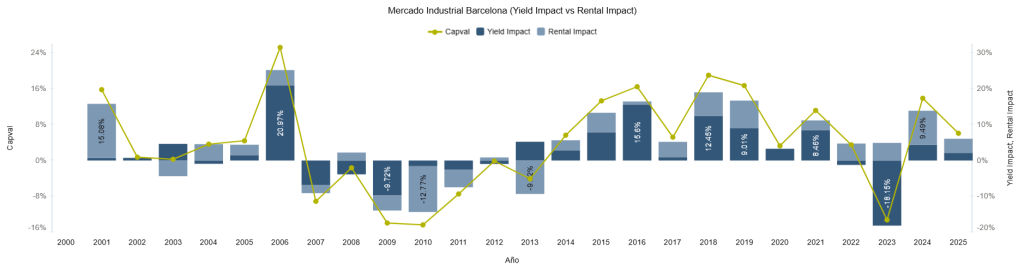

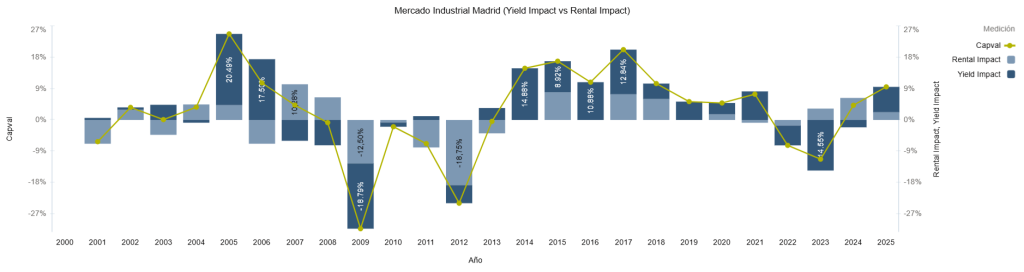

Analizando la evolución de la valoración de los activos prime, ha comenzado la fase de revalorización de los activos vía denominador, con un leve repunte del 7,45 % durante este trimestre. Al mismo tiempo, se observa una apreciación de las valoraciones impulsada por el crecimiento de las rentas, derivando en una «tormenta perfecta» para la valoración de los activos logísticos..

Como comentario puntual final, es importante reflejar la merma del 35% tangibilizada en activos comprados en el «suelo» de yields al 3,25% que han firmado minusvalías en su venta de alrededor del 35%. Si los sabios inmobiliarios hablan del «location, location…» parece que al mismo nivel debería colocarse el «timing, timing…» . Como en el resto de sectores, la disminución del spread «yield inmobiliaria vs rentabilidad bonos soberanos a 10 años» implicará en el corto plazo un aumento de los volúmenes de inversión, atrayendo aun más inversión institucional al sector, cuestión que ya se ha puesto de manifiesto a principios del tercer trimestre.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

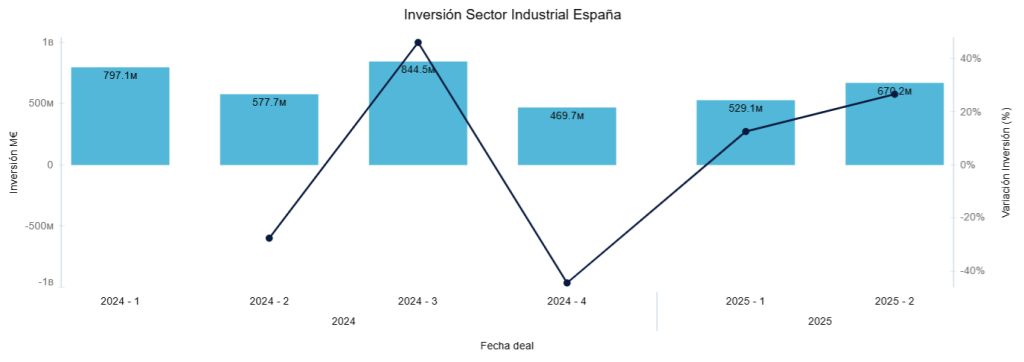

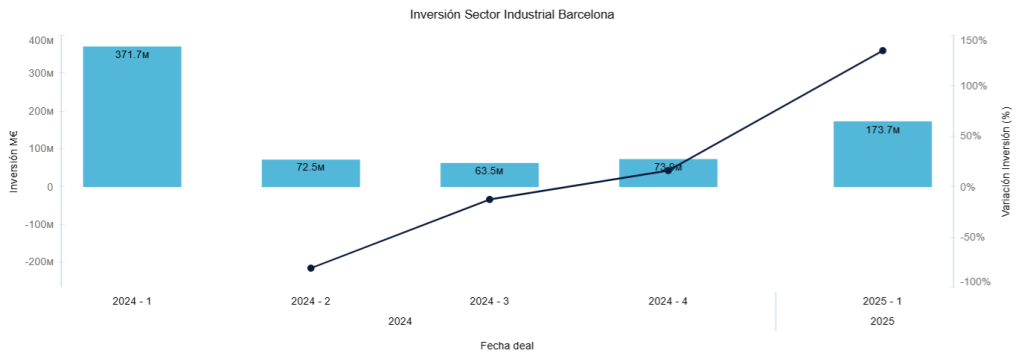

Inversión Industrial España (2T 2025)

A lo largo de este trimestre, el sector industrial Español a registrado una inversión de 670,2 M€ (datos algoritmo DAO addmeet). Dicha cifra representa un crecimiento del 26,67 % frente al trimestre previo. Comparado con el mismo periodo del año anterior, el aumento fue del 16%, reflejando signos de reactivación.

Durante este trimestre, se registraron 36 operaciones inmobiliarias en el sector logístico en España (en el primer semestre del año, el total ascendió a 65 operaciones), con un valor medio de 18,6 millones de euros y volúmenes que varían entre 2 M€ y 75 M€. Entre las operaciones más destacadas del periodo figura, en primer lugar, el nuevo proyecto logístico de Segro, ubicado en la provincia de Barcelona y denominado Logistics Park IV Martorelles, que contará con una superficie de 22.670 m². Otra operación relevante fue la adquisición por parte de Indra a Duro Felguera de una nave industrial situada en Gijón, especializada en la producción de vehículos militares europeos.

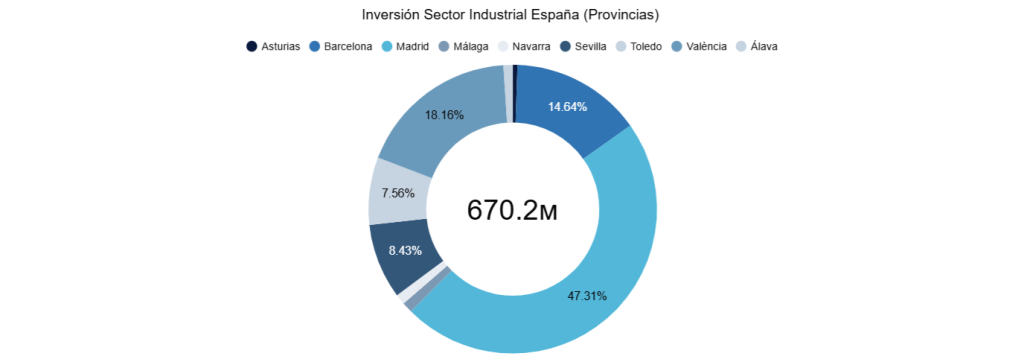

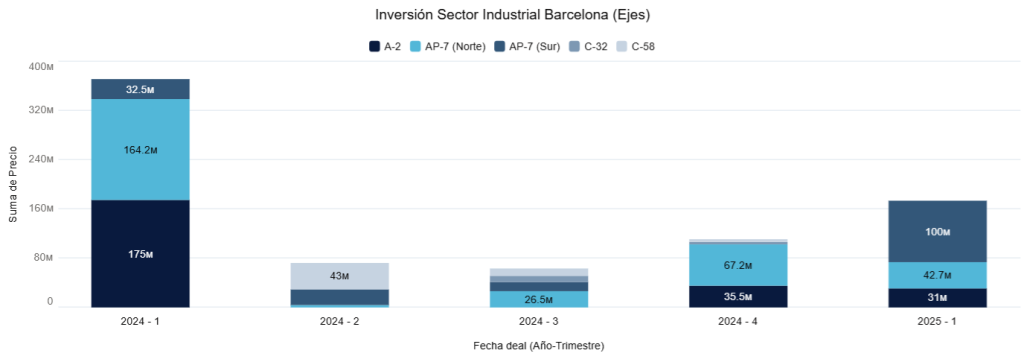

Inversión por provincias y Ejes

Según se aprecia en el grafico, la provincia de Madrid aglomera el 47,31% de la inversión total. Le siguen las provincias de Valencia (18,16%), Barcelona (14,64%), Sevilla (8,43%) y Toledo (7,56%). Con un impacto notoriamente inferior las provincias de Málaga (1,19%), Navarra (1,15%), Álava (1,03%) y Asturias (0,54%).

En este trimestre, la actividad inversora logística se ha concentrado principalmente en los siguientes ejes. Los ejes A-4 (31,89%), A-42 (15,17%), AP-7 Sur (13,58%) y A-2 (13,19%) aglomeran el 73,83% del total. Con menor impacto le siguen los ejes AP-7 Norte (8,53%), A-3 (5,78%), el A-1 (4,07%), C-58 (4,01%), C-32 (2,09%), AP-68 (1,15%) y A-8 (0,54%).

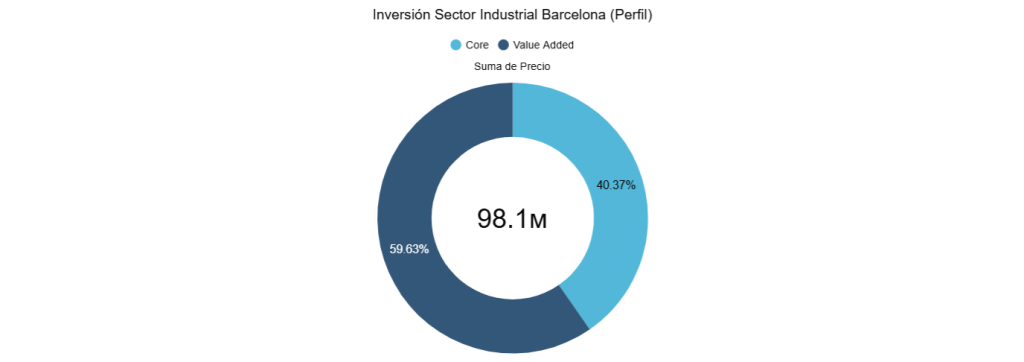

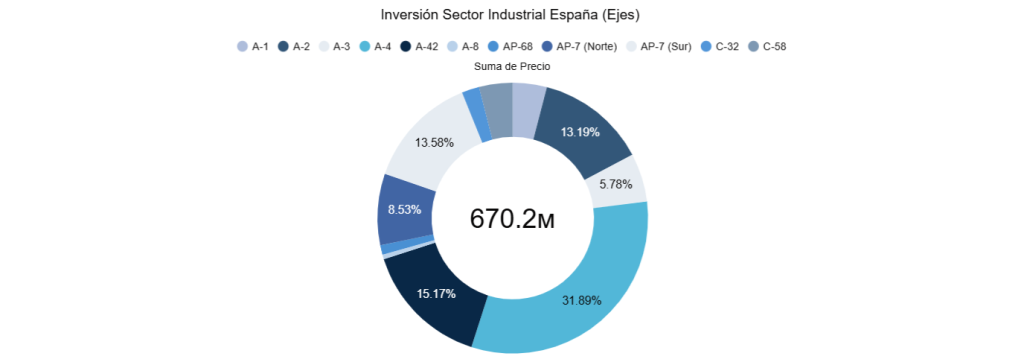

Inversión por perfil de inversión

Dentro de las diferentes estrategias de inversión, la distribución observada se mantiene en línea con la tendencia de los últimos años: la estrategia value added concentra el 70,17 % del total, seguida de la estrategia core con un 26,79 %, mientras que core plus representa el 3,04 % restante.

Como conclusión, el sector industrial en España muestra un crecimiento sostenido, impulsado por operaciones relevantes y una reactivación más generalizada de la inversión institucional mas «core». Aunque aún no alcanza sus máximos históricos, presenta claros signos de relanzamiento. La actividad inversora refleja un interés evidente en proyectos enfocados en la estrategia value added, consolidando una tendencia estable en los últimos años, en los que la velocidad de absorción está alineada con la velocidad de generación de nuevo stock en un equilibribrio cuasi perfecto (salvo en Cataluña donde el nuevo stock no satisface la absorción potencial). En un nuevo entorno de tipos a la baja y spreads «rentablidad inmobiliaria vs rentabilidad bonos soberanos» a la baja, hace esperar que la demanda institucional aumente y con ella los volúmenes de transacción en estrategias «core», que estos últimos años han estado más «aletargadas». Las Scpis está animando los mercados «secundarios» a nivel ubicación, donde encuentran unas yields necesarias para su estrategia de distribución, más difícilmente conseguibles en los mercados «principales».

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

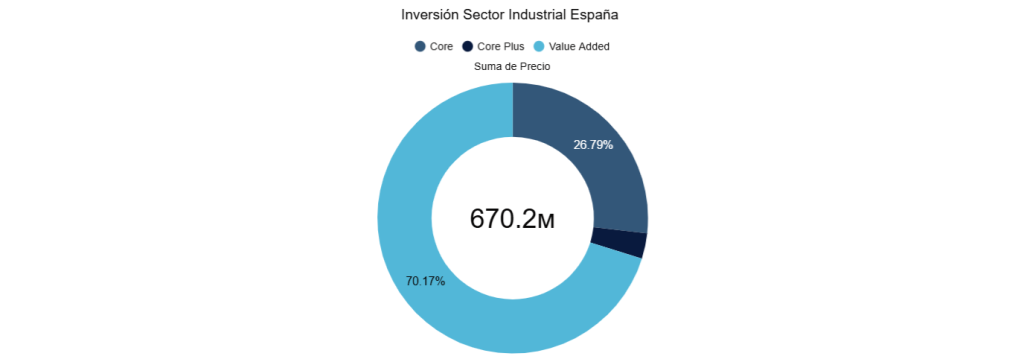

Informe Oficinas Madrid (2T 2025)

Durante el último trimestre, la inversión en el mercado de oficinas en España alcanzó los 1.139 M€ (datos algoritmo DAO addmeet), de los cuales 552,1 M€ correspondieron a Madrid, que continua concentrando una parte significativa de la actividad nacional. Este resultado representa un incremento del 472 % frente al trimestre anterior y un notable crecimiento interanual del 53,5%, reflejando la sólida dinámica del mercado y el papel destacado de Madrid como epicentro de la inversión en oficinas.

En la provincia, se han registrado un total de 13 operaciones inmobiliarias de oficinas, con valor medio de 42,46M€ y con volúmenes entre 1 y 286 M€. Las operaciones más relevantes de este trimestre incluyen la compra del Prado Business Park, un activo «core» situado en el barrio Atocha. Este parque empresarial, que alberga la sede central de Amazon en España, fue adquirido por Batipart e IBA Capital a AXA. Por otra parte, en la zona CBD, Emperador Properties ha cerrado la operación bajo concesión del edificio de oficinas Torre Caleido, un rascacielos de 43.740 m². La compañía ya contaba con el 50 % de la propiedad desde su apertura y adquirió el 50 % restante a Incus Capital para consolidar su control total sobre el activo.

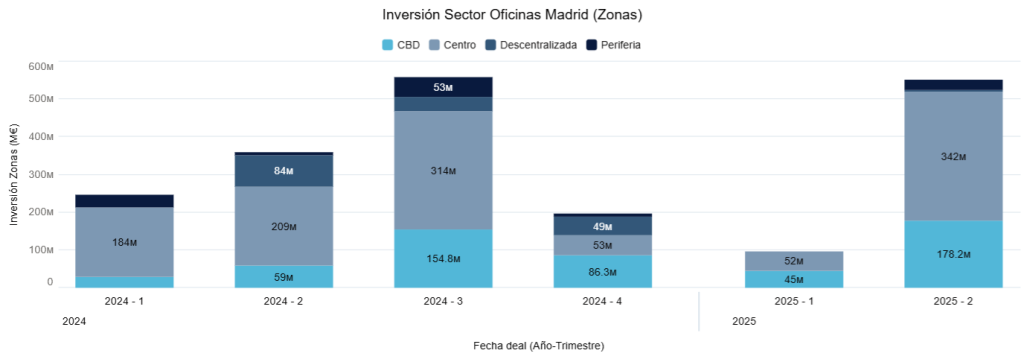

Inversión por provincias

Según se observa en el gráfico, la zona Centro mantiene la tendencia de los últimos trimestres, concentrando el 61,97 % del total invertido. La zona CBD continúa atrayendo el interés del inversor con un 32,27 %. Le sigue la zona Periferia con un 4,93 %, y finalmente, la zona Descentralizada representa el 0,83 % restante.

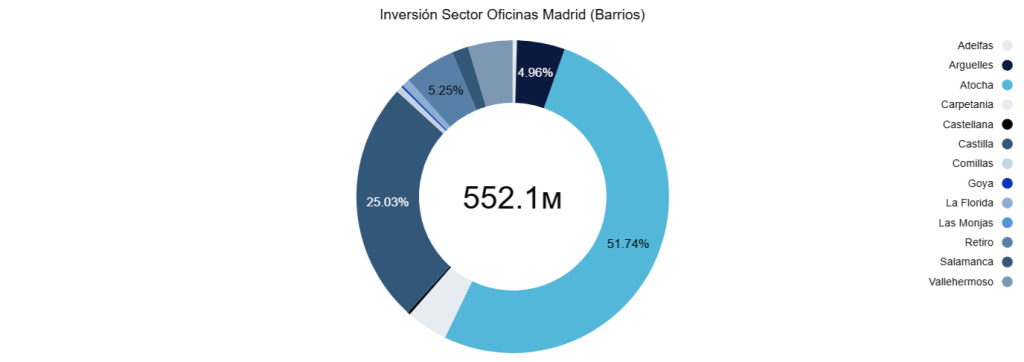

La inversión de oficinas en los diferentes barrios, el mayor porcentaje en la inversión se ha dado en Atocha (51,74%) y Castilla (25,03%). Con menor impacto se encuentran los barrios de Retiro (5,25%), Arguelles (4,96%), Vallehermoso (4,62%), Carpetania (4,29%), Salamanca (1,71%), La Florida (0,82%), Comillas (0,63%), Adelfas (0,43%), Castellana (0,28%) y Goya (0,21%)

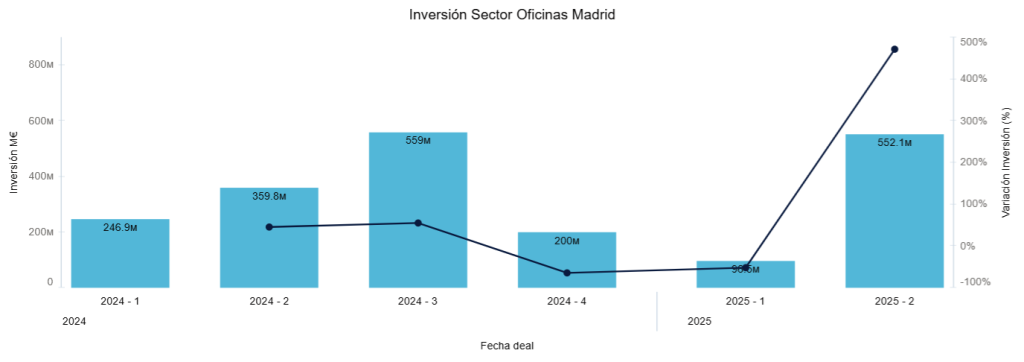

Inversión por perfil de inversor

Las distintas estrategias de inversión en el sector oficinas de Madrid se distribuyen de la siguiente manera: la estrategia Core predomina claramente con un 92,67 % del total invertido, seguida por core plus (6,62 %), mientras que Value Added representa apenas el 0,71 % restante. Esta distribución refleja la fuerte preferencia por activos de bajo riesgo y alta estabilidad durante este trimestre, la gran diferencia respecto de los últimos periodos.

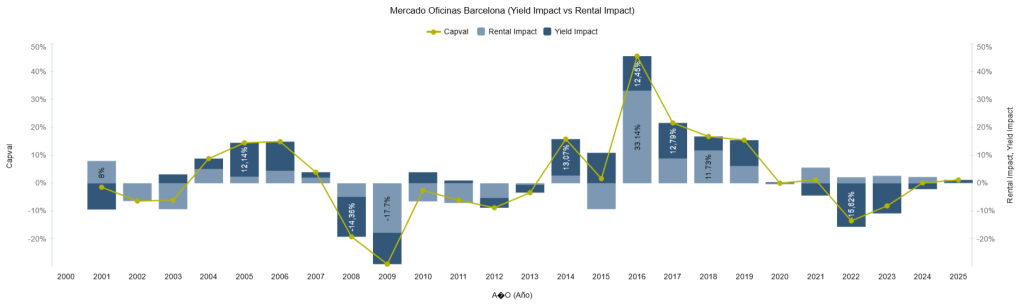

Evolución de la valoración

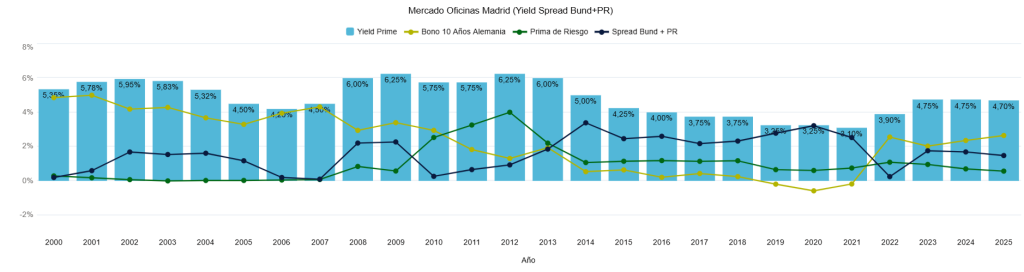

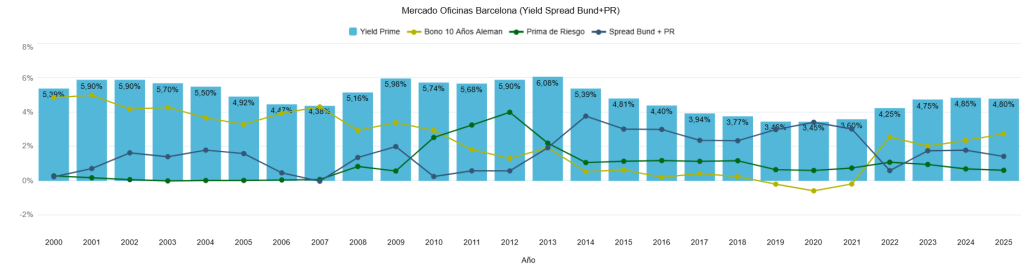

El spread «Yield prime» frente al «Bund + Prima de riesgo» ha bajado de 2% a 1,48% en el último trimestre, lo que representa una subida de 52 puntos básicos. Esta disminución significativa refleja un ajuste positivo en el mercado y sugiere un acercamiento hacia un equilibrio sostenible a corto plazo, respaldado por expectativas favorables derivadas de la reciente bajada de tipos de interés.

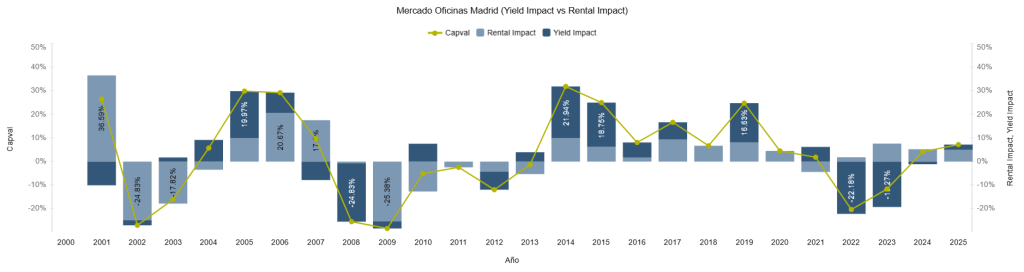

En 2025, la revalorización vía “denominador” se sitúa en torno al 2,23 %, mostrando un aumento notable respecto al trimestre anterior. Este incremento refleja una bajada en las tasas de capitalización exigidas, lo que ejerce presión al alza sobre la valoración de los activos prime.

Madrid ha consolidado en este trimestre su posición como el principal foco de inversión en oficinas en España, impulsada por operaciones relevantes y un marcado interés por activos core estabilizados de alta calidad. El notable incremento del volumen invertido, refleja el retorno de la confianza de los inversores mas institucionales en la solidez y estabilidad del mercado madrileño, respaldada por su capacidad para atraer capital nacional e internacional hacia ubicaciones estratégicas como Atocha (Mendez Alvaro) y el CBD. El ajuste en las tasas de capitalización presume mayor presión compradora y incrementos en las valoraciones. El spread de las yields inmobiliarias respecto de los bonos soberanos ha disminuido con perspectivas de poder seguir disminuyendo, aumentando el atractivo de las inversiones inmobiliarias core. La valoración de los activos prime se mantiene estable con perspectivas de apreciación por estabilidad de rentas y moderadas compresiones de yield, consolidando un escenario favorable para la continuidad de la inversión en el corto y medio plazo.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

CEO addmeet.com

Twitter: @addmeet

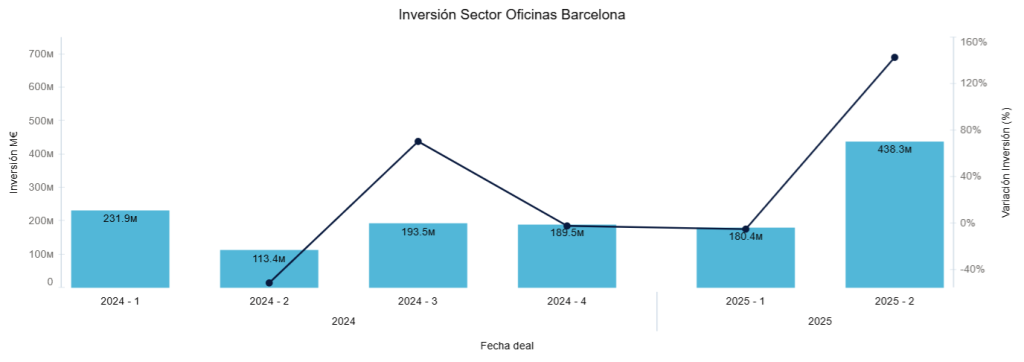

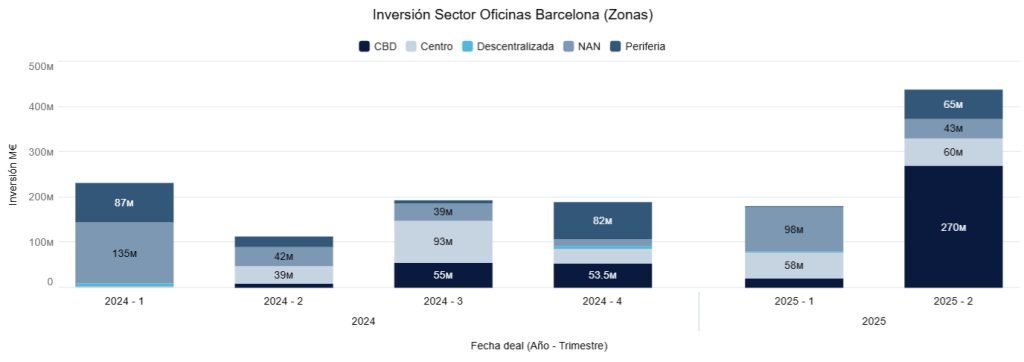

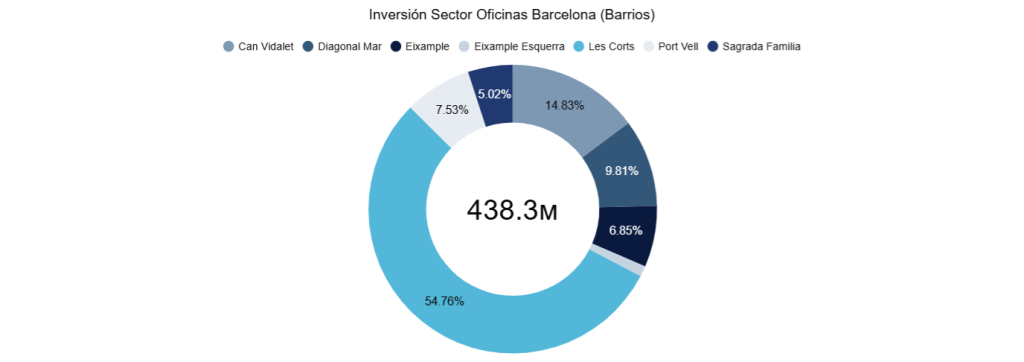

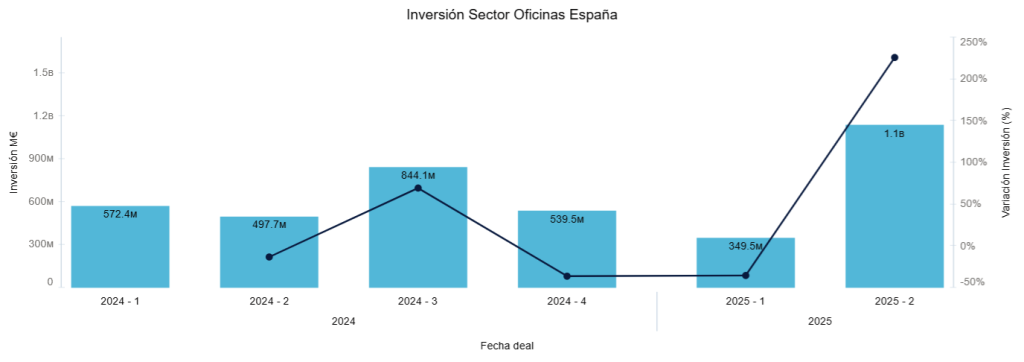

Inversión Oficinas España (2T 2025)

Tras un inicio de año más moderado, el mercado de oficinas experimentó en el segundo trimestre una recuperación notable, alcanzando 1.139 M€ en inversión (datos algoritmo DAO addmeet) , lo que supone un crecimiento interanual del 129% y una mejora intertrimestral del 226%. Este repunte lo sitúa como uno de los mejores trimestres para el mercado inversor desde finales de 2022, cuando se alcanzaron cifras similares.

Durante este periodo se han registrado un total de 31 operaciones inmobiliarias de oficinas en España, con valor medio de 36,7M€ y con volúmenes entre 1 y 286 M€.Una de las operaciones más destacadas fue la compra del Prado Business Park, un parque empresarial situado en el barrio de Atocha, que alberga la sede corporativa de Amazon en España. Esta adquisición, dentro de la tipología «core», fue realizada por Batipart e IBA Capital, que compraron el activo a AXA. Otra operación relevante fue la compra del Edificio Banca Catalana, ubicado en Barcelona, dentro del CBD. Este inmueble, con una superficie de 26.500 m², fue adquirido por Pontegadea a Blackstone.

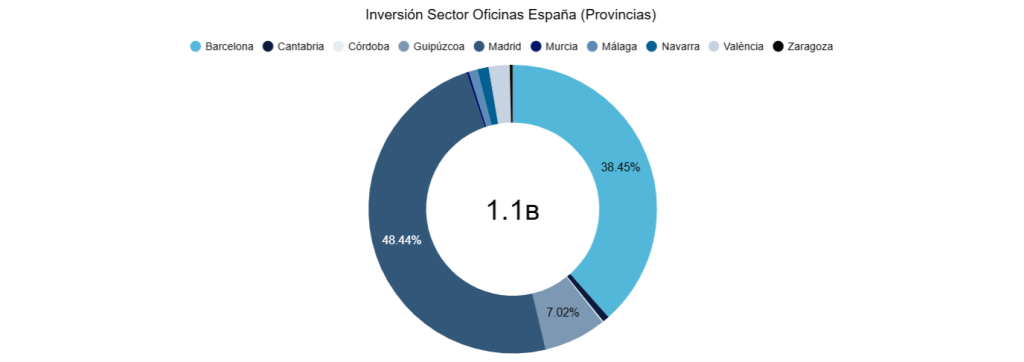

Inversión por provincias

A lo largo de este trimestre, a diferencia del primer periodo del año, Madrid concentra el mayor porcentaje de inversión (48,44%), consolidándose como el principal destino para invertir en el sector de oficinas. Le sigue Barcelona, con un impacto también relevante (38,45%). Otras provincias que han registrado una ligera inversión son Guipúzcoa (7,02%), Valencia (2,37%), Navarra (1,25%), Málaga (0,97%), Cantabria (0,74%), Zaragoza (0,32%), Murcia (0,31%) y, por último, Córdoba (0,13%).

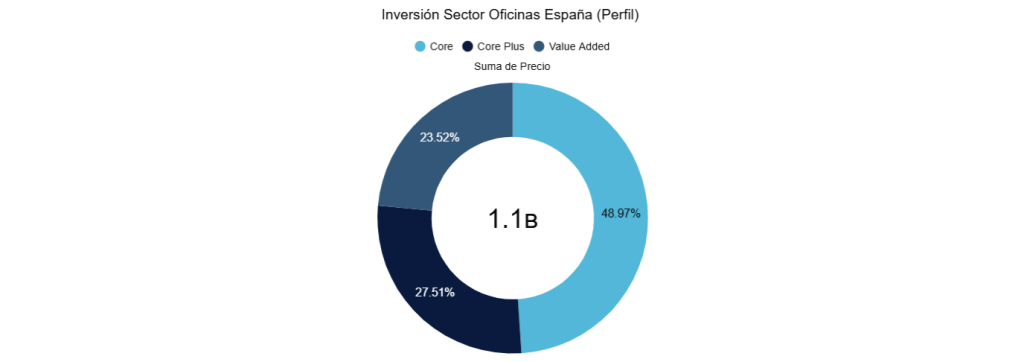

Inversión por perfil de inversión

Dentro de las diferentes estrategias de inversión, podemos distinguir la siguiente distribución: a diferencia de la tendencia registrada en los últimos años, donde predominaba el perfil value added, durante este trimestre la estrategia «core» ha registrado el mayor porcentaje de inversión, alcanzando un 48,97%. Le siguen «core plus» con el 27,51% y por último el «value added» con el 23,52% restantes.

El mercado de oficinas en España ha demostrado una gran capacidad de adaptación y resiliencia durante este segundo trimestre. Tras un arranque más tranquilo, la inversión ha cobrado fuerza y ha dejado claro que vuelve la confianza por parte de los principales protagonistas «core» del sector. Este perfil conservador, ha percibido que ante la bajada de los tipos de interés, que se estima que siga su curso, y el ajuste de la rentabilidad de los bonos soberanos, la rentabilidad inmobiliaria «core» vuelve a ser atractiva para los bolsillos más aversos al riesgo.

Madrid y Barcelona siguen dominando el mapa, reafirmando su posición como destinos favoritos para dicha inversión institucional, mientras que otras provincias empiezan a ganar algo de visibilidad para family offices y gestoras locales, aunque todavía con un papel más discreto.

En conjunto, los datos apuntan a un mercado que, sin perder de vista los desafíos macroeconómicos y financieros generales, continúa avanzando con paso firme y selectivo. Si la tendencia se mantiene, el segundo semestre podría consolidar esta recuperación y marcar un punto de inflexión hacia un nuevo ciclo alcista en una inversión en oficinas en horas bajas desde la pandemia.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

Inversiones inmobiliarias (2T 2025) Punto de inflexión

Utilizando los datos proporcionados por el algoritmo DAO de addmeet analizaremos la evolución de la inversión inmobiliaria en España durante el primer trimestre del año, así como la evolución respecto de los últimos trimestres.

Repunte significativo en la inversión inmobiliaria

Durante el segundo trimestre de 2025, la inversión inmobiliaria ha experimentado un notable repunte, rompiendo con la moderación registrada en trimestres anteriores. En total, se ha alcanzado un volumen de inversión de 7.700 M€, lo que supone un incremento interanual del 67,39 % respecto al segundo trimestre de 2024 y un aumento intertrimestral del 71,11 % frente al primer trimestre de 2025. Este crecimiento se debe principalmente al buen comportamiento de los sectores hotelero, comercial e industrial.

En este trimestre se registraron en España un total de 291 operaciones inmobiliarias, con valor promedio de 26,46 M€ y con volúmenes entre 1 y 430 M€. Una de las operaciones más relevantes del trimestre ha sido la adquisición del complejo hotelero Mare Nostrum Resort, ubicado en Tenerife, por parte de Spring Hotels, formado por varios family offices de Cataluña, a Brookfield.

Al analizar el comportamiento de los distintos sectores, se aprecia que el sector hotelero sigue siendo el principal foco de atracción para los inversores, acumulando el 37,63 % de la inversión total, manteniendo la tendencia observada en el primer trimestre. Le siguen, con menor impacto, las oficinas (14,98 %), el retail (14,16 %), el industrial (10,99 %), el residencial (10,38 %) y el sanitario (9,53 %). Por último, las residencias presentan un porcentaje de inversión residual, con un 2,24 %.

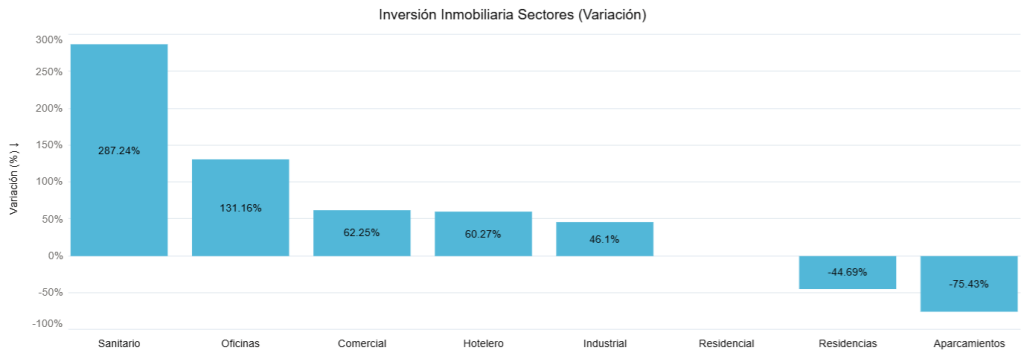

Variación interanual por sectores

Como se aprecia en el gráfico de variación trimestral interanual, los sectores sanitario (287,24%) y oficinas (131,16%) son los que han registrado los aumentos más significativos en la inversión. Con una evolución relativamente menor, pero con resultados positivos el comercial (62,25%), el hotelero (60,27%) y el industrial (46,1%). En contraste, residencial (-16,42 %), residencias (-44,69 %) y aparcamientos (-75,43 %) experimentaron caídas significativas respecto al segundo trimestre de 2024.

Conclusión

El repunte significativo en la inversión inmobiliaria durante el segundo trimestre de 2025 refleja al unión de diferentes factores que han aumentado la predisposición hacia la inversión inmobiliaria.

Ya hay cierto consenso y perspectiva de que los tipos de interés van a comenzar a bajar también en USA (con retraso respecto de las bajadas en Europa). El Gap «Yield inmobiliaria vs Bonos soberanos» se irá homogeneizando en Europa y USA lo que hará que la inversión inmobiliaria gane momentum respecto de las inversiones alternativas a nivel global.

Los tipos han tocado techo, los inversores «core» perciben menos riesgo y vuelven a entrar en mercado, lo que va a permitir el cierre de un mayor número de operaciones.

La economía real de ciertos sectores como el hotelero (visitas de turistas anuales) y el comercial (footfall, ventas/m2) siguen una evolución muy positiva y conjuntamente con el efecto anterior, revaloriza los activos haciendo más fácil conseguir el margen necesario para transaccionar generando la plusvalía deseada, cuestión que sobre todo en el sector de los centros comerciales hace tiempo que no ocurría.

De cara al resto del año y, si factores geopolíticos no lo impiden, esperamos que la inversión inmobiliaria siga con la evolución positiva de este trimestre.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

Inversión Industrial Madrid (1T 2025)

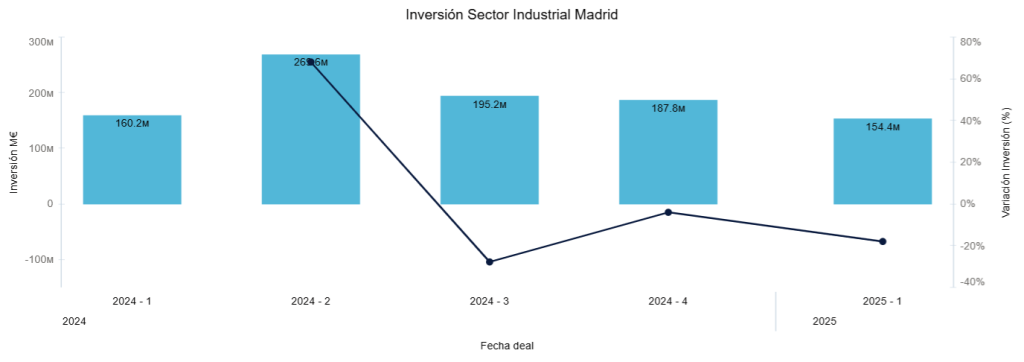

Durante este primer trimestre del año, el sector industrial español ha registrado una inversión total de 524,5 M€ (datos algoritmo DAO addmeet). De esta cantidad, 154,4 M€ corresponden al mercado industrial de Madrid, lo que representa una caída del 17,8 % respecto al trimestre anterior y un descenso interanual moderado del 3,62 %.

Durante este trimestre se han registrado un total de 9 operaciones inmobiliarias del sector industrial de Madrid, con valor medio de 17,15 M€ y con volúmenes entre 3 y 50 M€.

Entre las operaciones más destacadas de este trimestre se encuentra, en primer lugar, Segro ha comenzado la construcción de un centro logístico refrigerado en San Fernando de Henares (Madrid) destinado a Havi Logistics. Con más de 30.000 m² de superficie, el proyecto refleja el auge de las soluciones logísticas especializadas en frío, impulsadas por la creciente demanda del sector alimentario y farmacéutico. Por otra parte, Fidelity International, muy activa en los últimos meses, ha reforzado su presencia en el mercado logístico español con la adquisición de un activo en Getafe de 34.000 m².

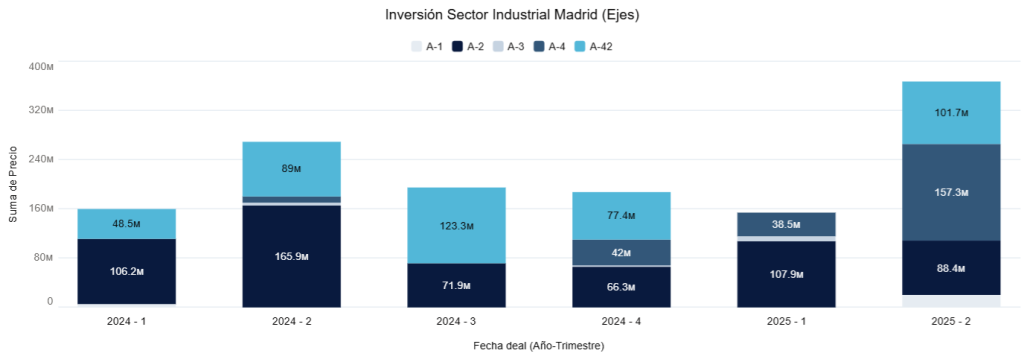

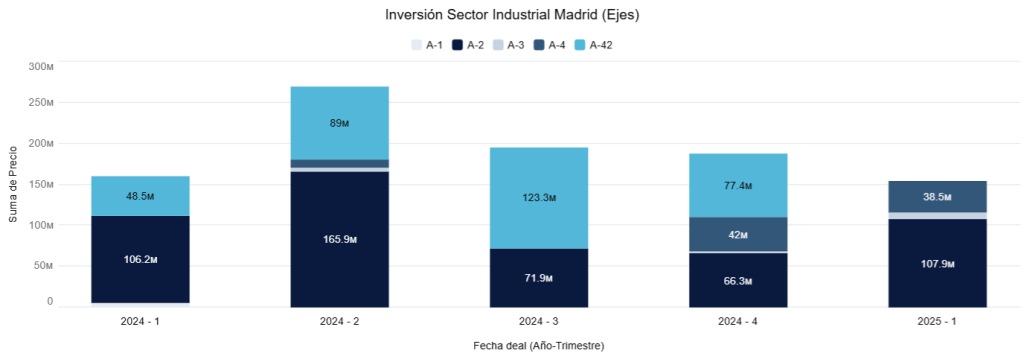

Inversión por Ejes y Coronas

Según se aprecia en el gráfico, el eje A-2 concentró el 69,88 % del total acumulado, consolidándose como el principal foco de actividad durante el periodo analizado. En segundo lugar, el eje A-4 representó el 24,94 % del total, manteniendo una presencia relevante en las operaciones registradas. Con un impacto menor, el eje A-3 concentró un 5,18 %. Cabe destacar que, durante este primer trimestre, no se han registrado operaciones en los ejes A-4 y A-42, lo que podría reflejar un cambio en las dinámicas del mercado en estas áreas.

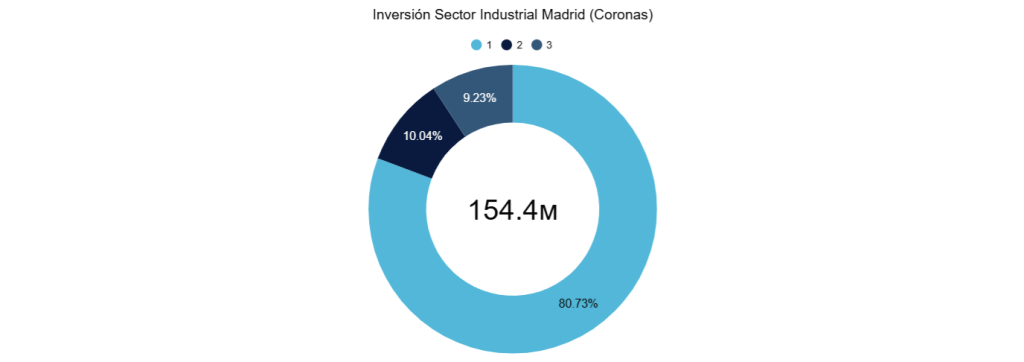

Analizando la inversión en las distintas coronas, se observa un cambio significativo respecto a trimestres anteriores: la primera corona, que venía registrando niveles por debajo del 10 %, ha recuperado el interés del inversor y concentra ahora el 80,73 % del total invertido. Le siguen, con menor participación, la segunda corona con un 10,04 % y la tercera con el 9,23 % restante.

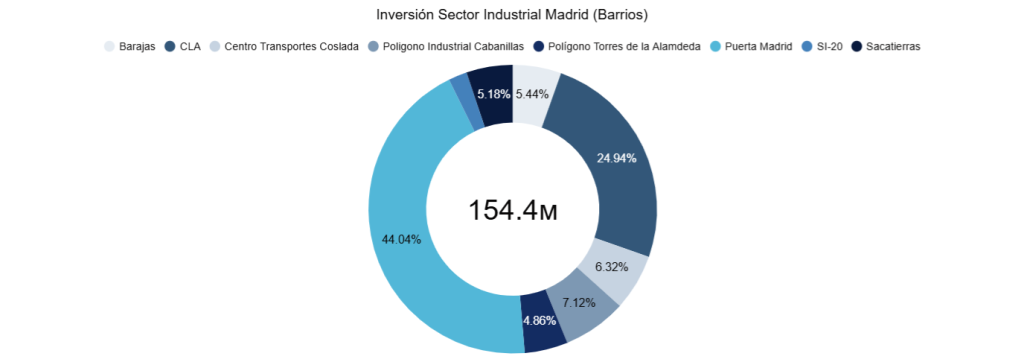

Inversión por polígonos

Analizando detenidamente la inversión en los distintos polígonos, dentro de la primera corona destaca Puerta Madrid, que concentra el 44,04 % del total, posicionándose como el principal foco inversor. Le siguen CLA (24,94 %), el Centro de Transportes de Coslada (6,32 %) y Barajas (5,44 %). En la segunda corona, los polígonos más activos han sido Sacatierras (5,18 %) y Torres de la Alameda (4,86 %). Finalmente, en la tercera corona, destacan el Polígono Industrial de Cabanillas (7,12 %) y el SI-20 (2,1 %), ambos ubicados en Cabanillas del Campo.

Inversión por perfil de inversor

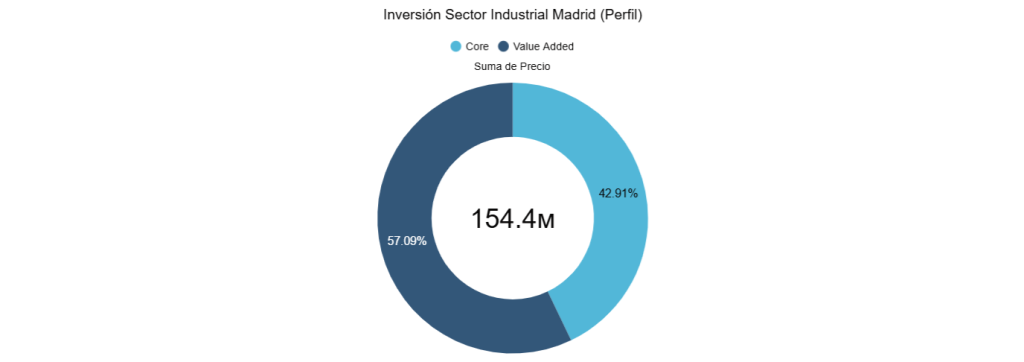

Durante el primer trimestre, el mercado industrial de Madrid mostró una distribución más equilibrada entre las principales estrategias de inversión. El 57,09 % del volumen total se destinó a activos value added, mientras que el 42,95 % restante correspondió al perfil core, evidenciando un repunte del interés por activos con menor riesgo y mayor estabilidad. En contraste con trimestres anteriores, no se registraron operaciones bajo la estrategia core plus, lo que refleja un cambio en las preferencias del mercado.

El spread «Yield prime» frente a «Bund + Prima de riesgo» ha registrado un ligero aumento en comparación con último trimestre debido al ligero repunte bono alemán. Tras situarse en un 2,09 % al cierre del año anterior, descendió a un 1,63 % en este trimestre. Aunque los tipos de interés han bajado, el spread aún no alcanza niveles que incentiven un aumento significativo en las transacciones, si bien se mantiene en rangos estables.

Analizando la evolución de la valoración de los activos prime, todo indica que la fase de ajuste a través del denominador ya ha finalizado, con un repunte significativo del 7,29 % durante este trimestre. Al mismo tiempo, se observa una apreciación de las valoraciones impulsada por el crecimiento de las rentas, lo que refuerza una dinámica positiva vía numerador.

En resumen, el primer trimestre de 2025 ha estado marcado por una moderación en el volumen de inversión. Si bien persisten ciertas cautelas, se perciben señales de recuperación en áreas clave como la primera corona y en perfiles de inversión más conservadores. El entono geopolítico y macroeconómico define tipos a a baja pero rentabilidades de bonos estables o alza, sin correlación por el momento, hecho por el cual no hay mayor proliferación de inversión institucional conservadora. El comportamiento positivo de los activos prime y el repunte de las rentas refuerzan una tendencia positiva que podría consolidarse en los próximos periodos.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

ESPAÑOL

ESPAÑOL

Follow us in: