Blog Addmeet

Archivo de la categoría ‘Inversiones Inmobiliarias’

Maximizar precio Vs Liquidar activos, no hay excusas

Esta semana analizaremos los diferentes procesos de venta que se están utilizando para dar salida a edificios y solares en venta de las entidades financieras en España. Si a un proceso de venta hay que valorarlo desde el punto de vista del precio que consigue, los costes que supone y el tiempo que consume, veremos que se puede concluir acerca de las estrategias de comercialización del sector de las inversiones inmobiliarias en España.

PROCESOS DE VENTA INMOBILIARIOS, UN ANÁLISIS PRÁGMÁTICO

Las diferentes estrategias de comercialización a disposición de entidades financieras a la hora de comercializar sus inmuebles singulares serían las siguientes;

– Proceso liquidativo: proceso con exposición masiva a través de su red comercial local apoyada en las redes intermediadas tradicionales. La primera oferta en firme se lleva el activo, siendo el proceso de mejora de ofertas, si hay más de una, “a la antigua”. El servicer en este caso no cobra mucho más por vender el inmueble más caro, lo que desincentiva su esfuerzo para maximizar el precio (efecto agencia).

– Proceso consultoría: proceso relativamente competitivo y regulado en el que el consultor invita exclusivamente a los inversores que cree cumplen el perfil requerido y plantea un proceso con plazos definidos, lo que optimiza el precio respecto al “proceso liquidativo”.

– Proceso online: proceso competitivo en el que el alcance segmentado a inversores cualificados se maximiza y los plazos se minimizan por la automatización de los procesos, consiguiéndose un precio superior por maximización de la concurrencia, en un tiempo inferior a los procesos tradicionales (véase ejemplo).

LOS INCENTIVOS DIRIGEN LA CONDUCTA…TAMBIÉN EN EL REAL ESTATE

Analizando las tres alternativas disponibles para la comercialización de inmuebles, y asumiendo que la mayoría de los inmuebles bancarios (Santander, La Caixa, Sareb…) son comercializados por sus servicers en exclusiva, podríamos hacer las siguientes reflexiones;

– El efecto agencia y la “elección adversa”: la disyuntiva del servicer antes mencionada (efecto agencia), puede hacer que elija el proceso de comercialización que maximiza su binomio “esfuerzo-recompensa”…pero que éste esté completamente desalineado con los objetivos del propietario, maximizar su trinomio “ingreso-coste-tiempo” (en este orden).

– Vender más caro…más rápido: la pregunta simple sería, ¿a quién no le interesa vender más caro y más rápido que en los procesos conocidos hasta ahora?

– Estrategia admisible en función del accionista: que un banco privado elija un proceso liquidativo o de consultoría puede ser más o menos entendible, pero es su dinero, hay que respetarlo. Que cualquier ente con participación pública haga esa elección quizás es menos entendible para los 45 millones de “socios minoritarios”.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

CEO addmeet.com

Twitter: @addmeet

Aparcamientos en venta, modelo alquiler

Tras el análisis del modelo de negocio de los aparcamientos en rotación autogestionados, esta semana profundizaremos en el modelo alquiler, en el que el propietario se libera del “riesgo negocio” para transformarse en un inversor inmobiliario puro que alquila su aparcamiento a un gestor profesional para obtener una rentabilidad anual por su activo inmobiliario.

APARCAMIENTOS EN ALQUILER, MODELO DE NEGOCIO

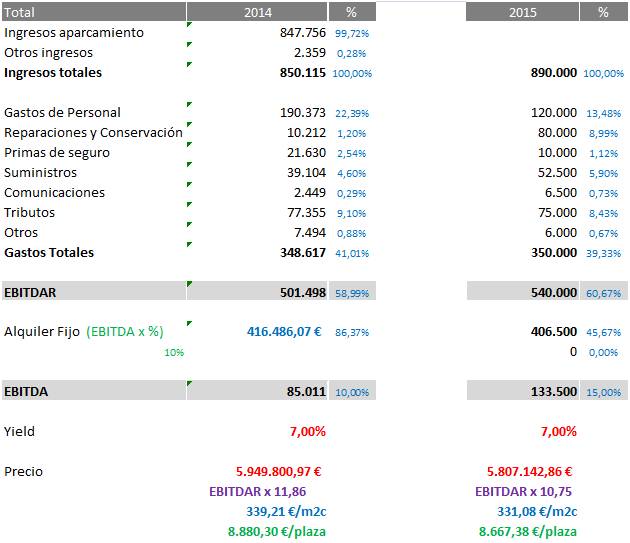

Utilizando el ejemplo mismo ejemplo de aparcamiento de 670 plazas, éstas serían las principales variaciones en la comparación respecto el modelo autogestión;

– Optimización “comedida” de ingresos: las mayores palancas de marketing y venta cruzada de los grandes gestores de aparcamientos hacen que mejoren los ingresos, aunque siempre tomando esta mejora con cierta cautela en su business plan.

– Mejoras ostensibles en costes: mediante la automatización y la gestión conjunta de varios aparcamientos cercanos con recursos compartidos, hacen que se produzca un ahorro importante de costes de personal.

– CAPEX “descuidado”: un detalle importante es que, en ocasiones, los aparcamientos autogestionados no realizan una mejora y adecuación de las instalaciones anual óptima, partida a asumir por la nueva empresa gestora.

– EBITDA “mínimo”: el EBITDA mínimo exigido por los gestores profesionales ronda el 15-20%. Sabiendo los ingresos, gastos y EBITDA exigido podemos llegar a la renta asumible por el nuevo gestor del aparcamiento.

APARCAMIENTOS EN ALQUILER, ¿CÓMO VARÍA SU VALORACIÓN?

Aplicando los criterios anteriores, veremos qué conclusiones sacamos respecto la valoración de nuestro aparcamiento modelo.

– Renta “admisible”: compensando los mayores ingresos obtenidos y los ahorros en personal con los mayores costes de mantenimiento y el mayor EBITDA exigido (15%) por el gestor, en este caso la renta asumible por el negocio es algo menor al modelo autogestionado, aunque con mayor potencial de upside.

– Eliminación “riesgo negocio”: sin tener sólo en cuenta la vertiente económica, es importante valorar también que el este modelo, el propietario se desvincula completamente del “riesgo negocio” y asegura su rentabilidad anual con un contrato de alquiler garantizado a largo plazo.

Del binomio “riesgo-rentabilidad” de cada propietario dependerá su transición del modelo autogestinado al modelo alquiler. En próximos posts analizaremos el modelo de gestión de aparcamientos de rotación y su implicación en su valoración en el mercado de inversiones inmobiliarias.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

CEO addmeet.com

Twitter: @addmeet

Socimis en aportación o la titulación de inmuebles

En estos últimos días ha sido noticia la gestación de las primeras socimis, no ya basadas en la captación de capital para la inversión en inmuebles en rentabilidad, sino basadas en la aportación de capital en especie (inmuebles) por parte de propietarios inmobiliarios minoristas. Veremos en que consisten y las principales ventajas e inconvenientes que pueden encontrar antes de convertirse en realidad

SOCIMIS EN APORTACIÓN, EN QUE CONSISTEN

Analizando en qué consistiría el proceso de creación de estas sociedades de inversión inmobiliaria, las características principales serían las siguientes;

– Aportaciones de capital en especie: los diferentes socios coordinados por el gestor aportan a la socimi capital en forma de inmuebles en rentabilidad, es decir, no hay aportación dineraria sino en especie. La valoración para dicha aportación la deberá realizar un tasador común e independiente.

– Participación en función de la aportación: los socios “aportadores” tendrán un porcentaje de equity de la socimi proporcional al equity que aportan sus inmuebles a la socimi respecto del equity final de la sociedad.

SOCIMIS EN APORTACIÓN, PROs &CONs

Partiendo de las dos premisas anteriores, podríamos definir las principales virtudes y problemas que afronta este modelo de titulación de inmuebles.

VENTAJAS

– Liquidez: el hecho de intercambiar inmuebles por títulos negociables de una sociedad cotizada hace que los propietarios inmobiliarios minoristas dispongan de un activo mucho más líquido.

– Ahorro fiscal más accesible: los propietarios minoristas pueden acceder a las ventajas fiscales de las socimis (1% de Impuesto de Sociedades) sin necesidad de tener un patrimonio de 5M€ que necesitarían para constituir una socimi propia.

DESVENTAJAS

– Criterios selección de cartera: parece lógico pensar que se deban racionalizar las posibles socimis por tipologías de inmuebles y ubicaciones (criterios del cartera y diversificación del portfolio) para que la socimi no sea un cajón de sastre de todo tipo de producto inmobiliario que el propietario únicamente haya aportado a la socimi para beneficiarse de los incentivos fiscales.

– Valoración de inmuebles: como en toda sociedad en aportación, lo difícil siempre es poner a los propietarios de acuerdo en la valoración de sus inmuebles en relación con los de los demás, ya que habrá inmuebles con igual valoración hoy pero con un upside completamente diferente en el medio-largo plazo.

– Estructura financiera del vehículo: al permitir entrar a la socimi inmuebles apalancados, surgirá también la disputa en por qué unos socios con financiaciones de sus inmuebles más favorables deben asumir peores estructuras de pasivo de los inmuebles de otros socios. Parece necesario que una vez constituido el vehículo estructurar la deuda de forma más homogénea, lo que llevará un trabajo extra para el equipo gestor.

Veremos cómo evoluciona esta nueva tipología de inversiones inmobiliarias en los próximos meses y su estructura final cuando salgan al parqué.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

CEO addmeet.com

Twitter: @addmeet

Aparcamientos en venta, modelo autogestión

Siguiendo el análisis de la semana en cuanto a los modelos de negocio de aparcamientos en rotación, esta semana profundizaremos en el modelos de negocio y valoración de aparcamientos autogestionados, es decir, en los que la propiedad y la gestión es realizada por empresas o particulares (no grandes compañías), que significan la mayoría de parkings en España, donde el sector se encuentra altamente atomizado.

APARCAMIENTOS AUTOGESTIONADOS, PREMISAS BÁSICAS

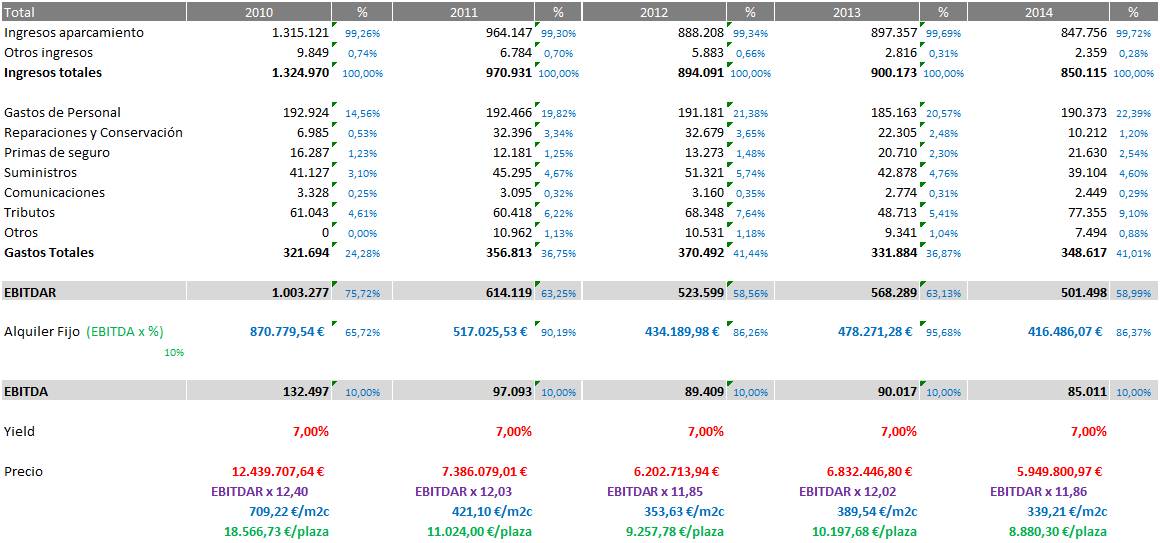

Utilizando el ejemplo inicial de 670 plazas, éstas serían las premisas que utilizaríamos para la valoración inmobiliaria básica del aparcamiento en venta sin tener en cuenta la estructura de financiación del inmueble;

– Renta “teórica”: estando en este modelo generalmente no separado societariamente lo inmobiliario de la gestión, para su valoración será necesario segregar el CPG (cuenta de pérdidas y ganancias) en gastos “preinmobiliario” mediante el EBITDAR (margen de explotación sin tener en cuenta) y gastos inmobiliarios, la renta.

– EBITDA mínimo exigido: se define un margen teórico de EBITDA que el propietario querrá obtener de su explotación para definir la renta que podrá asumir el negocio para obtener ese margen.

– Rentabilidad inmobiliaria exigida: dicha renta anual se capitalizará a la rentabilidad exigida por los inversores inmobiliarios patrimonialistas, variable en función de la ubicación, calidad del inquilino, contrato de alquiler negociado y alternativas de inversión…

APARCAMIENTOS AUTOGESTIONADOS, CONCLUSIONES DE VALORACIÓN

Aplicando los criterios anteriores, veremos que conclusiones podemos sacar respecto la valoración de nuestro aparcamiento modelo.

– Renta inmobiliaria “altamente volátil”: asumiendo en este caso que el EBITDA mínimo exigido por el propietario es del 10% la renta asumible asumiría decrementos de más del 53%. Básicamente, la disminución de ingresos del negocio (-36%) se traduciría en menos renta asumible por el negocio, siendo la volatilidad de ésta muy alta.

– Volatilidad de negocio, volatilidad de valoración: siendo la valoración la renta anual asumible entre la rentabilidad exigida, las plazas pasan de valer casi 19.000 € a cerca de 9.000 € , un descuento de precio superior al 50%. Esta corrección es difícilmente asumible psicológicamente por los propietarios no acostumbrados a las reglas de valoración del mercado de inversiones inmobiliarias.

En próximos post analizaremos en detalle la valoración de cada uno de los modelos de negocio de este interesante y poco conocido mercado dentro de las inversiones inmobiliarias.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

CEO addmeet.com

Twitter: @addmeet

Aparcamientos en venta, modelos de negocio

En estas próximas semanas analizaremos el mercado de los aparcamientos de venta en España en cuanto a los diferentes modelos de negocio y la valoración de los mismos en el mercado de inversiones inmobiliarias.

Dentro del sector habría que distinguir principalmente entre los aparcamientos de rotación, principalmente dedicados al aparcamiento temporal de conveniencia, y los aparcamientos de pupilaje, dedicados al alquiler de plazas por meses a los habitantes o trabajadores del entorno. Centraremos el análisis principalmente en los aparcamientos de rotación.

APARCAMIENTOS EN VENTA, MODELOS DE NEGOCIO

Atendiendo a como se desdoblan los roles de propietario-gestor del aparcamiento, podríamos diferenciar los siguientes modelos de negocio;

– Autogestión: el principal modelo de negocio imperante en España, uno de los sectores más atomizados de Europa. En este modelo el propietario del aparcamiento se encarga directamente de la gestión del mismo, no quedando en la mayoría de los casos compartimentadas la “rentabilidad inmobiliaria” de la “rentabilidad negocio”.

– Concesión administrativa: modelo en el que los operadores (Vinci, Saba, Empark…) son adjudicatarios de los concursos de las AA.PP para la construcción, concesión y explotación por un tiempo fijado (desde 20 hasta 50 años) de la instalación, revertiendo propiedad y explotación del aparcamiento a la AA.PP tras la expiración de la concesión.

– Alquiler: es la vertiente más patrimonialista de los modelos en los que los inversores inmobiliarios propietarios del aparcamiento alquilan al operador la instalación al operador para que éste la gestione.

– Gestión: en este modelo el propietario asume el riesgo negocio (personal, proveedores, mantenimiento…) pero se apoya en un gestor al que paga un fee anual por la gestión del mismo

– Franquicia: un modelo poco explorado en España, en el que las grandes cadenas explotadoras ceden su marca, maquinaria de marketing y central de compras a los propietarios o gestores particulares (que gestionan el aparcamiento) a cambio de un fee de franquicia.

APARCAMIENTOS EN VENTA, ¿CÓMO HA SUFRIDO EL SECTOR?

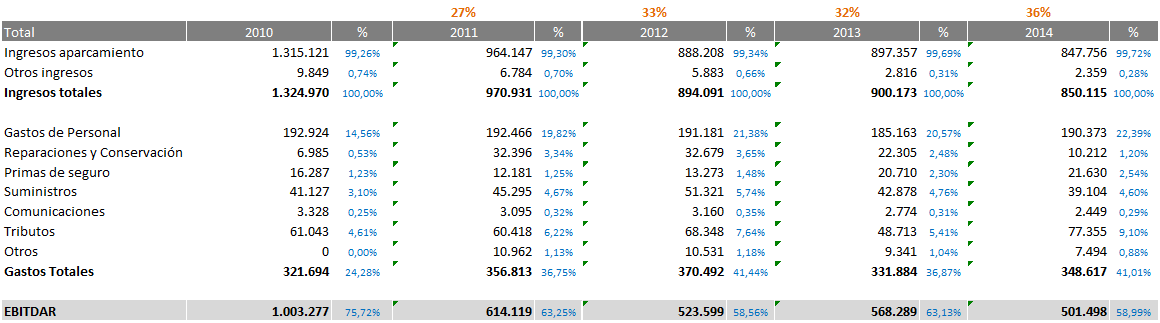

Tomaremos como ejemplo un parking teórico (pero con números basados en la realidad del mercado) de alrededor de 700 plazas, que nos ayudará a ver las diferencias entre los diferentes modelos de negocio. Analizando los datos de la evolución del negocio podemos realizar inicialmente las siguientes reflexiones;

– Crisis con “retardo”: respecto del inicio de la crisis en 2008 el sector aguantó ingresos hasta 2010, momento en el cual los ingresos comenzaron a retroceder hasta caer casi un 40% en los últimos cuatro años.

– Negocio “poco flexible”: los costes no son fácilmente variabilizables ni recortables con lo que todo decremento de ingresos se resta prácticamente del margen de explotación.

– “Coste inmobiliario”, la principal partida: ya sea la amortización del inmovilizado en propiedad o la renta el modelo alquiler suponen la partida más importante de gasto, en el que la suma de gastos fijos ronda el 25-40% de los ingresos en función del punto del ciclo del negocio.

En próximos post analizaremos en detalle cada uno de los modelos de negocio de este interesante y poco conocido mercado dentro de las inversiones inmobiliarias.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

CEO addmeet.com

Twitter: @addmeet

NPLs (Non Performing Loans), definición y clasificación

En las próximas semanas intentaremos profundizar en el negocio de la compraventa de carteras hipotecarias tan frecuentes en la última época por parte de los bancos y que han acelerado la entrada de inversores inmobiliarios especialistas en deuda inmobiliaria en España. En este post intentaremos definir y clasificar esta nueva variante de inversión inmobiliaria, para en posts posteriores analizar su modelo de negocio.

NPLs (NON PERFORMING LOANS), ¿QUÉ SON?

Dentro de la cartera de créditos hipotecarios de un banco se pueden distinguir las siguientes categorías en función de su estado de pago:

– Performing Loans (PLs): créditos al día de pago de principal e intereses.

– Non Performing Loans (NPLs): son créditos denominados como “cartera vencida” que cumplen las siguientes premisas;

a) El pago de principal e intereses tienen retrasos de 90 días o más.

b) Intereses de al menos 90 días han sido capitalizados, refinanciados o retrasados de mutuo acuerdo.

c) El pago de principal e intereses no lleva un retraso de al menos 90 días pero hay buenas razones para pensar que dichos pagos se vayan a realizar.

NPLs (NON PERFORMING LOANS), ¿CÓMO CLASIFICARLOS?

Una vez hecha la distinción entre créditos performing y non performing, veamos como se clasifican los NPLs por tipologías.

– Sub-Estándar Loan: un crédito hipotecario de esta tipología es aquel que ha sido clasificado como NPL durante un periodo no superior a 12 meses.

– Doubtful Loan: un crédito hipotecario de esta tipología es aquel que ha sido clasificado como NPL durante un periodo superior a 12 meses.

– Loss Loan: un crédito hipotecario de esta tipología ha sido identificado por el banco u organismos supervisores como incobrable, pero su importe no ha sido llevado directamente a pérdidas a la cuenta de resultados total o parcialmente.

Veremos en el próximo posts como afectan las diferentes tipologías de créditos hipotecarios a los bancos en cuanto a las dotaciones necesarias y su implicación en su cuenta de resultados.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

Real Estate Spain, ¿cómo se acumula la riqueza inmobiliaria?

En los tiempos de crisis como el actual, surge siempre el debate sobre la distribución de la riqueza en la sociedad. Nos permitimos hoy compartir algunas reflexiones sobre la forma de acumular riqueza en la economía en general y en el sector del real estate en España en particular.

LAS 5 FORMAS DE ACUMULACIÓN DE RIQUEZA

Aglutinando en cinco grupos “abstractos” las múltiples formas de acumular riqueza existentes resumiríamos lo siguiente:

1) La acumulación de riqueza por “herencia”: en este campo entraría toda riqueza acumulada mediante herencias o donaciones… es decir, riqueza acumulada sin haberla buscado.

2) La acumulación de riqueza por “azar”: en este campo entraría toda riqueza acumulada gracias a juegos de azar (loterías, quinielas…)… cuestión de suerte.

3) La acumulación de riqueza por “generación”: en este campo entrarían los autónomos o empresarios capaces de desarrollar productos o servicios de valor añadido para los clientes y empresas que los compran.

4) La acumulación de riqueza por “estar en medio”: aquí entraría toda riqueza generada por intermediación en transacciones de riqueza generada por terceros.

5) La acumulación de riqueza “robo”: aquí entraría toda riqueza acumulada por robo o estafa de bienes ajenos.

REAL ESTATE SPAIN, ¿UNA REALIDAD MUY DIFERENTE?

El sector de las inversiones inmobiliarias no deja de ser un fiel reflejo de las 5 maneras de acumular riqueza descritas anteriormente. Nos permitimos dejar una serie de preguntas en el aire;

– Prima de riesgo, paro… ¿y si el problema a considerar de cara al futuro es que tenemos una economía con demasiado modelo “estar en medio” en un mundo digital que tiende hacia la desintermediación total?

– Consultoría inmobiliaria, asesoría inmobiliaria… ¿y si muchos proveedores que se consideran a sí mismos en el modelo “generación” son considerados por sus clientes realmente como modelo “estar en medio”?.

– Reformas, ajustes… ¿Cómo se muta una economía con exceso de modelo “robo” y modelo “estar en medio” a una economía predominantemente de “generación”?

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

CEO addmeet.com

Twitter: @addmeet

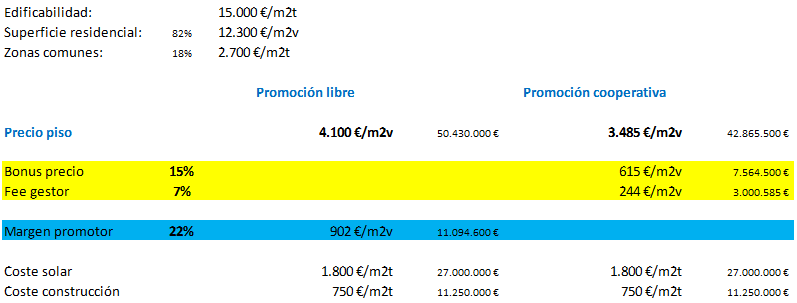

Promoción cooperativa…riesgos de “jugar a promotor”

Mucho se ha hablado esta semana en los medios de comunicación sobre el modelo de promoción cooperativa sobre solares en venta de las administraciones públicas. Siendo una de las vías para el desarrollo de proyectos ante la escasez de financiación bancaria, intentaremos desgranar en este post el modelo de negocio de la promoción cooperativa y su perfil de rentabilidad-riesgo.

PROMOCIÓN COOPERATIVA, EL MODELO DE NEGOCIO

Las características concretas del modelo de promoción cooperativa se resumen en;

1) Sociedad Cooperativa Promotora: en este modelo, la figura del promotor la asume la “Sociedad Cooperativa” creada por los cooperativistas a tal efecto y la gestión de dicha sociedad, y por tanto de la promoción, se asigna a un “Gestor de cooperativas” que aporta el know how del negocio promotor (planeamiento, proyectos, licencias, construcción, entrega) a dicha sociedad, cobrándole un fee del 7-8% del valor final de la promoción por estos servicios de gestión. La “Sociedad Cooperativa Promotora” va exigiendo a los cooperativistas derramas para ir haciendo frente a los costes de la promoción.

2) Beneficio promotor de traslada a “bonus precio”: a diferencia de la promoción libre, donde el que asume el “riesgo promotor” es el promotor que quiere tener un margen respecto de sus costes (solar y construcción), en la promoción cooperativa los cooperativistas asumen el “riesgo promotor” para poder disponer de una residencia a un precio sensiblemente inferior al precio de mercado “Bonus precio”. Como se aprecia en la tabla inferior, manteniéndose constantes el coste del solar y el coste de construcción, el margen promotor de la promoción libre muta a “bonus precio” y “fee gestor” en la promoción cooperativa.

PROMOCIÓN COOPERATIVA… LA PROMOCIÓN ES UN “DEPORTE DE RIESGO”

Pese a que a primera vista el hecho de ahorrarse una cantidad considerable del precio de un piso siempre parece atractivo, hay que valorar en su justa medida los riesgos que supone asumir el rol de promotor (desarrollo urbanístico, licencias, construcción …). En este sentido, creemos fundamental que cada cooperativista realice estas reflexiones previas;

1) Track record del gestor: existen múltiples ofertas de gestoras de cooperativas (incluso con proyectos sobre los mismos solares públicos a subasta), sería aconsejable analizar el track record de cada una por producto y zona antes de decantarse únicamente por el proyecto concreto planteado.

2) Rating “riesgo promoción”: un buen gestor de cooperativas es el que plantea desde el minuto cero a los cooperativistas no sólo el “atractivo precio” al que podrán adquirir sus pisos, sino el que plantea también los riesgos y planes de contingencia concretos para cada promoción inmobiliaria.

3) Perfiles de riesgo: así como cuando se invierte en renta fija o variable en un banco hay que definir el “perfil de riesgo”, no estaría de más pedir a cada cooperativista que defina los riesgos en los que quiere incurrir, de cara a que no pueda participar en proyectos fuera de su perfil, o que tenga un “Bonus precio” diferente para cada nivel de riesgo asumible.

4) “Bonus precio” mínimo exigido: una vez definidos los “perfiles de riesgo” de cada cooperativista y su “bonus precio” mínimo exigido por el riesgo asumido, la asignación de cooperativistas a los diferentes proyectos sería mas eficiente.

PROMOCIÓN COOPERATIVA… MODELO “RIESGO – BONUS PRECIO”

Resumiendo, la promoción inmobiliaria es un negocio de “alto margen”…pero también de “alto riesgo”. Se hace necesario que todo particular que quiera formar parte del negocio conozca desde el minuto cero los riesgos inherentes, elija que riesgos quiere asumir…y el retorno en “bonus de precio” que exigirá por asumir los mismos.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

CEO addmeet.com

Twitter: @addmeet

Real Estate Spain… ¿que diría Stiglitz?

Después de analizar en pasados posts la realidad, triste en ocasiones, del sector del Real Estate en España a día de hoy, y el arraigo tan fuerte de los canales de comercialización tradicionales, esta semana vamos a intentar ahondar en las causas del “problema” apoyándonos en las reflexiones sobre los “fallos del mercado” de un economista de reconocimiento internacional como Joseph Stiglitz… intentándolas modestamente aplicar al mercado de las inversiones inmobiliarias en España.

STIGLITZ “CAÍDA LIBRE”, LAS CAUSAS DEL CRACK

En su libro “Caída libre” (2011) Joseph Stiglitz reflexionaba sobre las principales causas del “crack financiero” del 2008 que provocó la prolongada crisis posterior. Según sus conclusiones, las dos causas de base del problema fueron las siguientes;

1) Los efectos de agencia: analizando la crisis subprime…existían tantos “agentes intermedios” (banco hipotecario, titulizador de hipotecas, aseguradora de dichos títulos, fondos de inversión especializados, fondos de fondos, banca comercial…) entre el titular de la “hipoteca basura” y el inversor minorista que invertía, sin saberlo, en productos financieros con subyacente en las mismas…que lo de menos era la búsqueda de beneficio del inversor final y lo de más la maximización del beneficio de los “intermediarios financieros” del proceso.

2) Las externalidades negativas: definiéndose una externalidad como la situación en la que una persona o empresa impone un coste a otras o a la sociedad por las que NO las compensa. En el caso “subprime” errores de estrategia de los gestores de todos los “agentes intermedios” antes mencionados desencadenaron masivos rescates públicos… a costa de los impuestos ciudadano de a pié.

REAL ESTATE SPAIN, ¿UNA REALIDAD MUY DIFERENTE?

Haciendo la analogía entre el “crack financiero mundial” y el “crack inmobiliario español” se podría decir lo siguiente;

1) Los efectos de agencia: recalificadores de suelo, bancos con 350.000 M€ (35% del PIB de España) en créditos promotor, cadenas de intermediarios (muchas veces de calificación incierta por la nulas barreras del entrada al sector), promotores creyentes en el mágico efecto de la “palanca”… lo de más el beneficio rápido…muchas veces, salvo honrosas excepciones, lo de menos, la generación de productos inmobiliarios innovadores y diferenciados para el usuario final.

2) Las externalidades negativas: el rescate del sistema bancario español tras el “crack inmobiliario” oscila entre los 90.000 y los 110.000 M€ (en función de la fuente) pagados a costa del erario público.

REAL ESTATE SPAIN, EL HOMBRE QUE OLVIDA SU HISTORIA…

Dicen que “el hombre que olvida su historia…está condenado a repetirla”. Repetimos la reflexión del post anterior ahora que parece que lo peor ya ha pasado y la euforia inunda el mercado… ¿y si el principal problema es que el español medio sólo quiere que pase la crisis para poder volver a hacer exactamente lo mismo que hacía antes…?.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

CEO addmeet.com

Twitter: @addmeet

Real Estate Spain, a la «retaguardia» de la técnica…

Comentando hoy el día a día con un agente inmobiliario y amigo, repasábamos la operativa una de las operaciones de edificios en venta de cierto calado en Madrid en la que está interviniendo. Siendo un caso concreto, creo que no dista mucho de la realidad del día a día del sector. Realmente para reflexionar sobre nuestro sector y … sobre nuestro país.

REAL ESTATE SPAIN, LA OPERATIVA DE UN “DEAL” HOY

Veamos los pasos de este ejemplo representativo en cuestión:

1) El propietario mandata sin exclusiva a tres agentes para intentar vender su edificio.

2) El “Agente 1” comparte la información sobre la propuesta de inversión con otros agentes, entre otros con el “Agente 4”.

3) El “Agente 4” contacta a su vez con otros agentes y arquitectos.

4) Un “Arquitecto” contactado encuentra un cliente “Inversor” que puede estar interesado en el edificio.

5) «Propietario», «Agente 1», «Agente 4», «Arquitecto» e «Inversor» se sientan en una mesa para negociar y cerrar el deal.

REAL ESTATE SPAIN, LA DISTRIBUCIÓN DE INCENTIVOS DEL “DEAL”

Visto el proceso anterior, y antes de sentarse a la mesa, “Agente 1”, “Agente 4” y “Arquitecto” pactan la siguiente distribución de incentivos;

1) El “Agente 1” pacta con el “Propietario” que la comisión a percibir será del X%, del que conservará el 0,25X% tras compartirlo con “Arquitecto” y “Agente 4”.

2) El “Arquitecto”, aparte de realizar los proyectos y dirección de obra para el «Inversor», recibirá el 0,5X% de incentivo del “Agente 1”.

3) El “Agente 4” recibe también el 0,25X% del “Agente 1”.

Una pregunta nos asalta… ¿conocerá el “Inversor” que su “Arquitecto” es arte y parte en la transacción? ¿Cómo actuaría de saberlo?

REAL ESTATE SPAIN, ¿ACASO NO TENDRÍA SENTIDO…?

1) Que «Propietario» e «Inversor» tuvieran un canal para ponerse en contacto de forma directa?

2) Que el «Propietario» o el «Inversor», de necesitar consultoría, contrataran a el «Agente» mas ducho en la tipología de inmueble en cuestión?

3) Que el «Inversor» pudiese elegir el «Arquitecto» técnicamente más preparado para esa tipología de proyecto y no por «imposición circunstancial»?

REAL ESTATE SPAIN, A LA TRISTE RETAGUARDIA DE LA TÉCNICA

En definitiva, esta es la “transparente”,»sofisticada», “tecnológica”, «rápida» y “económica” operativa del sector inmobiliario a día de hoy en España.

Prima de riesgo, paro, reforma laboral… ¿y si el principal problema es que el español medio sólo quiere que pase la crisis para poder volver a hacer exactamente lo mismo que hacía antes…?.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

CEO addmeet.com

Twitter: @addmeet

ESPAÑOL

ESPAÑOL

Follow us in: