Blog Addmeet

Archivo de la categoría ‘Inversiones Inmobiliarias’

Subastas inmobiliarias, mitos y leyendas (III)

La semana pasada comentábamos con un inversor inmobiliario la negativa de alguno de alguno de sus homólogos a participar “por norma” en subastas y nos comentaba, muy elocuente, que al final los procesos de venta inmobiliarios tradicionales no dejan de ser una subasta. Nos ha dado que pensar.

LAS SUBASTAS INMOBILIARIAS “INCONSCIENTES”

Los procesos de venta inmobiliaria analógicos pueden ser “estructurados” con bloqueo del inmueble por el primer inversor que llega a las expectativas o “no estructurados” en el que el vendedor generalmente sigue el procedimiento inferior;

Distribución oportunidad inversión: el agente o agentes en los que confíe el vendedor hacen distribución de la información de la inversión inmobiliaria a los inversores inmobiliarios con un precio objetivo. El posicionamiento en precio del vendedor suele ser alto ya que asume que los interesados negociarán el mismo.

Recepción ofertas: el agente o los agentes intentan conseguir una oferta que llegue al mínimo exigido por el propietario afanándose el la búsqueda hasta encontrar al primer “voluntario”. Una vez que han cubierto, no mejorado, las expectativas del cliente su trabajo de búsqueda culmina ahí.

Análisis de ofertas y búsqueda de mejora: se puede dar el caso en que; a) hay más de un inversor inmobiliario interesado de partida o b) el propietario en su comité, viendo que hay algún voluntario, realiza la reflexión de “si ha venido uno, seguro que ahí fuera tiene que haber más”…obligando al agente a traer más de una oferta que cubra el mínimo exigido.

“Mercadillo de mejora” de ofertas: una vez encontrados dos voluntarios el agente es el encargado de conseguir mejoras en la oferta yendo sucesivamente a cada uno de ellos con el argumento “X ha subido Y €, ¿en cuanto puedes mejorar su oferta?.

Cierre: una vez el bucle anterior ha llegado a su fin, se cierra la venta con el mejor postor.

¿NO ES LO MISMO, PERO EN VERSIÓN ANALÓGICA Y , CON PERDÓN… ZAFIA?

Las reflexiones que pueden surgir viendo el caso anterior, que es un proceso de compra y fijación de precios muy extendido en el mercado de las inversiones inmobiliarias, serían las siguientes;

- Si el incentivo del agente está en llegar a las expectativas del propietario (en una venta de 10M€ cobra un fee de 0,3M€) ¿qué incentivo tiene en seguir buscando inversores después de encontrar el primero? (en una venta de 11M€ cobra 0,33€, la mejora para él en sus emolumentos no es excesivamente relevante pero para el propietario de manera absoluta sí).

- Viendo la toneladas de tiempo que se consumen en la fase de “recepción”, “análisis” y “mercadillo”, ¿no sería mas eficiente un proceso con las reglas de “proceso” y “conformación de precio” claros y definidos desde el minuto 0?

- En el caso en que se llega a la fase “mercadillo de ofertas”, ¿no es realmente una conformación de precios a través de subasta?

Resumiendo, quizás los inversores inmobiliarios más reticentes a participar en subastas deberían hacer la reflexión de que están participando en ellas de manera inconsciente muchas más veces de las que creen.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

CEO addmeet.com

Twitter: @addmeet

Subastas inmobiliarias, mitos y leyendas (II)

Siguiendo con las reflexiones planteadas en nuestro último post de sobre las subastas inmobiliarias, vamos a ahondar en las diferencias entre los diferentes modelos de venta inmobiliaria utilizados en la actualidad.

COMPRA TRADICIONAL VS SUBASTA INMOBILIARIA

Tal y como está estructurado el proceso de venta inmobiliaria, en la mayoría de las transacciones se seguirían los siguientes pasos estandarizados, independientemente del momento del ciclo inmobiliario en el que se produzca la venta;

Carta de intenciones (LOI): el inversor define su interés y pide más documentación para poder realizar su análisis sobre el precio que puede pagar por el inmueble.

Oferta no vinculante: el inversor plantea su oferta, vinculada a poder tener un periodo de exclusiva (el propietario no puede hacer ninguna gestión para su venta durante el mismo) de 5-6 semanas para realizar due dilligence legal y técnica a su cargo de cara a realizar su oferta definitiva.

Due Dilligence: el equipo técnico y jurídico del comprador realiza el análisis del bien inmueble para ratificar su idoneidad para la compra.

Oferta vinculante: el inversor ratifica su oferta no vinculante o realiza una oferta reajustada por los “riesgos” detectados en la due dilligence no detectados con la información básica inicial facilitada.

Cierre: se perfecciona la venta si ambas partes están de acuerdo en las condiciones.

LA COMPRA TRADICIONAL Y EL PRECIO JUSTO

Las preguntas que nos pueden surgir en una parte del ciclo inmobiliario donde parece que puede haber más inversores inmobiliarios (Demanda) que inversiones inmobiliarias de calidad que cubran sus expectativas de producto, localización y rentabilidad (Oferta) serían las siguientes;

- En el modelo de “el primer inversor que se acerca a las expectativas de precio bloquea el inmueble”… ¿cómo sabe el vendedor que ese es el comprador que más está dispuesto a pagar por su inmueble hoy?

- Si el ratio “Inversor interesado Vs Inmueble atractivo” es por ejemplo “30 Vs 1“…¿qué probabilidad tiene de encontrar al “inversor perfecto” mediante el procedimiento tradicional?

- Si el proceso limita la competencia…¿qué probabilidades tiene de llegar a el precio “justo” siguiendo el proceso tradicional de competencia “relativa”?

- El método tradicional de fijación de precios… ¿es más satisfactorio para el vendedor…o para el comprador?

- En definitiva… ¿los modelos de fijación de precios en la parte bajista del ciclo deben de ser los mismos que en la parte alcista del ciclo?

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

CEO addmeet.com

Twitter: @addmeet

addmeet en MIPIM 2016

Durante la semana pasada estuvimos en la mayor feria inmobiliaria del sector a nivel mundial, MIPIM. Adjuntamos nuestro corporativo para este evento.

¡ Esperamos que os guste !

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

addmeet.com

Twitter: @addmeet

Subastas inmobiliarias, mitos y leyendas (I)

Durante las últimas semanas hemos escuchado recurrentemente algunas reflexiones y comentarios de algunos profesionales del sector acerca de los procesos de subasta inmobiliaria sobre los que nos gustaría reflexionar en voz alta con nuestros usuarios.

“Las subastas me generan desconfianza…”

He aquí el principal problema de comprensión, confundir las “subastas inmobiliarias” (tipología de proceso de venta competitivo de un inmueble) con las “subastas judiciales” (proceso de liquidación judicial de un inmueble tras ser ejecutado por un banco). Este estigma, bien ganado todo hay que decirlo, de que las subastas judiciales han sido un proceso poco transparente y controlado por unos pocos subasteros profesionales que se repartían el mercado…todavía está inculcado en la sociedad en general.

Reflexión: no confundamos un proceso para maximizar el valor de un activo con un proceso para liquidar a cualquier precio dicho activo.

“La subasta sólo me la planteo como mi última opción si el resto de canales fallan…”

Corolario 1 del pensamiento anterior, se confunde el objetivo de los diferentes procesos. La subasta, desde el inicio de los tiempos ha sido utilizada para fijar el “precio justo” de forma más eficiente en mercados con más demanda que oferta. Los mercados de valores (Bolsa), el mercado del arte, todas las lonjas de pescado del mundo… son un claro ejemplo.

Reflexión: que ciertos estigmas sociales no nos dejen apreciar la bondad de este método de fijación de precios sobre las alternativas tradicionales.

“Las subastas sólo sirven para activos no prime…”

Corolario 2 del pensamiento inicial, segmentar el mercado objetivo de este tipo de procesos de venta por “tipología de activos” en vez de por “necesidades del cliente” es un error. Insistimos, siempre que haya mas demanda que oferta de un bien, el proceso de subasta optimiza mejor el valor del activo.

Reflexión: para muestra, un botón…

“Las subastas son competitivas y los inversores huimos de procesos competitivos…”

El beneficio de una compra tiene dos posibles vertientes; a) comprar barato (bueno para el comprador, malo para el vendedor) o b) comprar en el valor justo pero tener una idea para el activo mejor que la competencia (bueno para el comprador, bueno para el vendedor). Quizás para los inversores inmobiliarios que carezcan de ideas para añadir al activo un valor superior que el de la competencia…la subasta no sea el mejor método.

Reflexión: el valor de los activos inmobiliarios depende de las “ideas” que se vayan a desarrollar en ellos…y eso es lo que hace evolucionar a cualquier sector…no comprar barato y vender caro sin aportar nada nuevo por el camino.

“Comprar en subasta es caro…”

Corolario del pensamiento anterior. Un activo inmobiliario puede ser carísimo para una idea “inferior o estándar” y puede ser baratísimo para una idea “superior”.

Reflexión: lo que es “caro” o “barato” es altamente relativo

“En subastas me gasto mucho dinero en estudio sin la seguridad de ganar…”

En los procesos tradicionales, el inversor que quiere ir a una subasta tiene que realizar todo el gasto de estudio y estructuración de la operación antes de la subasta sin la seguridad de que vaya a ser el adjudicatario, cierto.

Reflexión: ¿y si alguien les redujese estos costes de entrada a 0?. El coste de entrada en los procesos de subasta sería nulo y la expectativa de beneficio alta (quedarse un activo al precio máximo asumible por la empresa). Estimado lector, la respuesta a esta pregunta la tiene mas cerca de lo que cree.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

CEO addmeet.com

Twitter: @addmeet

Ibercaja vende Local por 17.647 €/m2 en addmeet

Durante el pasado mes de Julio, addmeet colaboró en la subasta inmobiliaria para Ibercaja Banco S.A de su local en Paseo de las Damas,3 de Zaragoza. ¿El resultado?…la mayor repercusión obtenida nunca por un inmueble de Aragón. Os adjuntamos los detalles.

Paseo de las Damas,3 (Zaragoza)

Tipología: Local comercial

SBA: 357 m2

Precio subasta: 4.200.000 €

Precio adjudicación: 6.300.000 € (+50%)

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

CEO addmeet.com

Twitter: @addmeet

NPLs como inversiones inmobiliarias alternativas

Durante los últimos meses y ante la mayor competencia entre los inversores inmobiliarios para encontrar inversiones inmobiliarias de calidad en España está surgiendo con fuerza la opción de la compra de deuda (performing o NPLs) hipotecaria de compañías inmobiliarias, con la consiguiente quita en la misma por parte del banco vendedor, con el objetivo de su toma de control en el corto medio plazo de las mismas.

NPLs Y EL PROCESO HASTA LA “RECAPITALIZACIÓN”

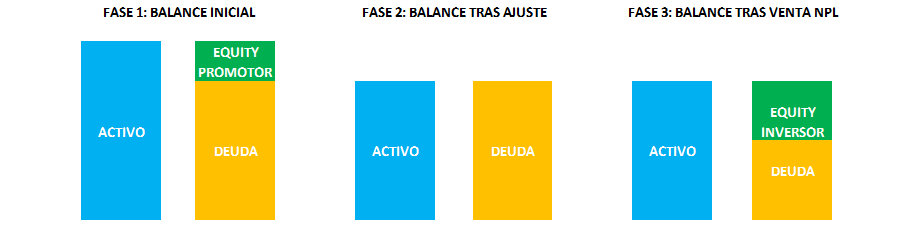

Podríamos resumir estas operaciones en tres fases bien diferenciadas:

1) Balance Pre- crisis: las empresas promotoras hasta el estallido de la crisis disponían de un balance más o menos equilibrado con el que venían realizando su operativa de negocio.

2) Balance Post-crisis: tras la crisis, el deterioro del valor de sus activos provoca que dicha minusvalía haya consumido la mayoría por no decir la totalidad de su equity haciendo inviable su operativa con esta estructura de pasivo.

3) Balance Post-recapitalización: los inversores inmobiliarios compran deuda de las compañías inmobiliarias, con sustanciosa quita por parte de los bancos acreedores, con dos posibles objetivos a) poder realizar daciones en pago sobre los activos de su interés b) capitalizar deuda y hacerse con el control de la compañía hasta alcanzar de nuevo el equilibrio patrimonial ajustado al valor actual de los activos.

NPLs COMO INVERSIONES INMOBILIARIAS ALTERNATIVAS

Resumiendo, ¿quién ha hecho posible el retorno al equilibrio patrimonial? ¿quién ha asumido el “agujero”?… pues la banca acreedora que vende deuda hipotecaria de las compañías promotoras a los fondos de inversión con la quita suficiente para el inversor pueda capitalizar esa deuda, asumir el control de la misma para retornar la empresa al equilibrio patrimonial. Sólo es una cuestión de definir el nivel de quita necesario para que el inversor inmobiliario perciba que esa capitalización conlleva una plusvalía latente en el largo plazo según la valoración que haya realizado de los activos de la empresa. Y el ciclo de las inversiones inmobiliarias vuelve a empezar…

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

CEO addmeet.com

Twitter: @addmeet

NPLs (Non Performing Loans), el proceso de ejecución

Después de analizar las diferentes categorías de créditos non performing y el modelo de negocio asociado a los NPLs, hoy intentaremos desglosar el proceso de gestión de la ejecución a realizar desde la compra del NPL hasta alcanzar la posesión del activo que respalda el crédito.

NPLs (NON PERFORMING LOANS), PROCESO DE SUBASTA

Se podría resumir el proceso de ejecución en las siguientes fases:

1) Preparación de la subasta:

a) Definición del avalúo mediante dictamen (8 días) y plazo de alegaciones (15 días).

b) Publicidad libre de la subasta a cargo de las partes.

c) Plazo de presentación de posturas de alrededor de 20 días.

d) Posturas en sobre cerrado a abrir en acto de subasta.

e) Depósito del 30% del avalúo (salvo ejecutante) para los postores que quieran participar en la subasta.

f) Consignación del depósito en nombre propio o en nombre de un tercero en todo o en parte.

2) Subastas desiertas:

a) Adjudicación al prestamista por el 100% de la deuda o el 50/70% (en función de la tipología de inmueble) del valor de tasación.

b) Posibilidad de cesión de remate a un tercero en el plazo de 20 días.

3) Subastas con concurrencia:

a) Apertura de sobres y posibilidad de pujas a viva voz.

b) Posibilidades en función de la mayor postura conseguida;

b.1) Mayor postura > 70% Avalúo: si la postura es de un tercero tiene 20 días para aportar el dinero y adjudicarse el inmueble, si es el ejecutante tiene 20 días para ceder el remate a un tercero. El exceso de la postura sobre la deuda recae en el ejecutado.

b.2) 50% Avalúo < Mayor postura < 70% Avalúo: el acreedor dispone de 5 días para adjudicarse el inmueble por la deuda o el 70% de la tasación, el ejecutado dispone de 10 días para encontrar una postura mejor, si la postura ha sido de un tercero dispone de 20 días para aportar el dinero y adjudicarse el inmueble e incluso ceder el remate a un tercero por ese importe.

b.3) Mayor postura < 50% Avalúo: decisión del juez.

c) Levantamiento de acta y aprobación del remate

NPLs (NON PERFORMING LOANS), GESTIÓN ESPECIALIZADA PARA PLUSVALÍA

Una vez descrito el proceso de adjudicación de un NPL, que puede prolongarse generalmente por encima de los 1-2 años (en función de la complejidad de las estructuras del crédito del deudor) queda manifiesto que la consecución del margen esperado para el inversor inmobiliario depende en buena manera de la agilidad y rapidez con la que se gestione el proceso.

Seguiremos analizando en futuros posts las particularidades de las inversiones inmobiliarias en la compra de NPLs que darán que hablar mucho durante 2015.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

CEO addmeet.com

Twitter: @addmeet

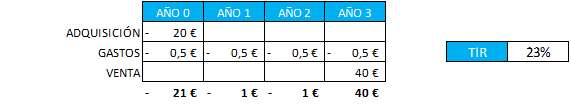

NPLs (Non Performing Loans), como hacer negocio

Tras hacer una primera clasificación de los Non Performing Loans hace unas semanas, esta semana intentaremos explicar de forma simplificada el negocio inmobiliario que subyace debajo de la compra de deuda hipotecaria non performing. Como veremos, la clave del margen de estas operaciones está en una buena gestión jurídica que minimice los plazos de adjudicación y maximice por tanto la TIR de la operación.

NPLs (NON PERFORMING LOANS), ¿CÓMO HACER NEGOCIO?

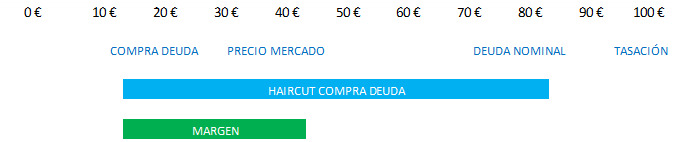

Es importante tener una serie de conceptos claros inicialmente para entender la síntesis del negocio que luego realizaremos:

– Valor tasación: valor de tasación con el que se concedió el crédito hipotecario al prestatario que actualmente es non performing;

– Deuda nominal: deuda viva que actualmente tiene asignada el activo hipotecado;

– Precio compra de deuda: precio al que el comprador adquiere el NPL del prestamista original. Este valor es independiente de la “Deuda nominal”, que tras la compra seguirá siendo la original para el prestatario, pero ya en manos de un nuevo prestamista;

– Valor de mercado: precio de mercado del inmueble que actúa como garantía (los NPL hipotecarios siempre son “Secure”, con garantía) del NPL;

NPLs – Non Performing Loans – Modelo de negocio

Aclarado esto, el negocio del comprador del NPL se resumiría en tres fases:

– Compra del NPL con descuento: el comprador del NPL aplicará el “haircut” al precio de compra suficiente para, asumiendo unos plazos lógicos de adjudicación y el precio de mercado real del mismo, cumplir su TIR objetivo.

– Gestión del proceso de adjudicación hipotecaria: el comprador deberá tener la asesoría de un equipo jurídico que minimice los plazos de adjudicación y posesión del activo.

– Venta o desarrollo tras adjudicación: una vez en posesión del inmueble, el comprador del NPL, que ya ha transformado el “NPL” a inmovilizado dentro de su activo, podrá decidir si vender el mismo a precio de mercado con el margen consiguiente o desarrollar (solares) y/o alquilar (edificios) guardando esa “plusvalía” latente.

NPLs – Non Performing Loans – Modelo negocio – TIR Proyecto

NPLs (NON PERFORMING LOANS), BUEN EQUIPO JURÍDICO Y… PACIENCIA

Como hemos visto, la compra de NPLs con una buena gestión puede ser un negocio incluso más lucrativo que la compra de REOs (Real Estate Owned) siempre que se disponga de un buen equipo jurídico que minimice el plazo de “transformación” del NPL en un inmovilizado dentro del balance del inversor inmobiliario.

Seguiremos analizando en futuros posts los entresijos de este tipo de operaciones de compra de NPLs que sin duda será protagonistas en los próximos años en el mercado de inversiones inmobiliarias en España.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

CEO addmeet.com

Twitter: @addmeet

addmeet en MIPIM 2015

Durante esta semana estaremos en la mayor feria inmobiliaria del sector a nivel mundial, MIPIM. Adjuntamos nuestro corporativo para este evento.

¡ Esperamos que os guste y… nos vemos en Cannes!

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

CEO addmeet.com

Twitter: @addmeet

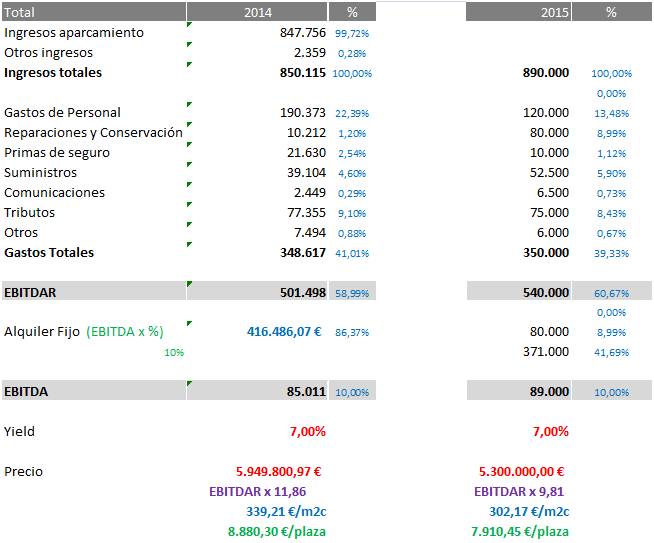

Aparcamientos en venta, modelo gestión

Después de analizar los modelos de aparcamientos en autogestión y alquiler, esta semana realizaremos la comparativa con el modelo de gestión, en el que el propietario asume de nuevo el “riesgo negocio” (aparte de la propiedad del inmueble) pero de la mano de un gestor profesional que le realiza la gestión del negocio a cambio de un fee anual.

APARCAMIENTOS EN GESTIÓN, MODELO DE NEGOCIO

Utilizando el ejemplo mismo ejemplo de aparcamiento de 670 plazas, éstas serían las principales variaciones en la comparación respecto los modelos de autogestión y alquiler;

– Optimización “modesta” de ingresos: al igual que en el modelo de alquiler, las mayores palancas de marketing y venta cruzada de los grandes gestores de aparcamientos hacen que mejoren los ingresos, aunque siempre tomando esta mejora con cierta cautela en su business plan a la hora de realizar una oferta al propietario.

– Mejoras en costes de personal: mediante la automatización y la gestión conjunta de varios aparcamientos cercanos con recursos compartidos, se optimizan los costes de la operativa. Igualmente, el gestor suele exigir mejoras de CAPEX al propietario para optimizar los ingresos a largo plazo

– Fee de gestión: el gestor no asume “riesgo negocio” y su remuneración es un Fee anual negociado con el propietario, en este caso un fijo de 80.000 €.

– EBITDA “mínimo exigible”: en este caso el riesgo negocio permanece en el propietario y es menos exigente que el operador en el modelo gestión, pidiendo un EBITDA mínimo del 10% a su negocio.

APARCAMIENTOS EN GESTIÓN, VARIACIÓN DE LA VALORACIÓN

Veremos que sucede con la valoración de nuestro parking tipo al aplicar los criterios anteriores.

– Autorenta “admisible”: separando perfectamente el propietario su negocio “patrimonial” de su negocio “operativo” y con las premisas anteriores, la renta admisible es la que permite obtener un EBITDA del 10% después de asumir el fee del gestor.

– “Optimización resultado” Vs “Fee gestión”: en cuanto a la valoración del inmueble, este modelo será óptimo siempre que la soma de optimización de ingresos y minimización de costes sean superiores al fee de gestión del operador.

En definitiva, y únicamente a falta de analizar el modelo de franquicia no demasiado implantado en el mercado español, quedan definidas las diferentes variantes de modelos de gestión de parkings en rotación y sus repercusiones en la valoración de los inmuebles por los inversores inmobiliarios.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

CEO addmeet.com

Twitter: @addmeet

ESPAÑOL

ESPAÑOL

Follow us in: