Blog Addmeet

Archivo de la categoría ‘Naves Logísticas’

Inversión Industrial España 2023

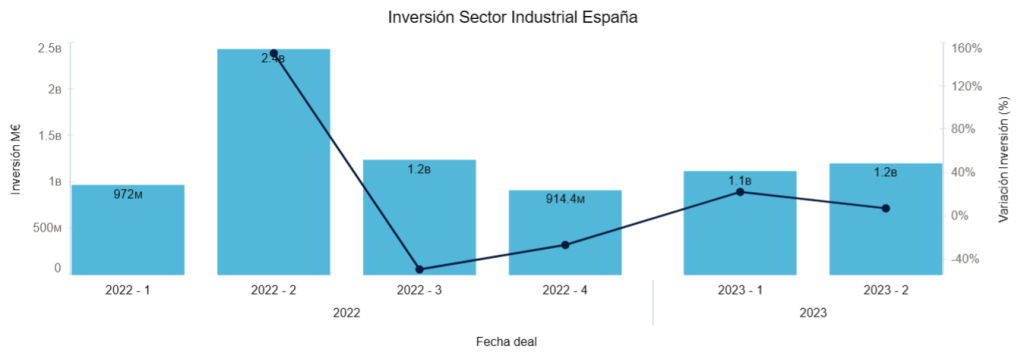

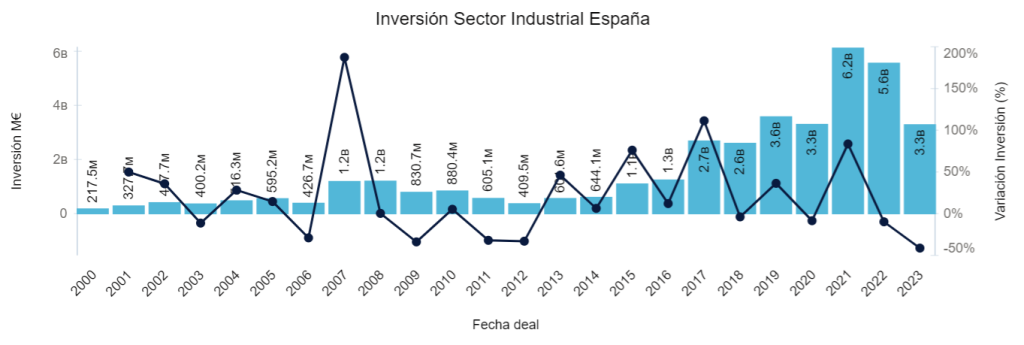

El sector industrial en España ha alcanzado este año una inversión de 3,3 B€ (datos algoritmo DAO addmeet), presentando un descenso del 41% interanual. La inversión se encuentra a niveles del año 2020, cortando la tendencia de casi 6 B€ de media de los últimos dos años, pero siendo el cuarto volumen más elevado de los últimos 20 años.

Durante este año se han registrado un total de 156 operaciones inmobiliarias del sector industrial en España con valor promedio de 21,3 M€ y con volúmenes entre 2 y 110 M€. Las localizaciones de que han registrado mayor inversión han sido Illescas (Toledo), principal foco de inversión value added en el área de Madrid y Zaragoza, que se ha consolidado dentro del poker de ciudades favoritas para la inversión en logística.

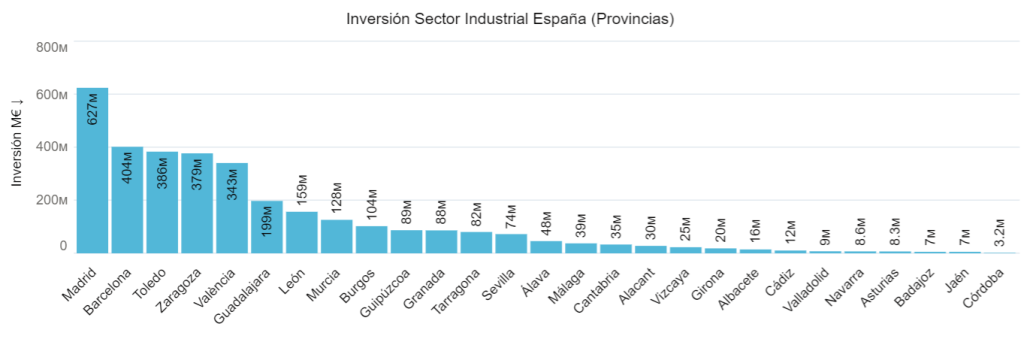

Durante este año, las provincias que han presentado mayor inversión han sido, en orden de relevancia, Madrid (627 M€), Barcelona (404 M€), Toledo (386 M€), Zaragoza (379 M€), València (343 M€), Guadalajara (199 M€), León (159 M€), Murcia (128 M€) y Burgos (104 M€). Durante este año el perfil inversor «Value added», ha centrado sus inversiones principalmente en las provincias de Toledo, seguido de Madrid y Zaragoza.

Las provincias de Madrid (18,84%), Barcelona (12,14%), Toledo (11,59%), Zaragoza (11,4%) y València (10,3%) aglomeran el 64% del total en la inversión de España durante este año 2023. Con un impacto inferior, Guadalajara (5,99%) y León (4,76%) muestran importes relevantes, habiéndose convertido Villadangos del Páramo en un punto de referencia de la inversión logística en el noroeste de la península.

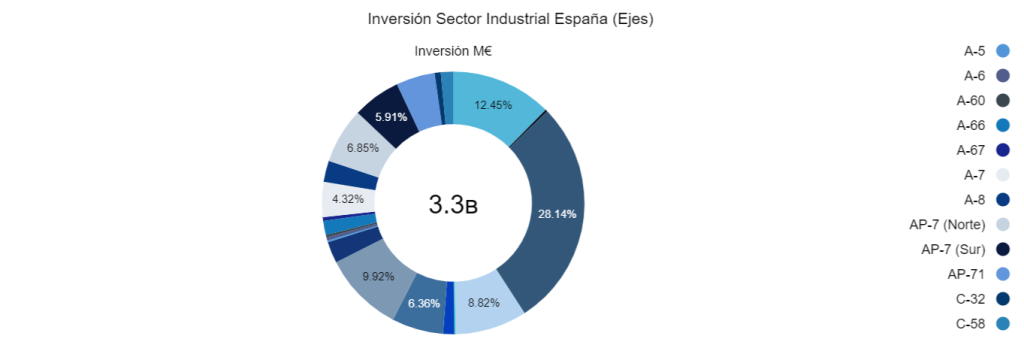

Inversión por Ejes y Coronas

El eje A-2 sigue consolidándose como el principal eje de atracción de inversión con el 28,14% de la inversión durante este año, seguido del A-1 (12,45%), A-42 (9,92%), A-3 (8,82%), AP-7 Norte (6,85%), A-4 (6,36%) y AP-7 Sur (5,91%) aglomeran el 78,45% del total. Ejes en la región noroeste y sureste de la península, hasta hace poco residuales, comienzan a coger tracción desde a perspectiva de la inversión inmobiliaria.

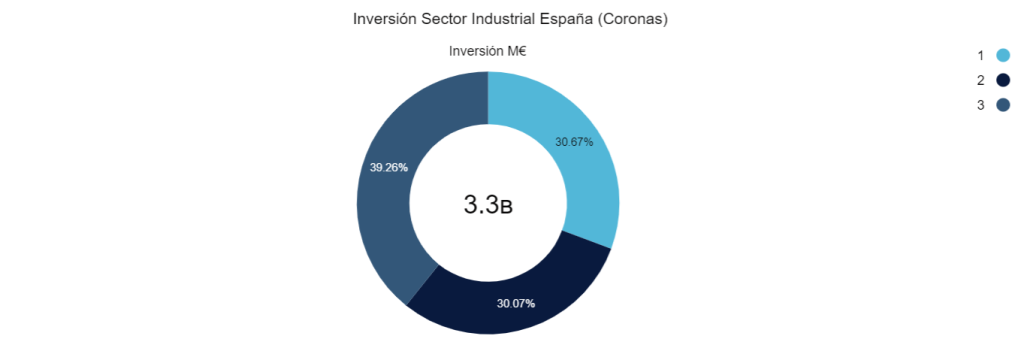

Analizando la inversión en las diferentes coronas, el mayor foco de inversión ha sido, en la 3ª corona (39,26%), en segundo lugar se encuentra la 1ª corona (30,67%) y por último la 2ª corona (30,07%). Sigue la tendencia al alza de la primera corona como destino de inversión impulsada por el desarrollo creciente de la logística de última milla.

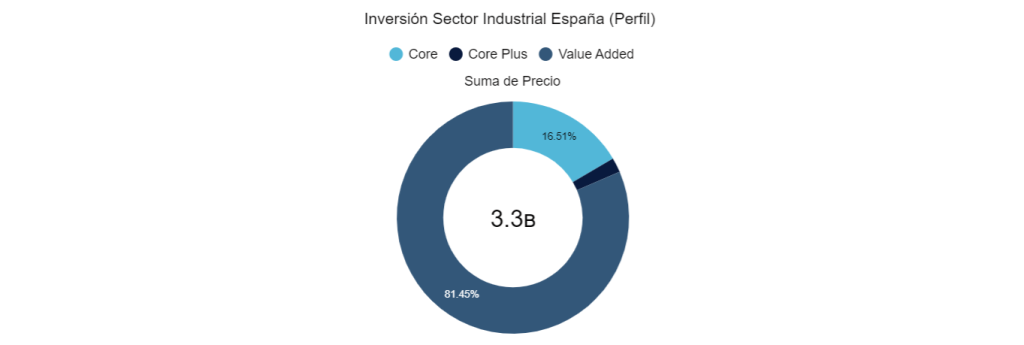

Inversión por perfil de inversión

Dentro de las diferentes estrategias de inversión podemos distinguir la siguiente distribución, value added (81,45%) el cual se mantiene predominante con más del 60% en su inversión cada año durante el último lustro, core (16,51%) y core plus (2,04%).

Como conclusión podemos decir que el mercado logístico en España ha presentado el ajuste relativo más brusco de los últimos veinte años (-41%), pero sigue conservando volúmenes de inversión muy por encima de la media de la última década…veníamos de muy arriba. La continua escalada de los tipos de interés en 2023 tanto en USA (del 4,50% al 5,25%) como en Europa (del 2,50% al 4,50%) ha provocado ajustes de valor vía denominador (compensados en menor medida por la inflación anual del 3,5%) que el vendedor no ha acabado de digerir para que se crucen tantas operaciones como en los últimos dos años.

Es llamativo que en esta año, la inversión en logística (3,3 B€) ha superado a la inversión en oficinas (3 B€), lo que nos da la medida de la evolución que ha tenido este «asset class» en el peso de las carteras de inversión de inversores inmobiliarios institucionales y familiares. El spread «yield oficinas prime» vs «yield industrial prime» se ha comprimido a 55 bps. El riesgo de comprar una buena nave logística en primera corona ya no es percibido como mucho mayor que comprar un edificio de oficinas en el CBD.

Como aspecto positivo de cara a 2024 es que el mercado arroja cierto consenso en que los tipos de interés han llegado a su techo y que la FED primero y el BCE después van a realizar varios ajustes a la baja durante el año. El cambio de ciclo de tipos aportará a los inversores la perspectiva de que los ajustes de valor vía yield han llegado a su fin, entrando al mercado inversores «core» que durante estos últimos dos años no han tenido una posición «wait and see».

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

CEO addmeet.com

Twitter: @addmeet

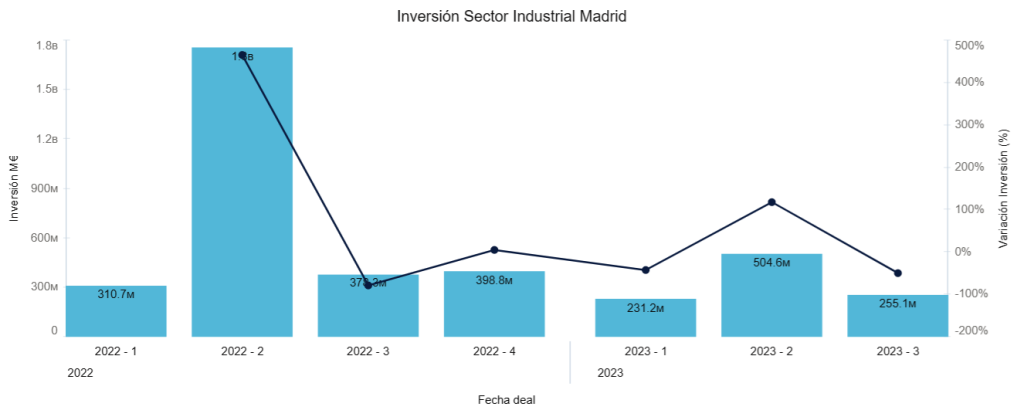

Inversión Industrial Madrid (3T 2023)

El sector industrial ha registrado este tercer trimestre del año una inversión de 545,4 M€ (datos algoritmo DAO de addmeet), de este total el mercado industrial de Madrid ha tenido una inversión de 255,1 M€, comparado con el tercer trimestre del año anterior a presentado un descenso del 33% interanual.

En este trimestre se han registrado un total de 19 operaciones inmobiliarias del sector industrial en Madrid, con valor medio de 13,43 M€ y con volúmenes entre 2 y 110 M€. Hasta la fecha se han registrado un total de 48 operaciones durante el 2023.

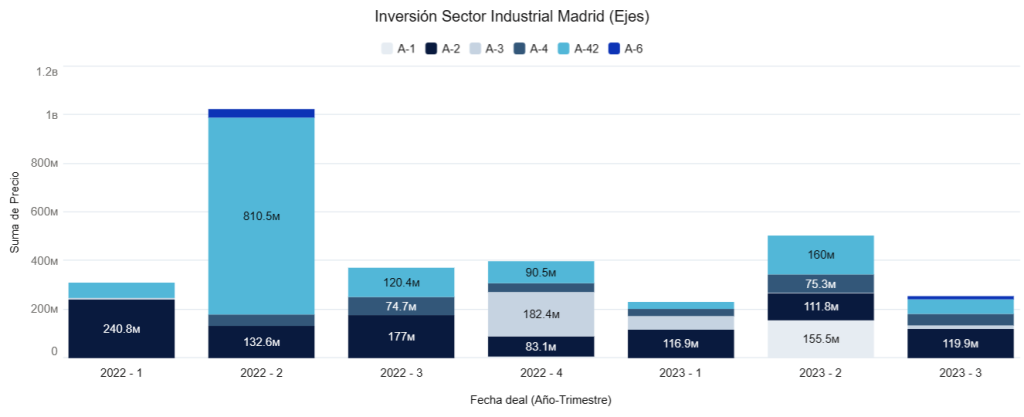

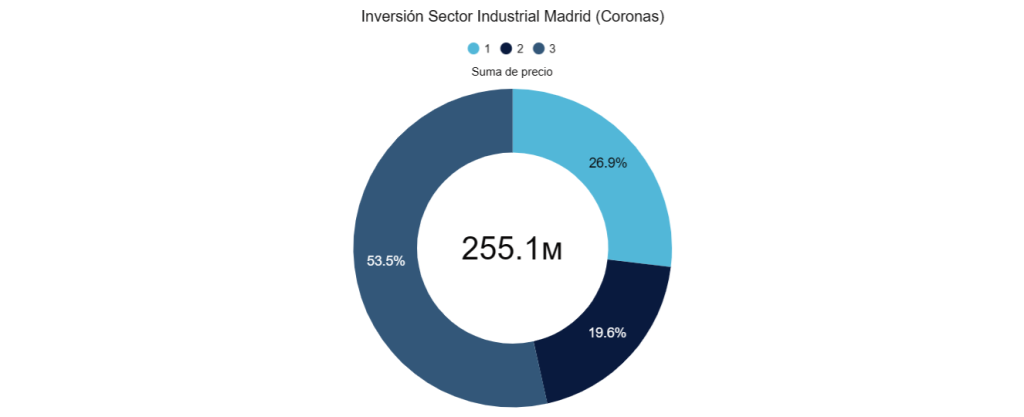

Según se aprecia en el gráfico, el eje A-2 continúa al alza con él (47,01%) de la inversión, seguido del A-42 (23,52%), A-4 con el (18,62%), el eje A-3 (5,68%) y por último el eje con menor inversión es el A-6 con una inversión de 13,2 M€ que representa él 5,17% del total. Si bien no es mucho, a lo largo del año e incluso durante los últimos trimestres del 2022, no se habían registrado operaciones dentro de este eje.  Analizando la inversión en las diferentes coronas, el mayor foco de inversión ha sido, al igual que en el último trimestre , la 3ª corona (53,5%), en segundo lugar se encuentra la 1ª corona (26,9%) y la 2ª corona (19,6%).

Analizando la inversión en las diferentes coronas, el mayor foco de inversión ha sido, al igual que en el último trimestre , la 3ª corona (53,5%), en segundo lugar se encuentra la 1ª corona (26,9%) y la 2ª corona (19,6%).  Inversión por polígonos

Inversión por polígonos

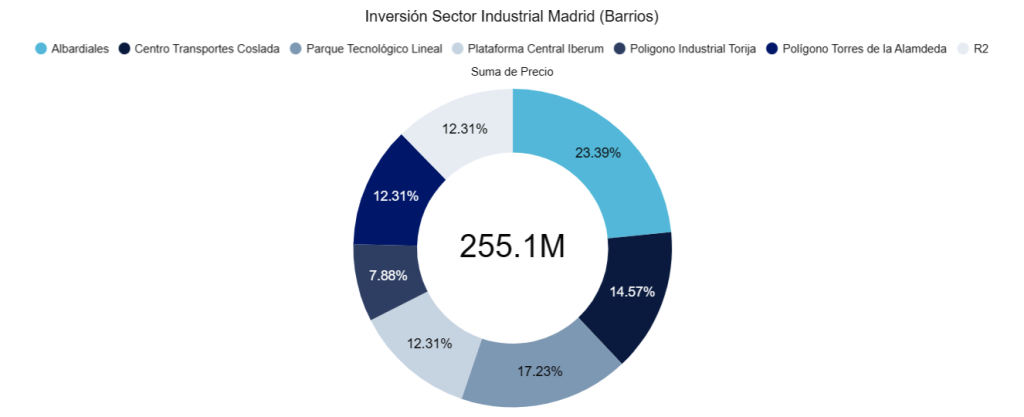

Mirando en detalle la inversión en los diferentes polígonos, aglomerando el 85,29% del total, en primer lugar se encuentra Abardiales (23,39%), seguido de Parque Tecnológico Lineal (17,23%), Centro Transporte Coslada (14,57%), los polígonos de R2, Polígono Torres de la Alameda y Plataforma Central Iberum con el (12,31%) cada uno de ellos y por último el Polígono Industrial Torija.  Inversión por perfil de inversor

Inversión por perfil de inversor

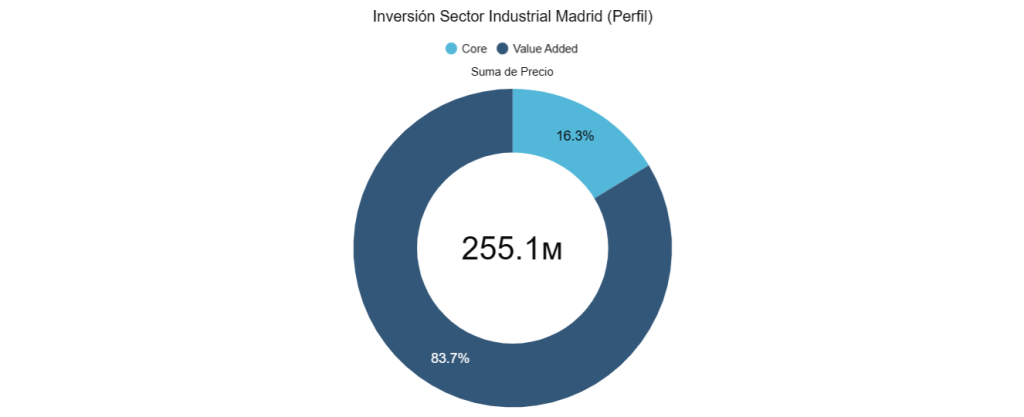

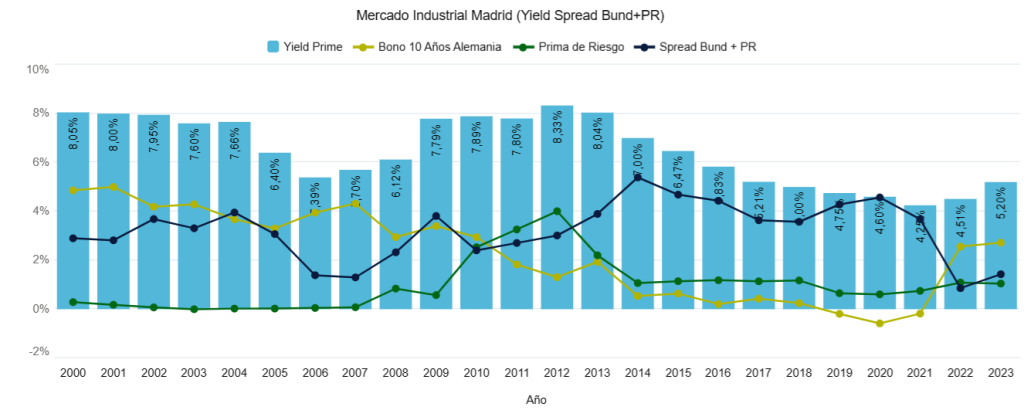

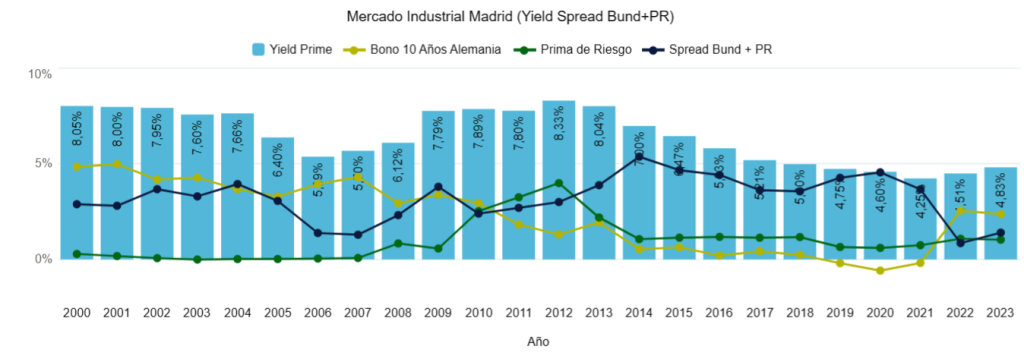

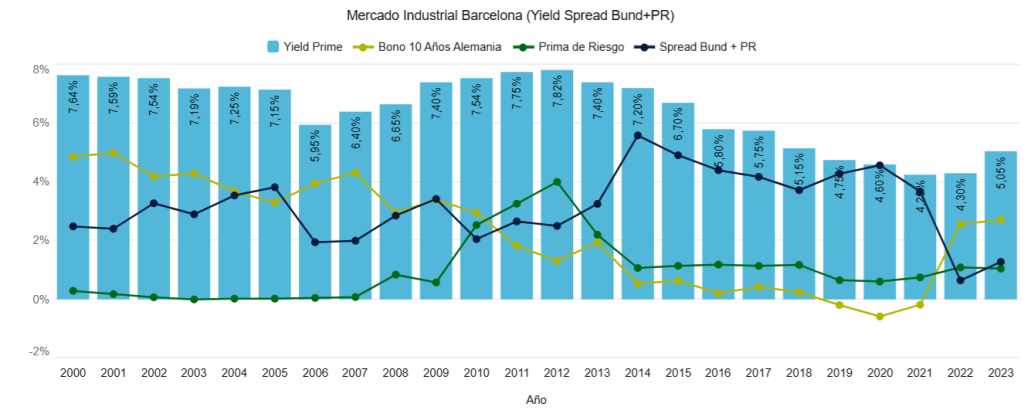

Dentro de las diferentes estrategias de inversión podemos distinguir la siguiente distribución, value added (83.7%) y core (16.3%), ambas estrategias de inversión se encuentran aproximadamente a niveles del primer trimestre del año.  El spread «Yield prime» Vs «Bund + Prima de riesgo» continúa en los mismos valores durante todo el año (1,43%) lejos de los valores medios del último ciclo inmobiliario.

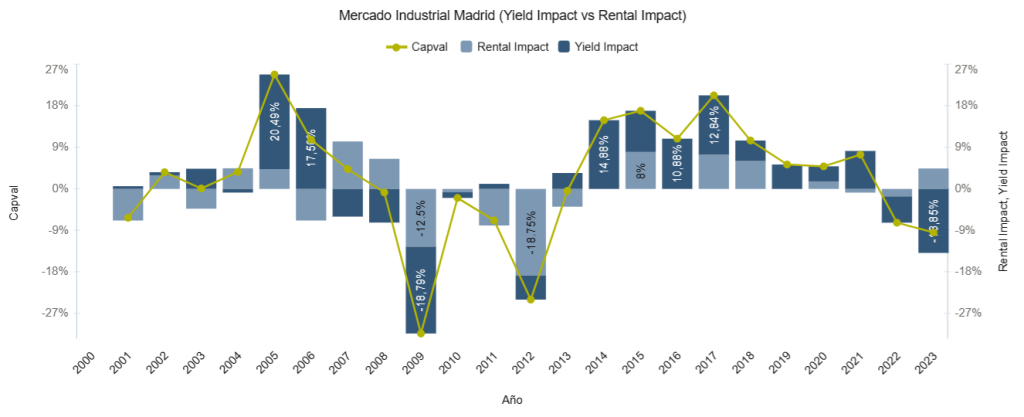

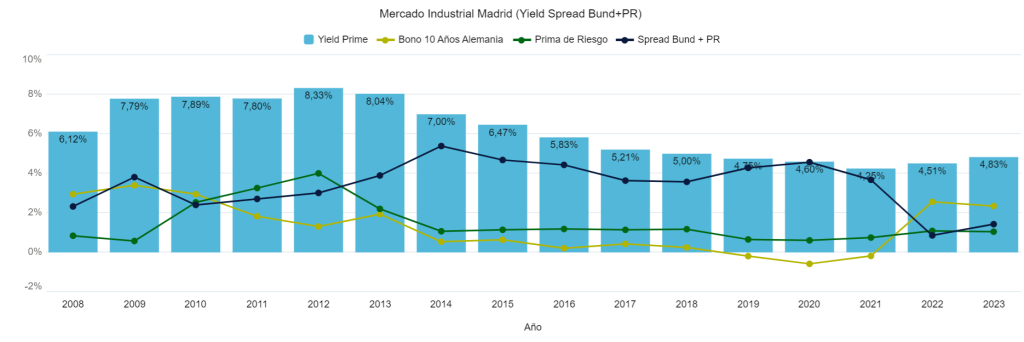

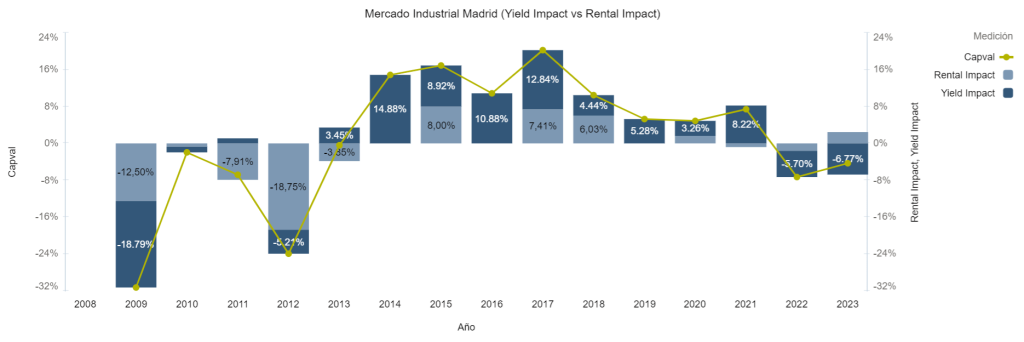

El spread «Yield prime» Vs «Bund + Prima de riesgo» continúa en los mismos valores durante todo el año (1,43%) lejos de los valores medios del último ciclo inmobiliario. Analizando la evolución de la valoración de los activos prime, comienza a ser manifiesto en los dos últimos trimestres el ajuste de precios por la subida de las tasas de capitalización exigidas. Los 70 bps de incremento de los últimos tres trimestres se traducen en ajustes de valor vía «denominador» de alrededor del 13,85% durante lo que llevamos de año, atenuado en cierta medida por la evolución al alza de las bolsas rentas.

Analizando la evolución de la valoración de los activos prime, comienza a ser manifiesto en los dos últimos trimestres el ajuste de precios por la subida de las tasas de capitalización exigidas. Los 70 bps de incremento de los últimos tres trimestres se traducen en ajustes de valor vía «denominador» de alrededor del 13,85% durante lo que llevamos de año, atenuado en cierta medida por la evolución al alza de las bolsas rentas.

Como conclusión podemos decir que, la inversión inmobiliaria en el mercado de Madrid ha presentado un descenso del 50% intertrimestral y 33% interanual. Pese al brusco ajuste de la actividad inversora los capital values se está comportando mejor que en otros sectores por la solida evolución de la contratación que presiona las rentas al alza. Si bien dicha inversión no se encuentra a niveles del 2022, si que se observa un comportamiento bastante lineal en las últimos trimestres con inversiones medias de 350 M€. Las yields, a las que previsiblemente les queda recorrido al alza, han alcanzado valores no vistos desde 2017. Veremos donde está el límite.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

CEO addmeet.com

Twitter: @addmeet

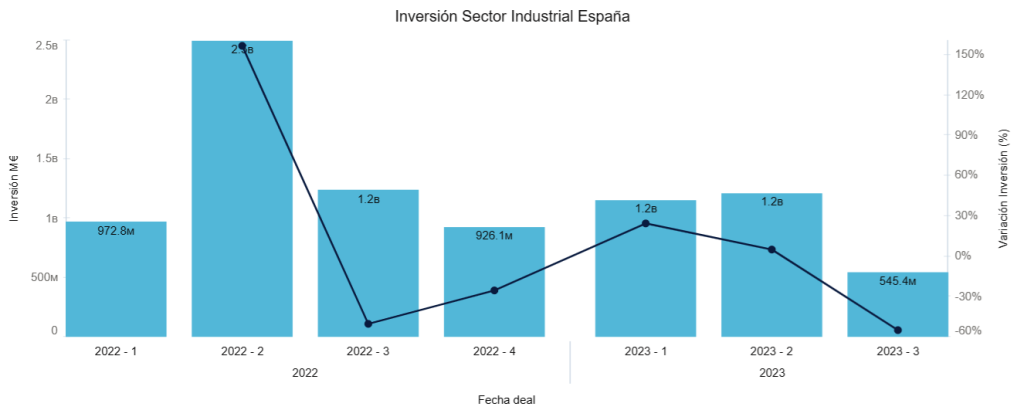

Inversión Industrial España (3T 2023)

El sector industrial en España alcanzó durante este tercer trimestre del año una inversión de 545,4 M€ (datos algoritmo DAO addmeet) presentando así un descenso del 56% tanto interanual y como intertrimestral.

Durante este trimestre se han registrado un total de 35 operaciones inmobiliarias del sector logístico en España con un valor medio de 15,5 M€ y con volúmenes entre 2,5 y 180 M€. Durante 2023 se llevan registradas un total de 144 operaciones.

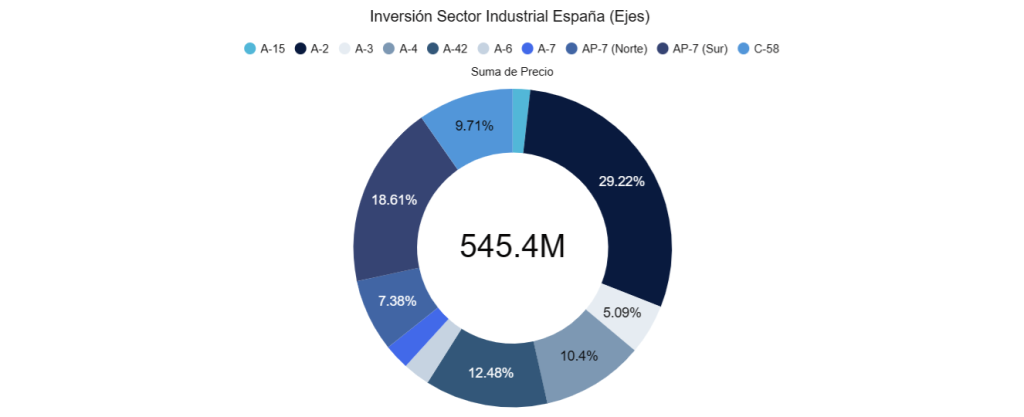

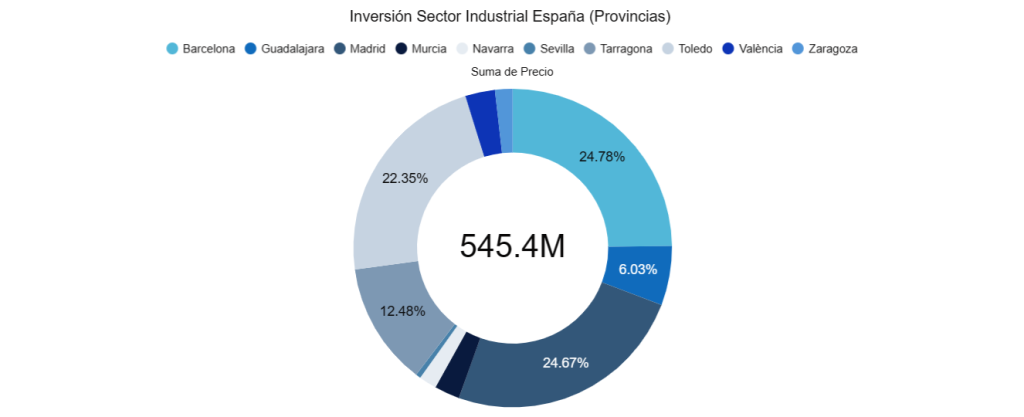

Inversión por provincias y Ejes

Inversión por provincias y Ejes

Según se aprecia en el gráfico, los mercados principales aglomeran la mayoría de la inversión inmobiliaria, siendo Barcelona (24,78%), Madrid (24,67%), Toledo (22,35%), Tarragona (12,48%), Guadalajara (6,03%), Valencia (3,01%), Murcia (2,58%), Navarra (1,79%), Zaragoza (1,79%) y por último Sevilla con un (o,52%) las provincias que aglomeran la inversión total.

Los principales ejes logísticos acaparan el 88,17% de la inversión inmologística del trimestre. En orden descendente de inversión serían; A-2 (29,22%), AP-7 Sur (18,61%), A-42 (12,48%), A-4 (10,4%), C-58 (9,71%), AP-7 Norte (7,38%), A-3 (5,09%), A-6 (2,74%), A-7 (2,58%) y A-15 (1,79%).

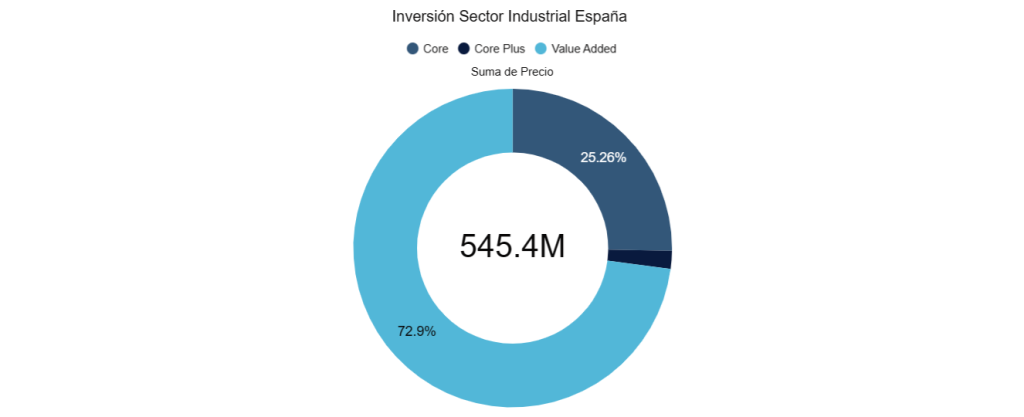

Inversión por perfil de inversión

Inversión por perfil de inversión

Dentro de las diferentes estrategias, el perfil value added continua liderando la inversión con el (72,9%) aún así presenta un leve descenso con respecto al trimestre anterior, seguido de los perfiles core (25,26%) y core plus (1,83%).

Como conclusión podemos decir que, a nivel nacional, el mercado industrial de España ha presentado un notable descenso en cuanto a la inversión, aún conservando volúmenes de inversión relevantes. El alza de los tipos de interés, y por tanto de las yields exigidas, hace más difícil el cierre de operaciones. Los compradores «Core» entre 2019-2022 ven como sus activos acumulan minusvalías latentes que en función de los plazos de desinversión del propietario y sus vencimientos de deuda, puede acabar desembocando en «ventas a pérdida» en los próximos trimestres. Los inversores value added siguen pudiendo tangibilizar buenos márgenes en sus «exits» pese a la coyuntura, ya que el mercado de alquiler sigue mostrándose resiliente por el momento, consiguiendo los activos ponerse «en carga» con cierta celeridad.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

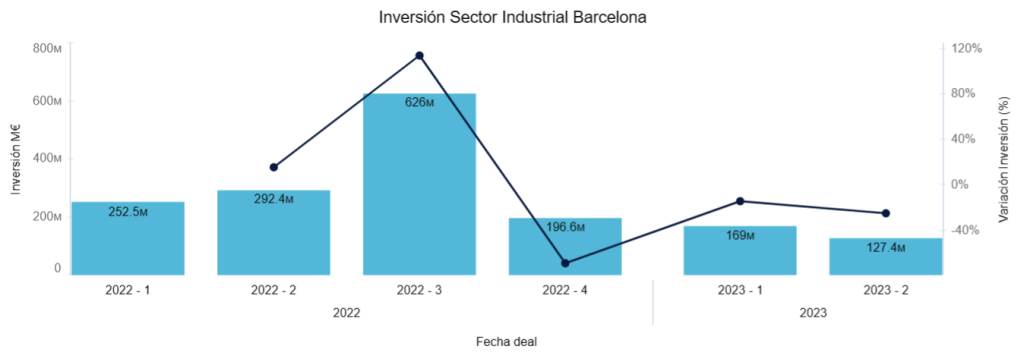

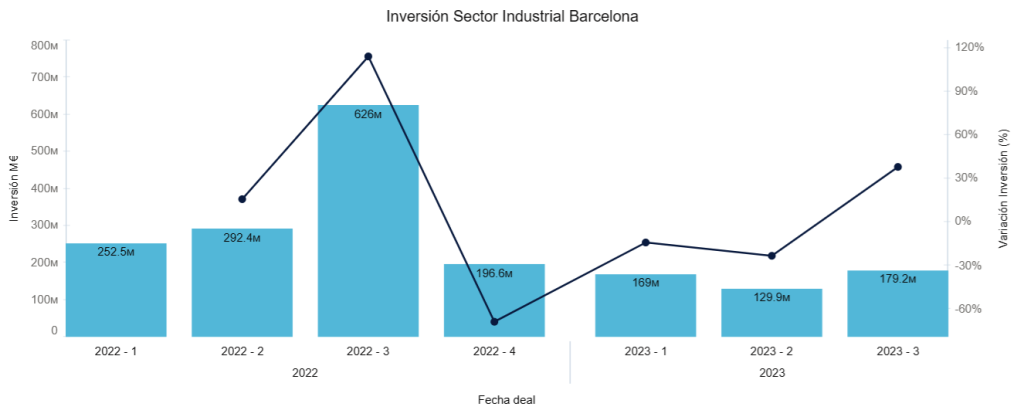

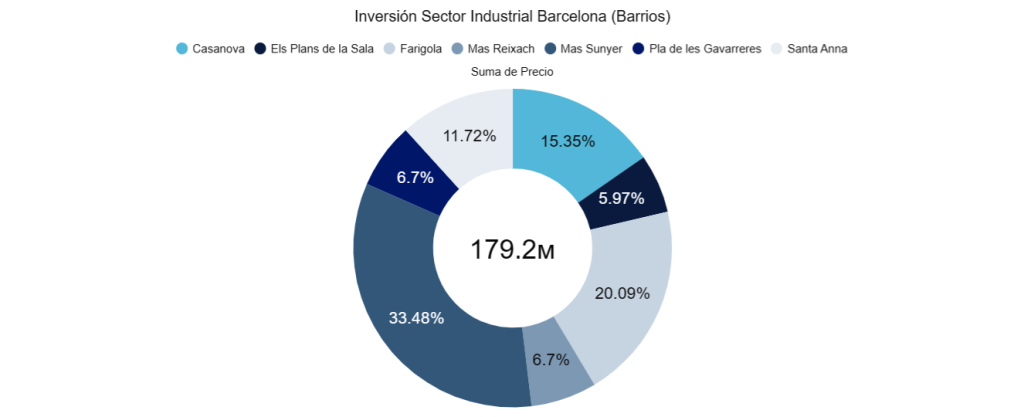

Inversión Industrial Barcelona (2T 2023)

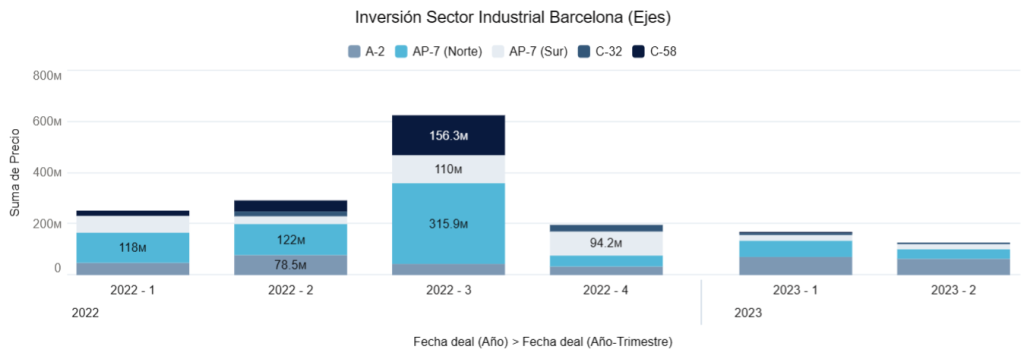

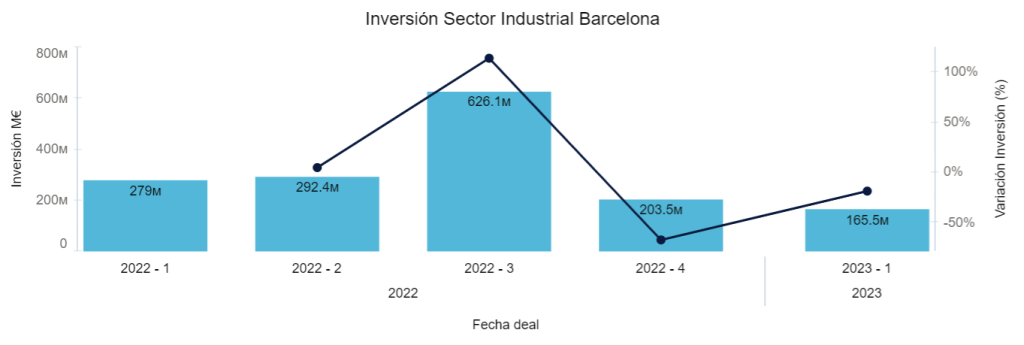

El sector industrial ha registrado este segundo trimestre del año una inversión de 1,2 B€ (datos algoritmo DAO de addmeet), de este total el mercado industrial barcelonés se ha anotado una inversión de 127,4 M€. Comparado con el trimestre anterior, ha presentado un descenso del 24% aproximadamente. Y con un descenso del 56% interanual.

Durante este trimestre se registraron un total de 10 operaciones inmobiliarias en el sector, con valor medio de 12,74 M€ y con volúmenes entre 2 y 36 M€. Hasta la fecha se han registrado un total de 21 operaciones durante 2023.  Inversión por Ejes y Coronas

Inversión por Ejes y Coronas

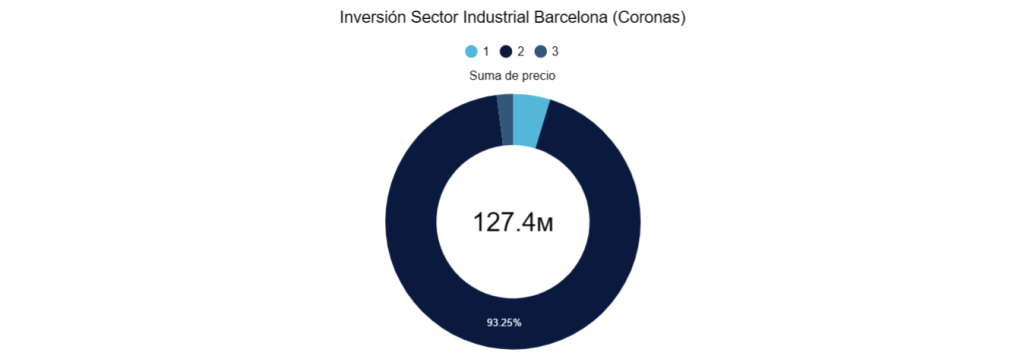

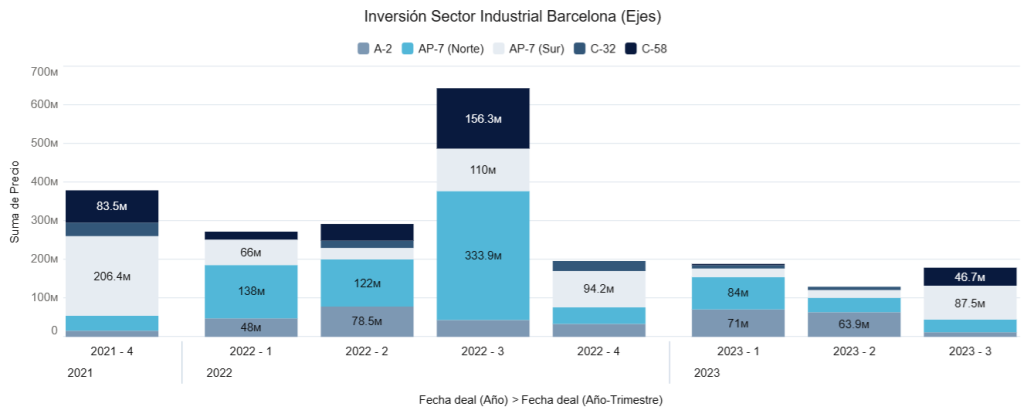

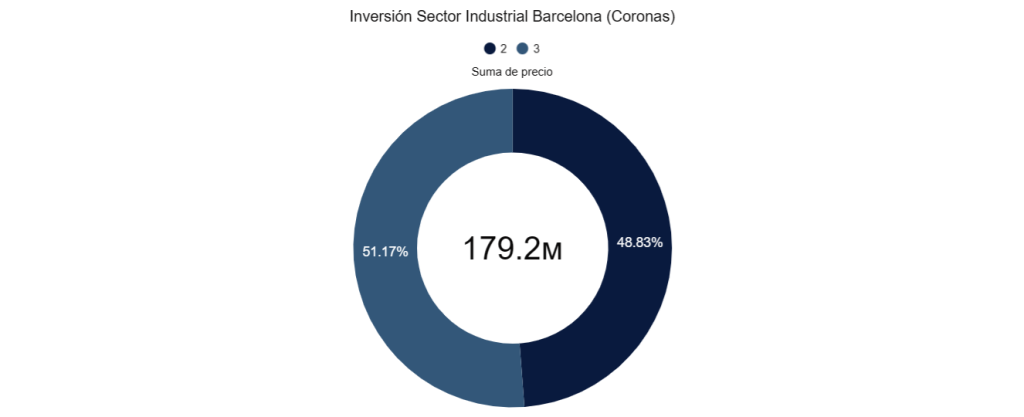

Según se aprecia en el gráfico, la inversión este trimestre se distribuye en los siguientes ejes, A-2 se mantiene a la cabeza con el 50,14% del total, AP-7 (Norte) con un 29,45%, AP-7 (Sur) con un 15,7% y por último el eje C-32 con un 4,71%. Dentro del eje C-58 no se ha registrado actividad este trimestre.  Analizando la inversión en las diferentes coronas, durante este trimestre, el principal foco de inversión es en la 2ª corona ocupando así el (93,25%) del total, seguida de la 1ª corona (4,71%) y finalmente la 3ª corona (2,04%). La mayor parte de la actividad inversora durante este trimestre se ha centrado en las afueras de Barcelona ciudad, principalmente en los polígonos de Granollers y Martorell.

Analizando la inversión en las diferentes coronas, durante este trimestre, el principal foco de inversión es en la 2ª corona ocupando así el (93,25%) del total, seguida de la 1ª corona (4,71%) y finalmente la 3ª corona (2,04%). La mayor parte de la actividad inversora durante este trimestre se ha centrado en las afueras de Barcelona ciudad, principalmente en los polígonos de Granollers y Martorell.  Inversión por polígonos

Inversión por polígonos

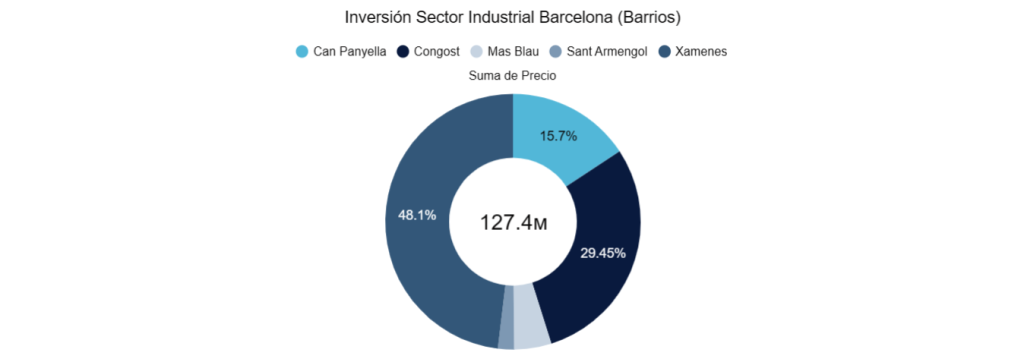

Mirando en detalle la inversión por polígonos, en primer lugar dentro de la segunda corona, Xamenes (48,1%), Congost (29,45%), Can Panyella (15,7%) aglomeran las inversiones en los alrededores de la provincia. Dentro de la primera corona el Mas Blau (4,71%) y en la tercer corona Sant Armengol (2,04%).  Inversión por perfil de inversor

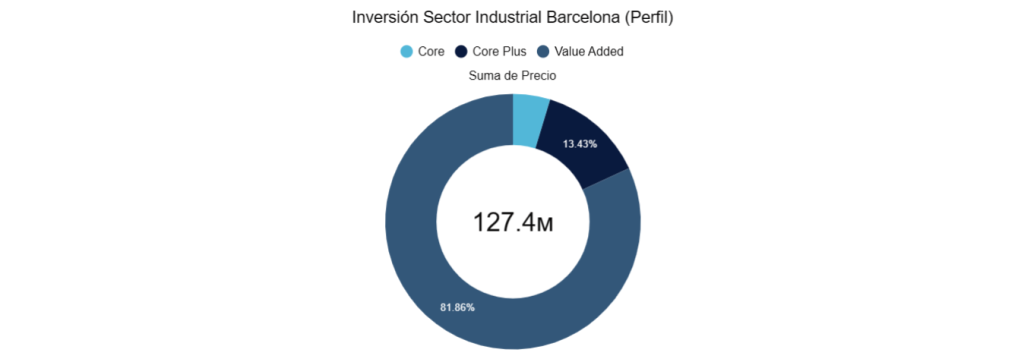

Inversión por perfil de inversor

Dentro de las diferentes estrategias de inversión podemos distinguir la siguiente distribución, value added (81,86%), core plus (13,43%) y en último lugar el core (4,71%).

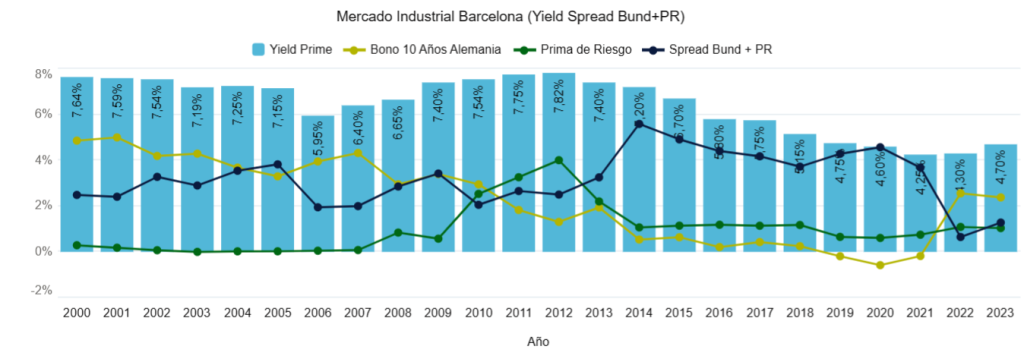

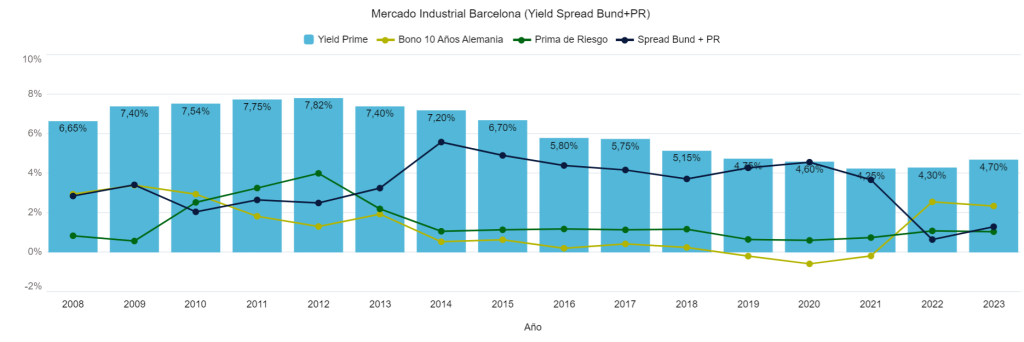

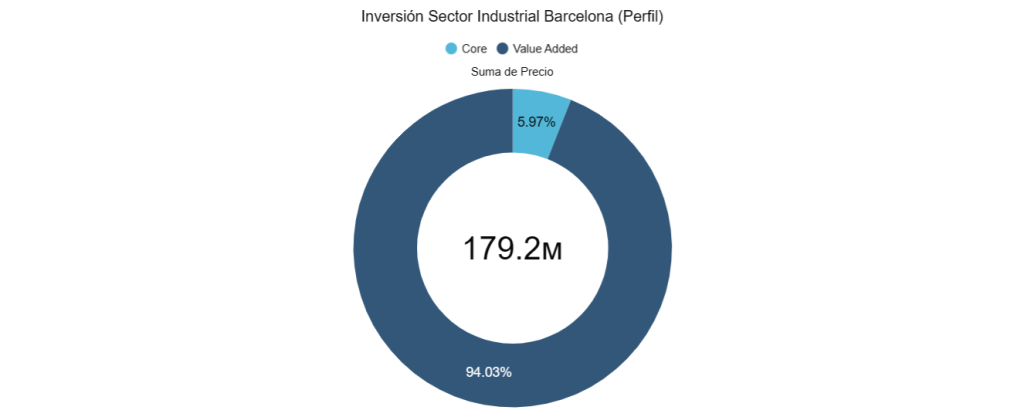

El spread «Yield prime» Vs «Bund + Prima de riesgo» se mantiene similar al trimestre anterior (1,28%), todavía lejos de los 300-400 bps de el último ciclo inmobiliario.

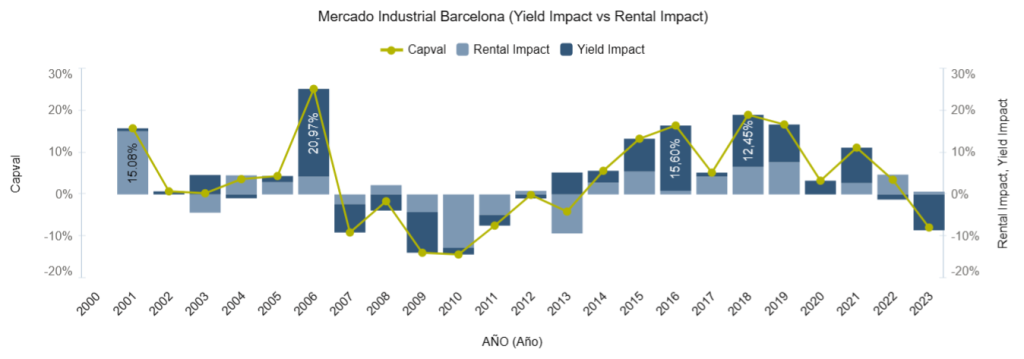

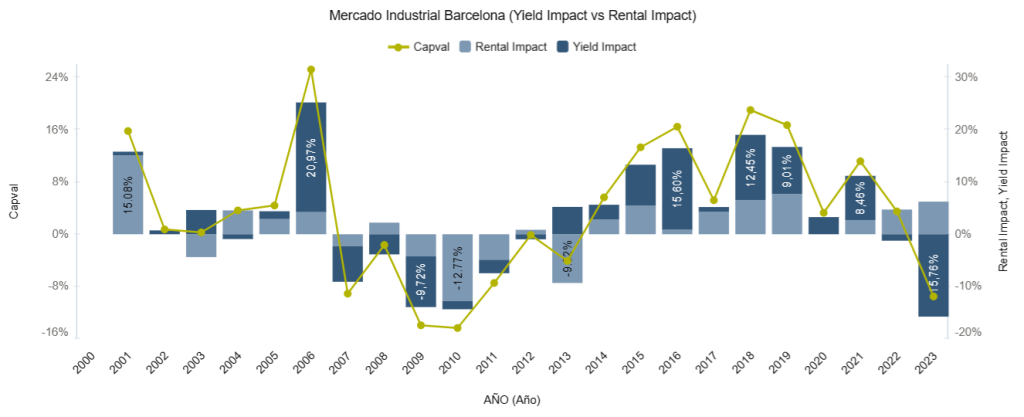

Analizando el gráfico se puede apreciar un decremento en los precios de transacción del 9,80% debido al ajuste de yields durante los cuatro últimos trimestres. Es bueno recordar que, como muestra el gráfico, todo incremento de valor «vía rentas» se afianza en el tiempo y todo incremento de valor «vía yields» tiende a neutralizarse a lo largo del ciclo inmobiliario completo. Estamos en fase «neutralización» del aumento de valor de los inmuebles producido por el exceso de liquidez del mercado en los últimos años.

Analizando el gráfico se puede apreciar un decremento en los precios de transacción del 9,80% debido al ajuste de yields durante los cuatro últimos trimestres. Es bueno recordar que, como muestra el gráfico, todo incremento de valor «vía rentas» se afianza en el tiempo y todo incremento de valor «vía yields» tiende a neutralizarse a lo largo del ciclo inmobiliario completo. Estamos en fase «neutralización» del aumento de valor de los inmuebles producido por el exceso de liquidez del mercado en los últimos años.

Como conclusión de este trimestre podemos extraer que el ajuste de valor de los activos por expasión de yields se ha acelerado, pero que la inversión en su conjunto no ha tenido un ajuste «trágico» por el mantenido interés por el desarrollo de nuevos proyectos logísticos. La escasez de suelo logístico en Cataluña y la dificultad para desarrollarlo provoca que la oferta crezca a una velocidad inferior a la de Madrid y que por tanto, ajustes en la demanda de inversión tengan menos impacto en el precio de transacción.

Como conclusión de este trimestre podemos extraer que el ajuste de valor de los activos por expasión de yields se ha acelerado, pero que la inversión en su conjunto no ha tenido un ajuste «trágico» por el mantenido interés por el desarrollo de nuevos proyectos logísticos. La escasez de suelo logístico en Cataluña y la dificultad para desarrollarlo provoca que la oferta crezca a una velocidad inferior a la de Madrid y que por tanto, ajustes en la demanda de inversión tengan menos impacto en el precio de transacción.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

CEO addmeet.com

Twitter: @addmeet

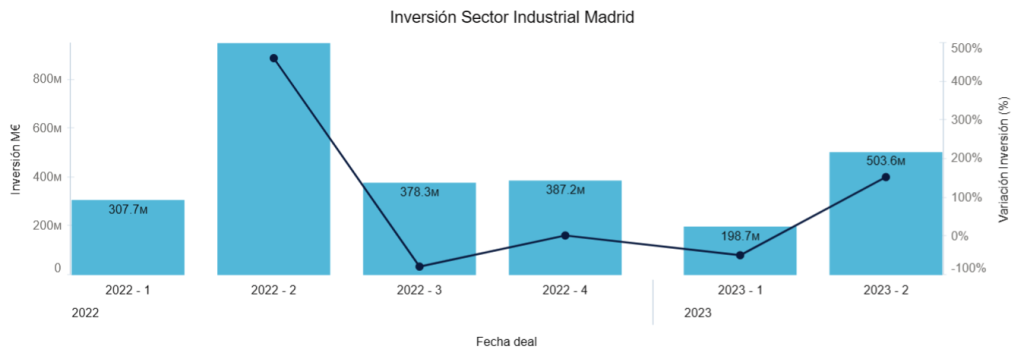

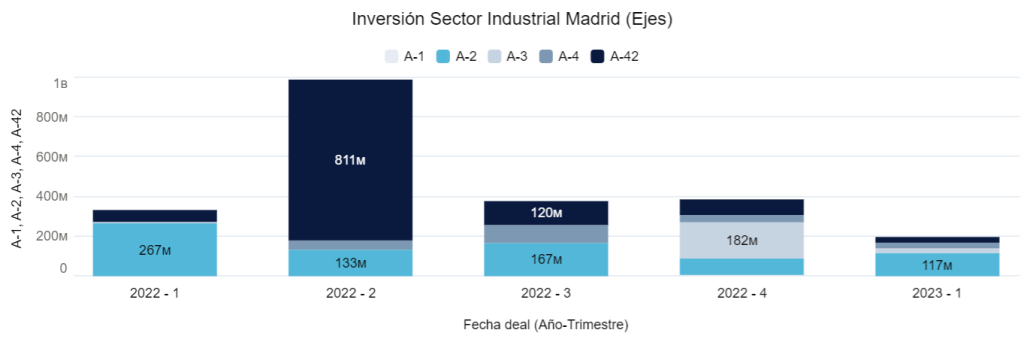

Inversión Industrial Madrid (2T 2023)

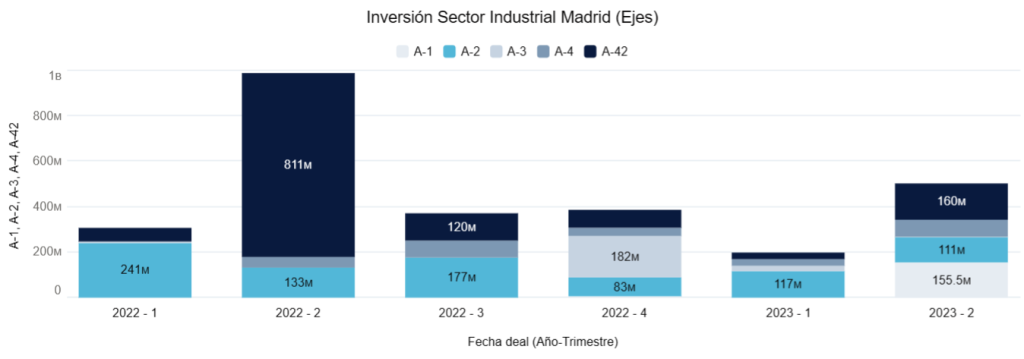

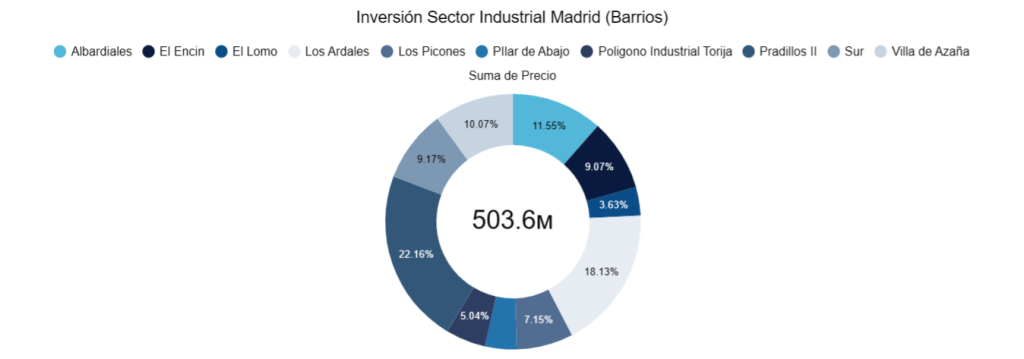

El sector industrial ha registrado este segundo trimestre del año una inversión de 1,2 B€ (datos algoritmo DAO de addmeet), de este total el mercado industrial de Madrid ha tenido una inversión de 503,6 M€, comparado con el segundo trimestre del año anterior a presentado un descenso del 70% interanual.

En este trimestre se han registrado un total de 16 operaciones inmobiliarias del sector industrial en Madrid, con valor medio de 31,4 M€ y con volúmenes entre 2 y 141 M€. Hasta la fecha se han registrado un total de 29 operaciones durante 2023.

Según se aprecia en el gráfico, el eje A-42 es el que cuenta con mayor inversión durante este trimestre con 160 M€ que representan el 31,77% del total, en segundo lugar se encuentra el eje A-1 con un 30,88%, el eje A-2 en tercer lugar con un 22%, el A-4 con el 14,95% y por último el eje con menor inversión es el A-3 con el 0,39%, si bien es poco ha presentado un leve aumento, ya que durante el trimestre pasado no se han registrado operaciones.

Analizando la inversión en las diferentes coronas, durante este trimestre, el mayor foco de inversión ha sido la 3ª corona (55,17%), seguida de la 2ª corona (37,29%) y finalmente la 1ª corona (7,55%).

Analizando la inversión en las diferentes coronas, durante este trimestre, el mayor foco de inversión ha sido la 3ª corona (55,17%), seguida de la 2ª corona (37,29%) y finalmente la 1ª corona (7,55%).

Mirando en detalle la inversión en los diferentes polígonos, dentro de la primera corona el polígono de Pilar de Abajo (4,03%) y El Lomo (3,63%), en la segunda corona, Los Ardales (18,13%), El Encin (9,07%) y Sur (9,17%) y dentro de la tercera corona Pradillos II (22,16%), Albardiales (11,55%), Villa de Azaña (10,07%), Los Picones (7,15%) y Polígono Industrial Torija (5,04%).

Inversión por perfil de inversor

Dentro de las diferentes estrategias de inversión podemos distinguir la siguiente distribución, value added (91,47%) y core (8,53%), ambas estrategias de inversión se encuentran a niveles del primer trimestre del año.

El spread «Yield prime» Vs «Bund + Prima de riesgo» continúa en los mismos valores que el trimestre anterior (1,41%) lejos de los valores medios del último ciclo inmobiliario.

El spread «Yield prime» Vs «Bund + Prima de riesgo» continúa en los mismos valores que el trimestre anterior (1,41%) lejos de los valores medios del último ciclo inmobiliario.

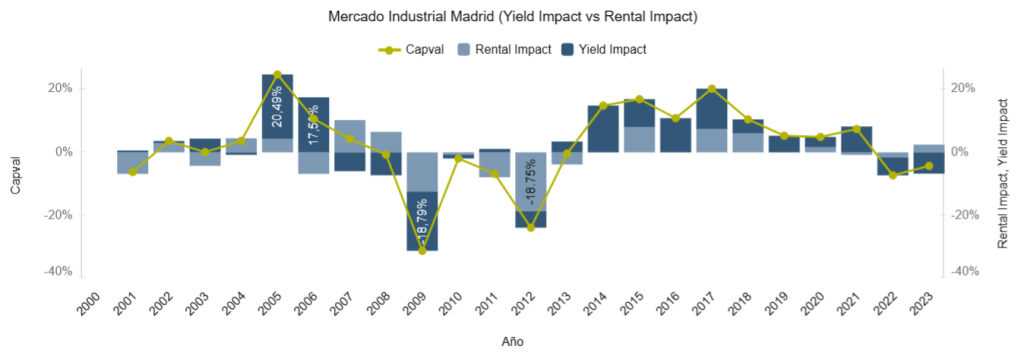

Analizando la evolución de la valoración de los activos prime, hasta la fecha el ajuste acumulado desde el inicio del ajuste de tipos es del 11,5%, con un ajuste vía yields del 12,5% moderado por el impacto del crecimiento de las rentas.

Analizando la evolución de la valoración de los activos prime, hasta la fecha el ajuste acumulado desde el inicio del ajuste de tipos es del 11,5%, con un ajuste vía yields del 12,5% moderado por el impacto del crecimiento de las rentas.

Como conclusión, podemos decir que en el mercado industrial de Madrid continua firme en volúmenes pese al ajuste de precio en curso. La inversión «Core» está mas contenida, pero la inversión en desarrollo sigue arrojando números sólidos, debido principalmente al gap entre «inversión/m2» y «precio/m2», que permite asumir al promotor dicho ajuste y seguir obteniendo un margen de promoción atractivo.

Como conclusión, podemos decir que en el mercado industrial de Madrid continua firme en volúmenes pese al ajuste de precio en curso. La inversión «Core» está mas contenida, pero la inversión en desarrollo sigue arrojando números sólidos, debido principalmente al gap entre «inversión/m2» y «precio/m2», que permite asumir al promotor dicho ajuste y seguir obteniendo un margen de promoción atractivo.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

CEO addmeet.com

Twitter: @addmeet

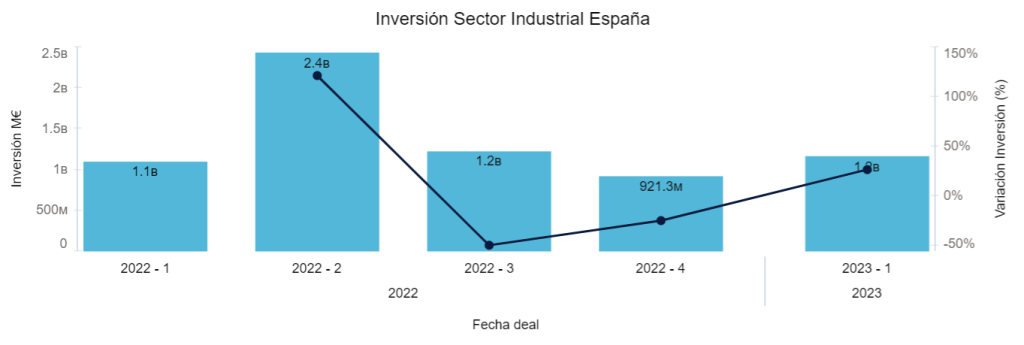

Inversión Industrial España (2T 2023)

El sector industrial en España alcanzó durante este segundo trimestre del año una inversión de 1,2 B€ (datos algoritmo DAO addmeet) presentando así un descenso del 50% interanual y un aumento del 11% intertrimestral, mostrándose como un valor refugio inmobiliario.

Durante este trimestre se han registrado un total de 47 operaciones inmobiliarias del sector logístico en España con un valor medio de 25 M€ y con volúmenes entre 2 y 200 M€. Durante 2023 se llevan registradas un total de 97 operaciones.  Inversión por provincias y Ejes

Inversión por provincias y Ejes

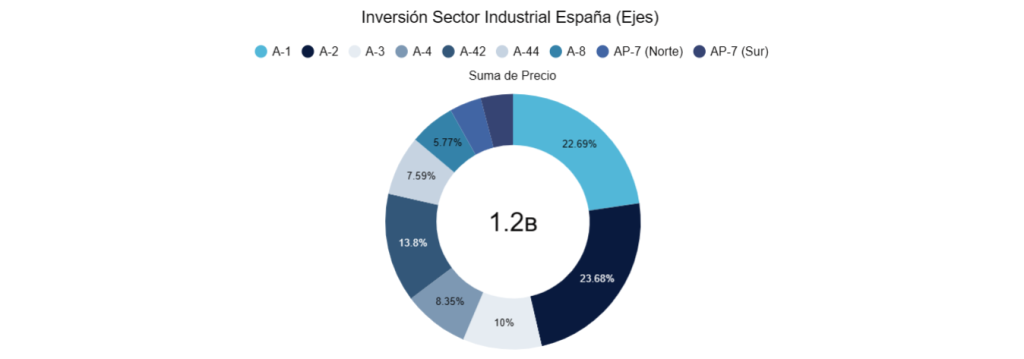

Según se aprecia en el gráfico, los mercados principales aglomeran la mayoría de la inversión inmobiliaria, siendo Madrid (18,84%), Toledo (18,13%), Valencia (12,56%), Barcelona (10,63%), Zaragoza (8,33%) y Burgos (8,22%) las provincias que aglomeran el 75%de la inversión total. Los principales ejes logísticos acaparan el 88% de la inversión inmologística del trimestre.. En orden descendente de inversión serían; eje A-2 (23,68%), A-1 (22,69%), A-42 (13,80%), A-3 (10%), A-4 (8,35%), A-44 (7,59%), A-8 (5,77%).

Los principales ejes logísticos acaparan el 88% de la inversión inmologística del trimestre.. En orden descendente de inversión serían; eje A-2 (23,68%), A-1 (22,69%), A-42 (13,80%), A-3 (10%), A-4 (8,35%), A-44 (7,59%), A-8 (5,77%). Inversión por perfil de inversión

Inversión por perfil de inversión

Dentro de las diferentes estrategias, el perfil value added se mantiene liderando la inversión con el (79,55%) de las inversiones inmobiliarias logísticas, seguido de los perfiles core (17,82%) y el core plus (2,64%). Ambos presentan un leve aumento con respecto al trimestre anterior.Sigue existiendo un elevado «gap» entre la inversión realizada para promover una nave logística y su precio en el mercado de inversión, lo que hace que el apetito por la promoción logística continue firme. Como conclusión podemos decir que, a nivel nacional, el mercado industrial de España se mantiene estable durante este segundo trimestre del año, no resintiéndose en demasía por el alza de los tipos de interés. El ajuste de precios, que se está produciendo como en otros sectores, no impide el cruce de operaciones, debido a que la plusvalía latente de los naves logísticas en promoción puede asumir el mismo sin dejar de tener un margen razonable para el riesgo asumido. La logística, junto con residencial y hotelero, parecen los «mercados refugio» en el entorno de incertidumbre de tipos actual.

Como conclusión podemos decir que, a nivel nacional, el mercado industrial de España se mantiene estable durante este segundo trimestre del año, no resintiéndose en demasía por el alza de los tipos de interés. El ajuste de precios, que se está produciendo como en otros sectores, no impide el cruce de operaciones, debido a que la plusvalía latente de los naves logísticas en promoción puede asumir el mismo sin dejar de tener un margen razonable para el riesgo asumido. La logística, junto con residencial y hotelero, parecen los «mercados refugio» en el entorno de incertidumbre de tipos actual.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

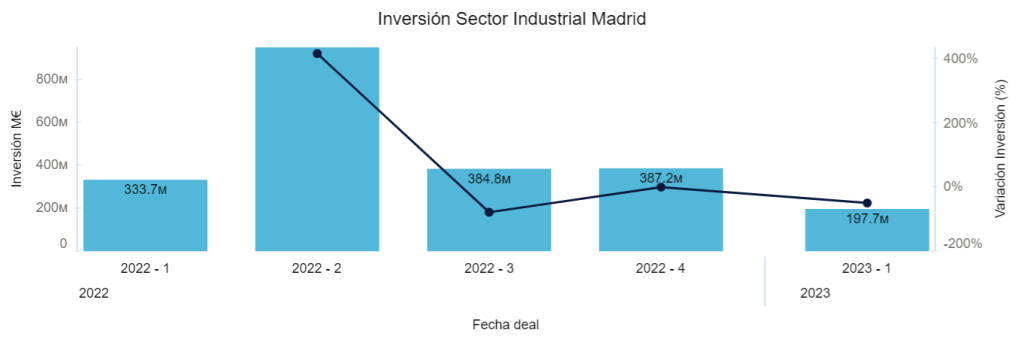

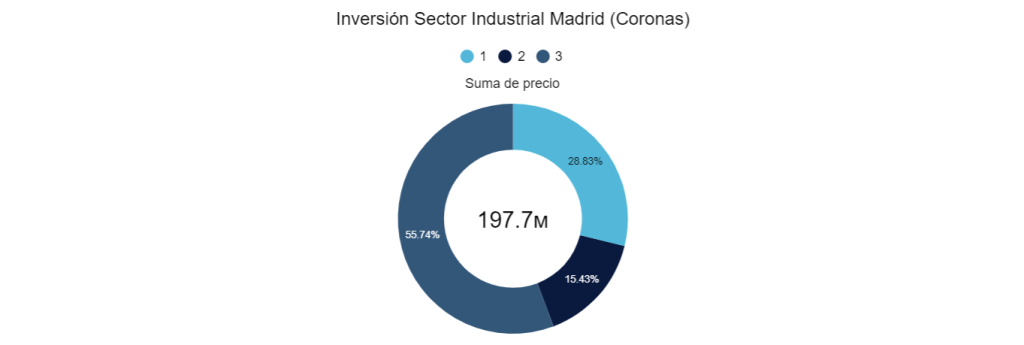

Inversión Industrial Madrid (1T 2023)

El sector industrial ha registrado este primer trimestre del año una inversión de 1,2 B€ (datos algoritmo DAO de addmeet). De este total 197,7 M€ pertenecen al mercado industrial de Madrid. Comparado con el primer trimestre del año anterior (333,7 M€), ha presentado un descenso aproximadamente un 41% interanual. Respecto del último trimestre de 2022 el ajuste intertrimestral ha sido del 49%.

En este trimestre se han registrado 13 operaciones inmobiliarias del sector industrial en Madrid, con valor medio de 15,2 M€ y con volúmenes entre 2 y 170 M€.

Según se aprecia en el gráfico, la inversión este trimestre se distribuye acorde al histórico. El eje A-2 es el que cuenta con mayor inversión con 116,9 M€ que representa el 59,15% del total, en segundo lugar se encuentra el eje A-42 con un 14,58%, el tercero el eje A-4 con el 14,52% y finalmente el eje A-3 con el 11,89% de la inversión, dentro del eje A-1 no se ha registrado actividad en el trimestre.

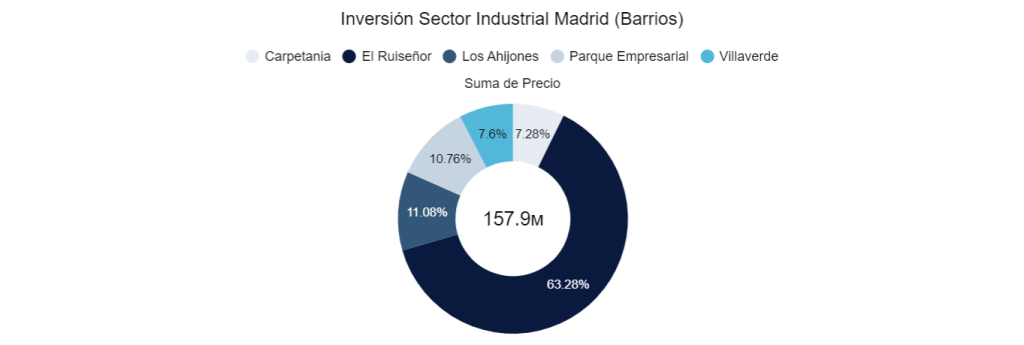

Analizando la inversión en las diferentes coronas, durante este trimestre, el mayor foco de inversión ha sido la 3ª corona (55,74%), seguida de la 1ª (28,83%) y finalmente la segunda (15,43%). El mercado parece que se ha enfocado en el «last mile» y en los desarrollos en suelo más asequible, principalmente en este caso en el polígono «El Ruiseñor» de Guadalajara.

Inversión por barrios

Mirando en detalle la inversión en los barrios y polígonos de la primera corona, Los Ahijones (11,08%), Villaverde (7,6%) y Carpetania (7,28%) aglomeran los desarrollos de última milla en la capital, absorbiendo el 25% de la inversión total.

Inversión por perfil de inversor

Inversión por perfil de inversor

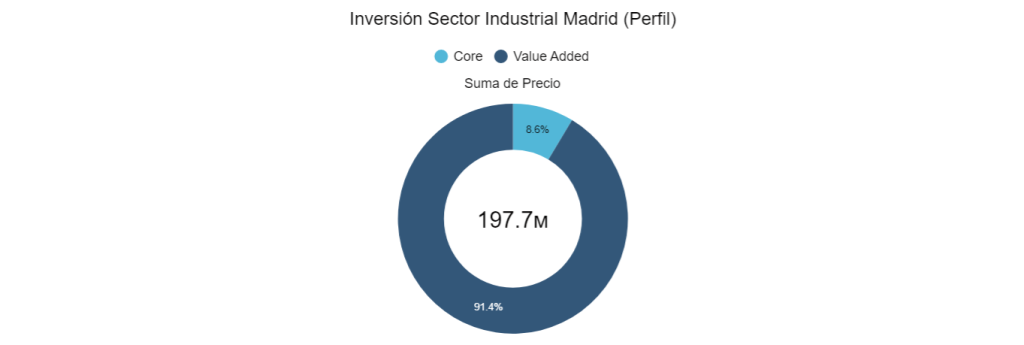

Dentro de las diferentes estrategias de inversión podemos distinguir la siguiente distribución, value added (91,4%) y core (8,6%). Sigue habiendo un gap importante, pese a las bajadas en las yields, entre la «inversión/m2 de SBA» en un proyecto logístico y el «precio de venta/m2 de SBA» con lo que sigue habiendo presión por la inversión en nuevos desarrollos con la absorción fuerte, por ahora.

El spread «Yield prime» Vs «Bund + Prima de riesgo» ha evolucionado hasta 1,43% en la línea del incremento de yields acumulado en los últimos trimestres. Pese a este pequeño gap existente entre la rentabilidad de una nave logística prime y la compra de un bono español, el desplome de la inversión podría haber sido mayor sin el efecto de la inflación (subyacente al 6,6%) que mitiga esta merma en las valoraciones por expectativas de revalorización vía «numerador».

Analizando la evolución de la valoración de los activos prime, comienza a ser manifiesto en los dos últimos trimestres el ajuste de precios por la subida de las tasas de capitalización exigidas. Los 70 bps de incremento de los últimos tres trimestres se traducen en ajustes de valor vía «denominador» de alrededor del 6,80% durante el primer trimestre. Son previsibles nuevos ajustes hasta que el mercado no perciba que los tipos de interés (BCE) han llegado a su «techo». Es bueno recordar que, como muestra el gráfico, todo incremento de valor «vía rentas» se afianza en el tiempo y todo incremento de valor «vía yields» tiende a neutralizarse a lo largo del ciclo inmobiliario completo.

Como conclusión, podemos decir que el mercado industrial en Madrid ha experimentado una corrección drástica de volumen de inversión con menor corrección de valor que el mercado de oficinas, seguramente debido a que la robustez que está mostrando el mercado de alquiler (absorción) genera confianza del inversor en este «asset class» por encima de otros. Los principales actores del mercado «core» son sociedades cotizadas francesas que han visto en España un nicho interesante para su inversión, sobre todo en operaciones de sale & leaseback. La inversión value added sigue dominando el mercado, principalmente concentrada en última milla de primera corona y logística tradicional de rentas más económicas de tercera corona. Veremos si la absorción en trimestres futuros hace buenas estas inversiones o vienen tiempos de digestión más lenta del pipeline actual.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

Inversión Industrial Barcelona (1T 2023)

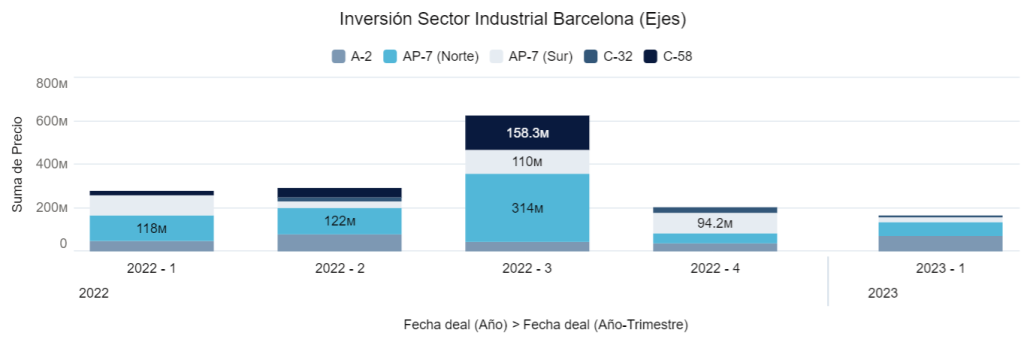

El sector industrial ha registrado este primer trimestre del año una inversión de 1,2 B€ (datos algoritmo DAO de addmeet), de este total el mercado industral barcelonés cuenta con una inversión de 165,5 M€, comparado con el primer trimestre del año anterior, ha presentado un descenso aproximadamente del 41% interanual. Respecto del último trimestre de 2022 el ajuste intertrimestral ha sido del 19%.

En este trimestre se han registrado 7 operaciones inmobiliarias en el sector industrial de Barcelona, con un valor medio de 23,64 M€ y con volúmenes entre 8 y 52 M€.

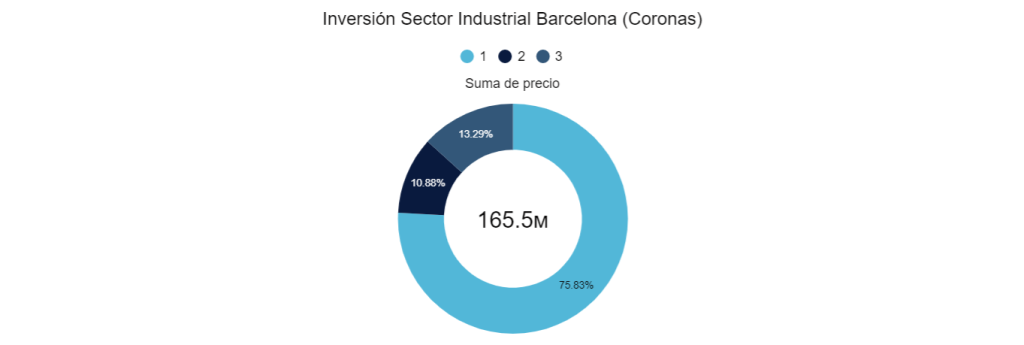

Según se aprecia en el gráfico, la inversión este trimestre se distribuye acorde al histórico. El eje A-2 con un 42,9% del total, es el eje con mayor inversión, AP-7 (Norte) con un 38,67% , AP-7 (Sur) con un 13,29% y por último el eje C-32 con un 5,14% de la inversión. Dentro del eje C-58 no se ha registrado actividad en este trimestre.

Analizando la inversión en las diferentes coronas, durante este trimestre, el mayor foco de inversión estado en los activos «last mile» de la 1ª corona (75,83%), seguida de la 2ª (13,29%) y finalmente la tercera (10,88%). La mayor parte de la actividad inversora se ha centrado Barcelona provincia, principalmente en los polígonos de Santa Perpetua de Mogoda y L’Hospitalet de Llobregat.

Analizando la inversión en las diferentes coronas, durante este trimestre, el mayor foco de inversión estado en los activos «last mile» de la 1ª corona (75,83%), seguida de la 2ª (13,29%) y finalmente la tercera (10,88%). La mayor parte de la actividad inversora se ha centrado Barcelona provincia, principalmente en los polígonos de Santa Perpetua de Mogoda y L’Hospitalet de Llobregat.

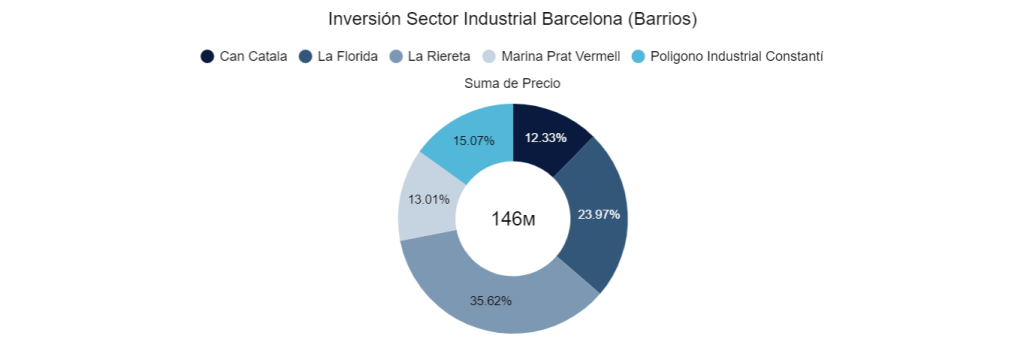

Mirando en detalle la inversión por polígonos, el 88% del total se concentra en la primera corona, La Florida (23,97%), Riereta (35,62%), Marina Prat Vermell (13,01%) aglomeran las inversiones en Barcelona y alrededores. Dentro de la segunda corona, Can Catala (12,33%) y en la tercer corona el Poligono Industrial Constantí (15,07%). Inversión por perfil de inversor

Inversión por perfil de inversor

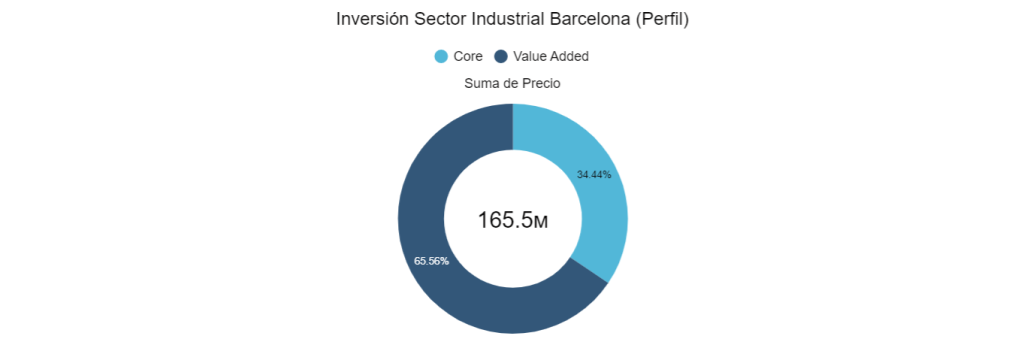

Dentro de las diferentes estrategias de inversión podemos distinguir la siguiente distribución, value added (65,56%) y core (34,44%). Sigue habiendo un gap importante, pese a las bajadas en las yields, entre la «inversión/m2 de SBA» en un proyecto logístico y el «precio de venta/m2 de SBA» con lo que sigue habiendo presión por la inversión en nuevos desarrollos con la absorción muy fuerte, por ahora.  Evolución de la valoración

Evolución de la valoración

El spread «Yield prime» Vs «Bund + Prima de riesgo» ha evolucionado hasta 1,30% en la línea del incremento de yields acumulado en los últimos trimestres. Pese a este pequeño gap existente entre la rentabilidad de una nave logística prime y la compra de un bono español, el desplome de la inversión podría haber sido mayor sin el efecto de la inflación (subyacente al 6,6%) que mitiga esta merma en las valoraciones por expectativas de revalorización vía «numerador».

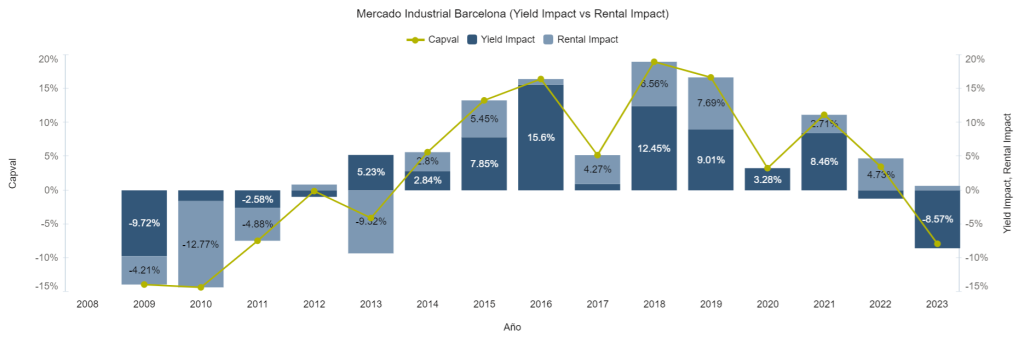

Analizando el gráfico se puede apreciar un decremento en los precios de transacción del -8,57% debido al ajuste de yields durante este primer trimestre. Son previsibles nuevos ajustes hasta que el mercado no perciba que los tipos de interés (BCE) han llegado a su «techo». Es bueno recordar que, como muestra el gráfico, todo incremento de valor «vía rentas» se afianza en el tiempo y todo incremento de valor «vía yields» tiende a neutralizarse a lo largo del ciclo inmobiliario completo.

Analizando el gráfico se puede apreciar un decremento en los precios de transacción del -8,57% debido al ajuste de yields durante este primer trimestre. Son previsibles nuevos ajustes hasta que el mercado no perciba que los tipos de interés (BCE) han llegado a su «techo». Es bueno recordar que, como muestra el gráfico, todo incremento de valor «vía rentas» se afianza en el tiempo y todo incremento de valor «vía yields» tiende a neutralizarse a lo largo del ciclo inmobiliario completo.

Como conclusión, podemos decir que en el mercado industrial de Barcelona se ha producido un descenso considerable en el volumen de la inversión, que ha realizado un ajuste brusco en los tres últimos trimestres. Los valores de capitalización no se han ajustado en el mismo orden debido a la presión de las rentas al alza por la pujante absorción, que genera contratos indexados a una inflación interesante para el comprador. No cabe perder de vista que ningún mercado evoluciona al alza eternamente y que una entrada en recesión podría aumentar los periodos de digestión del pipeline actual, que actualmente encuentra inquilino con una rapidez desconocida en anteriores ciclos.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos. ![]()

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

Inversión Industrial España (1T 2023)

El sector industrial en España alcanzó durante este primer trimestre del año una inversión de 1,2 B€ (datos algoritmo DAO addmeet) presentando asi un aumento del 11% interanual. Respecto del último trimestre de 2022 el aumento intertrimestral ha sido del 27%.

Durante este periodo se han registrado un total de 50 operaciones inmobiliarias del sector en España. Con valor medio de 24 M€.

Inversión por provincias y Ejes

Inversión por provincias y Ejes

Según se aprecia en el gráfico, como es habitual, los mercados principales aglomeran casi el 85% de la inversión a nivel nacional. Siendo Zaragoza (28,4%) la provincia con mayor inversión en el sector, Valencia (22,22%), Barcelona (15,04%), León (14,68%), Guadalajara (10,48%) y por último Madrid (9,17%).

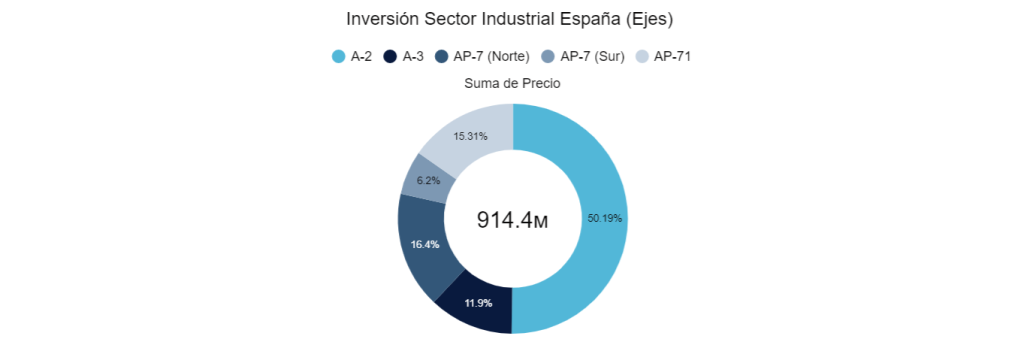

Dentro de los diferentes Ejes en el país los siguientes son los que han presentado mayor inversión, aglomerando un 87% del total durante este primer trimestre del año. En 1º lugar se encuentra el eje A-2 (50,19%), AP-7 Norte (16,4%) ,AP-71 (15,31%), A-3 (11,9)%) y por último AP-7 Sur (6,2%).

Dentro de los diferentes Ejes en el país los siguientes son los que han presentado mayor inversión, aglomerando un 87% del total durante este primer trimestre del año. En 1º lugar se encuentra el eje A-2 (50,19%), AP-7 Norte (16,4%) ,AP-71 (15,31%), A-3 (11,9)%) y por último AP-7 Sur (6,2%).  Inversión por perfil de inversión

Inversión por perfil de inversión

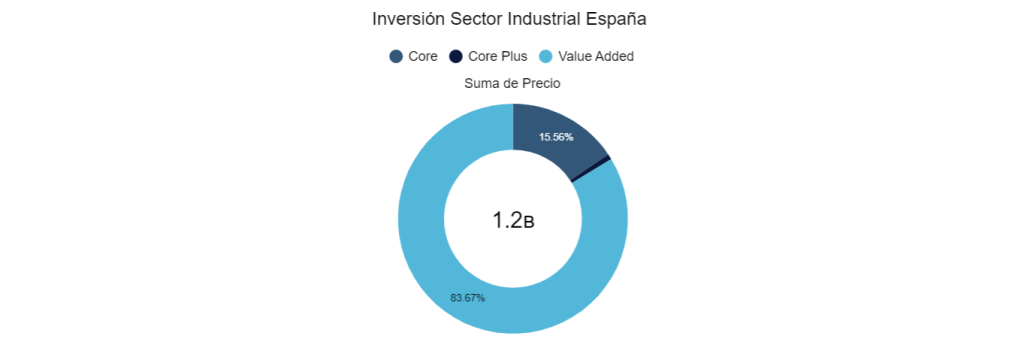

Dentro de las diferentes estrategias, el perfil value added ha liderado la inversión en el primer trimestre con el (83,67%) de las operaciones inmobiliarias, seguido de los perfiles core plus (0,77%) y core (15,56%). El desarrollo llaves en mano y especulativo sigue siendo el tractor de la inversión logística en España.

Como conclusión podemos decir que, a nivel nacional, el mercado industrial de España si bien ha ralentizado su crecimiento, sigue mostrando volúmenes de inversión mas sólidos que el resto de los «asset class». Se prevé que la inversión durante el año siga a niveles del 2022. Las yield prime han alcanzado una media de 4,75% entre Madrid y Barcelona, ajustando capital values desde 2022, cuestión que no ha causado un un descenso de la inversión a niveles absolutos.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos. ![]()

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

ESPAÑOL

ESPAÑOL

Follow us in: