Blog Addmeet

Archivo de la categoría ‘Naves Logísticas’

Inversión Industrial España 2024

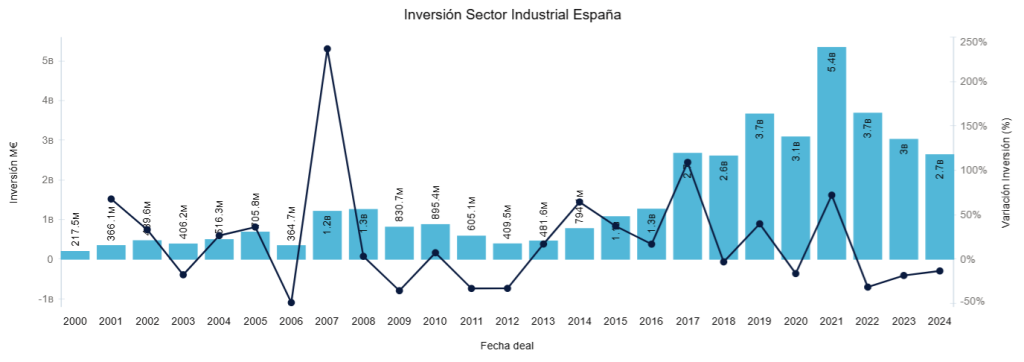

Durante este año, el sector industrial español ha alcanzado una inversión de 2.700 M€ (datos algoritmo DAO addmeet). Esta cifra refleja un ligero descenso del 12,71% en comparación con el mismo período del año anterior, lo que señala una desaceleración en la inversión inmologística.

En 2024 se han registrado un total de 118 operaciones inmobiliarias en España, lo que representa aproximadamente un 24% menos en comparación con las 156 operaciones del año 2023. El valor promedio de estas operaciones ha sido de 22,8M€ con volúmenes entre los 2 y 150 M€. A lo largo de este año, entre las operaciones más destacadas del sector, sobresale en primer lugar, la compra por parte de Amazon de una nave logística desarrollada llaves en mano por Logistics Capital Partners. Otra de las operaciones destacadas ha sido la adquisición de una parcela en Martorell para la construcción de una nave logística de 66.000 m² por parte de la cadena de supermercados Lidl. Aunque ya disponen de un consolidado hub logístico en Cataluña, este nuevo proyecto refuerza su presencia en la región.

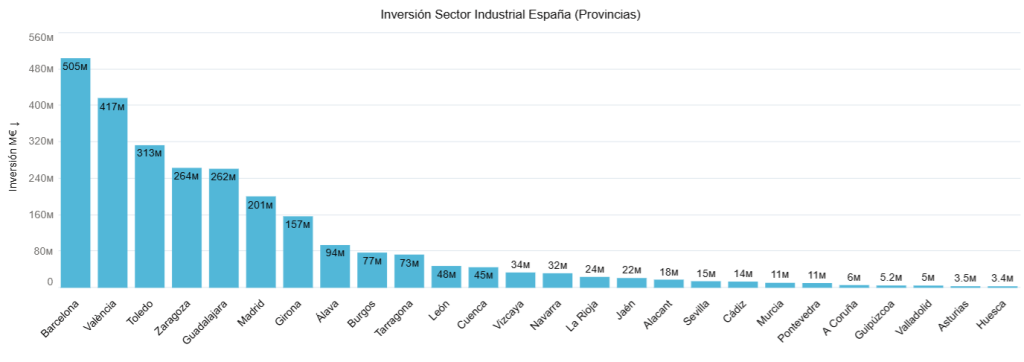

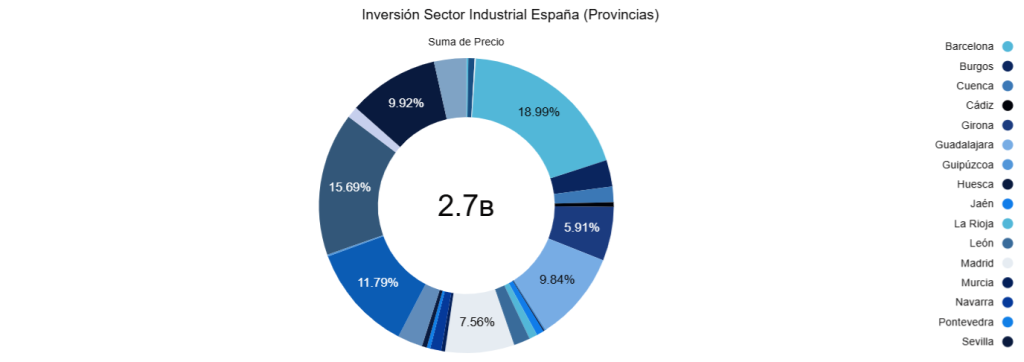

Según el gráfico, las provincias que han concentrado la mayor parte de la inversión a lo largo del año, en orden de relevancia, son: Barcelona (505 M€), Valencia (417 M€), Toledo (264 M€), Zaragoza (264 M€), Guadalajara (262 M€), Madrid (201 M€), Girona (157 M€), Álava (94 M€), Burgos (77 M€), y Tarragona (73 M€). Con un impacto inferior, algunos inversores han optado por desarrollos o inversiones en León, Cuenca, Vizcaya, Navarra y La Rioja, entre otras. Valencia ha sido la provincia que ha registrado mayor número de metros cuadrados transaccionados (509.000 m²) principalmente en activos con tipología value added

.

Las provincias de Barcelona (18,99%), Valencia(15,69%), Toledo (11,79%), Zaragoza (9,92%) , Guadalajara (9,84%), Madrid (7,56%), Girona (5,91%), Álava (3,54%) , Burgos (2,91%), y Tarragona (2,75%) aglomeran el 88,9% del total en la inversión de España durante este año 2024.

Las provincias de Barcelona (18,99%), Valencia(15,69%), Toledo (11,79%), Zaragoza (9,92%) , Guadalajara (9,84%), Madrid (7,56%), Girona (5,91%), Álava (3,54%) , Burgos (2,91%), y Tarragona (2,75%) aglomeran el 88,9% del total en la inversión de España durante este año 2024.

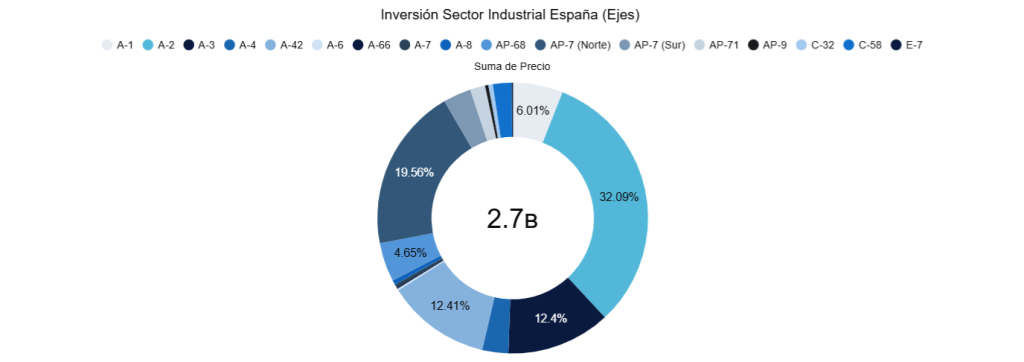

El eje A-2 continua consolidándose como el principal foco de atracción para los inversores contando con el 32,09% del total. Le siguen, en orden descendente, AP-7 Norte (19,56%), A-42 (12,41%), A-3 (12,4), A-1 (6,01%) y AP-68 (4,65%). Con impacto inferior, aglomerando el 12,88% restantes, se encuentran los ejes AP-7 Sur (3,33%), A-4 (3,13%), C-58 (2,24%), AP-71 (1,81%), A-8 (0,56%), C-32 (0,52%), E-7 (0,41%), AP-9 (0,40%), E-6 (0,22%) y los ejes E-7 y E-66 con un 0,13% cada uno.

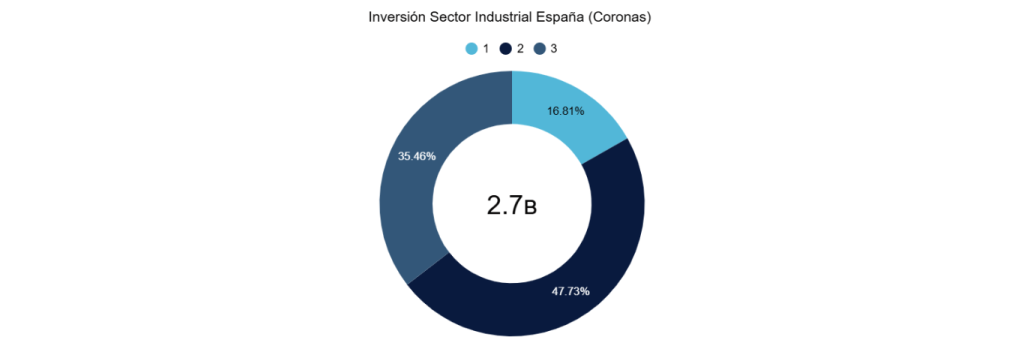

Analizando la inversión en las diferentes coronas, la 2ª corona registra el mayor porcentaje de inversión durante este año, con un 47,73%. Esta zona ha contabilizado 49 operaciones inmobiliarias, destacando entre ellas la adquisición en régimen de Sale and Leaseback por parte de Aquila Capital de la plataforma logística de Kave Home. En segundo lugar, se encuentra la 3ª corona, con un 35,46%, y, por último, la 1ª corona, que representa el 16,81% restante.

Inversión por perfil de inversión

Inversión por perfil de inversión

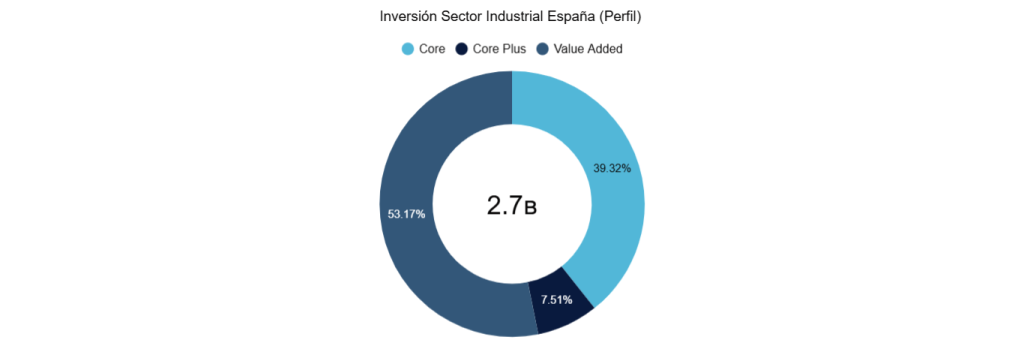

Dentro de las diferentes estrategias de inversión, se distingue la siguiente distribución: value added (53,17%), que se mantiene como la opción predominante, consolidando su liderazgo en la inversión año tras año durante el último lustro, core (39,32%) y core plus (7,51%). Esta distribución marca como los desarrollos a riesgo o llaves en mano, concentran el mayor volumen de inversión, con el mejor binomio «rentabilidad-riesgo» para los inversores activos el el mercado.

El sector inmobiliario industrial en España durante 2024 ha acabado de realizar el ajuste en la actividad provocado por el incremento de las rentabilidades exigidas tras la escalada de tipos de interés y re rentabilidad de los bonos soberanos. Se ha producido una reducción notable en el número de operaciones, concentrándose la inversión en las áreas clave. Provincias como Barcelona, Valencia y Toledo continúan acaparando la mayor parte de la inversión, lo que subraya la fortaleza de las ubicaciones estratégicas en la península, especialmente en los ejes logísticos más relevantes, como el A-2.

A pesar de este descenso en las operaciones, se aprecia que la valoración de activos ha tocado suelo y que la correa de transmisión «tipos de interés – rentabilidad de bonos soberanos – yields inmobiliarias» va a traccionar el alza el volumen de operaciones durante 2025 y seguramente…los precios de los activos.

La incertidumbre en el horizonte son las nuevas políticas arancelarias en USA, que pueden provocar inflación y que el engranaje antes comentado se frene en mayor o menor medida, aparte de las alteraciones en los flujos de la cadena de suministro que los mismos pueden provocar, de gran afectación para el sector logístico.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

Inversión Industrial Madrid (2T 2024)

Durante este trimestre, el sector industrial español ha reportado una inversión total de 1.2oo M€ (datos algoritmo DAO addmeet). De este total, 786,7 M€ pertenecen al mercado industrial madrileño, lo que representa un notable aumento tanto interanual (36%) como intertrimestral (139 %).

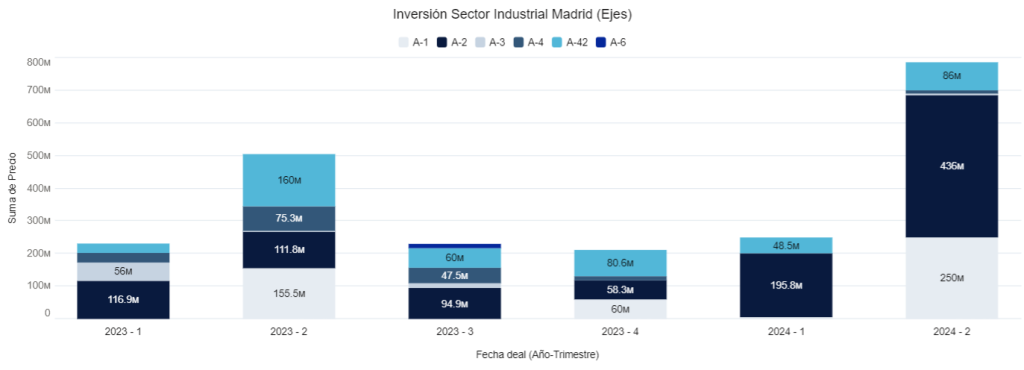

En este trimestre se han registrado un total de 15 operaciones inmobiliarias en el mercado de Madrid, con valor medio de 52,4 M€ y con volúmenes entre 5 y 250 M€, destacando tanto el desarrollo como la compraventa de centros de datos en el corredor del Henares.

Según se aprecia en el gráfico, el eje A-2 abarcó el 55,42% del total acumulado. En segundo lugar se sitúa el eje A-1 con el 31,78%, registrando las primeras operaciones del año en el mismo. Con un impacto inferior los ejes; A-42 con el 10,93%, el eje A-4 con 1,27% y por último el eje A-3 con el 0,6 % restantes. Desde el tercer trimestre del año 2023 no han sido registradas operaciones en el eje A-6. Al examinar la inversión en las diversas coronas, observamos que la mayor parte de las inversiones se concentran a la 2ª corona (46,14%) correspondiendo en su mayoría este trimestre a centros de datos. Le sigue la 3ª corona (27,84%) con Illescas como principal protagonista y la 1ª corona (26,02%).

Al examinar la inversión en las diversas coronas, observamos que la mayor parte de las inversiones se concentran a la 2ª corona (46,14%) correspondiendo en su mayoría este trimestre a centros de datos. Le sigue la 3ª corona (27,84%) con Illescas como principal protagonista y la 1ª corona (26,02%). Inversión por polígonos

Inversión por polígonos

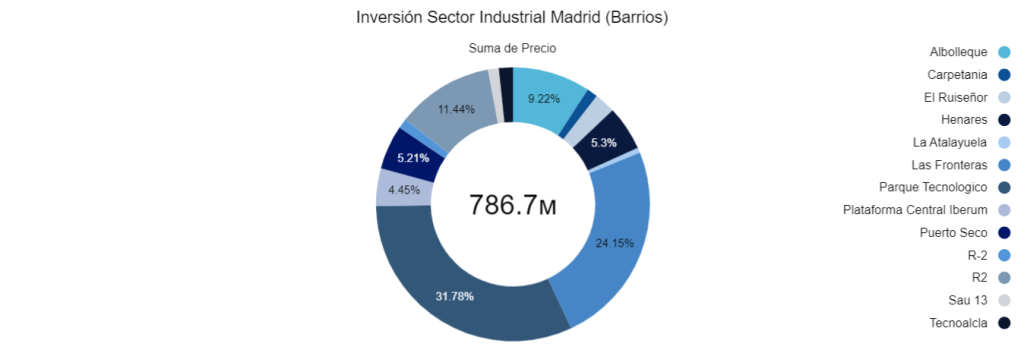

Analizando detenidamente la inversión en los diversos polígonos, dentro de la primera corona el polígono de Las Fronteras (24,15%) ubicado en San Fernando de Henares, Carpetania (1,27%) y La Atalayuela (0,6%). En la segunda corona se encuentran los polígonos; Parque Tecnológico (31,78%) en la localidad de Tres Cantos, seguido de R2 (11,44%) en Meco, Tecnoalcalá (1,65%) y Sau 13 (1,27%). Para concluir, en la tercera corona los polígonos de Albolleque (9,22%) en Chiloeches, Henares (5,3%), Puerto Seco (5,21%) y Plataforma Central Iberum (4,45%) ambos pertenecientes a la ciudad de Illescas, seguido de El Ruiseñor (2,48%) y por último el R-2 (1,18%). Inversión por perfil de inversor

Inversión por perfil de inversor

Mediante las diversas estrategias de inversión en la industria de Madrid, se puede observar la siguiente distribución: el value added representa un 82,59%, lo que indica una notable reactivación en comparación con el trimestre anterior, perfil core con el 17,41% restantes.

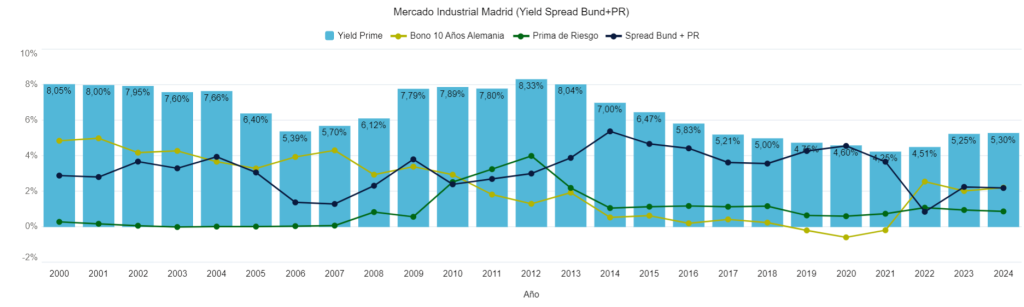

El spread «Yield prime» Vs «Bund + Prima de riesgo» ha presentado un ligero aumento durante este segundo trimestre del año, siendo de de 2,20%.

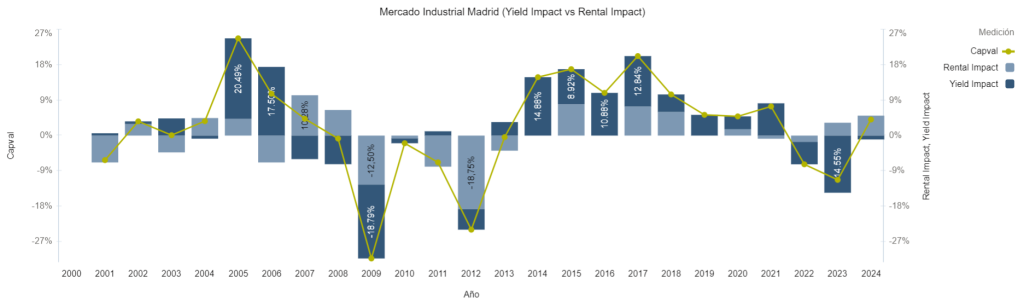

El spread «Yield prime» Vs «Bund + Prima de riesgo» ha presentado un ligero aumento durante este segundo trimestre del año, siendo de de 2,20%. Analizando la evolución de la valoración de los activos prime, comienza a ser un hecho que la disminución de valor vía denominador está tocando a su fin, con un ajuste poco significativo se mantiene en los 0,98% durante este trimestre, compensado por una evolución ligeramente al alza de las rentas de mercado.

Analizando la evolución de la valoración de los activos prime, comienza a ser un hecho que la disminución de valor vía denominador está tocando a su fin, con un ajuste poco significativo se mantiene en los 0,98% durante este trimestre, compensado por una evolución ligeramente al alza de las rentas de mercado.

En resumen, la inversión industrial logística de Madrid ha experimentado un notable incremento en su actividad inversora, principalmente apalancada en el sector de los centros de datos. El ajuste de valor de los activos logísticos vía denominador para que ha llegado o está a punto de hacerlo ante el cambio de ciclo de tipos de interés tanto del BCE como de la FED anunciado recientemente a partir de septiembre. Con una absorción y rentas en niveles saludables, el cambio de ciclo financiero define un buen momento para aprovechar una posible compresión de yields en el medio plazo. Los centros de datos ganan peso dentro de la inversión industrial logística con unos márgenes «llamativos» para los promotores que han sabido adelantarse en este nuevo «asset class».

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

Inversión Industrial España (2T 2024)

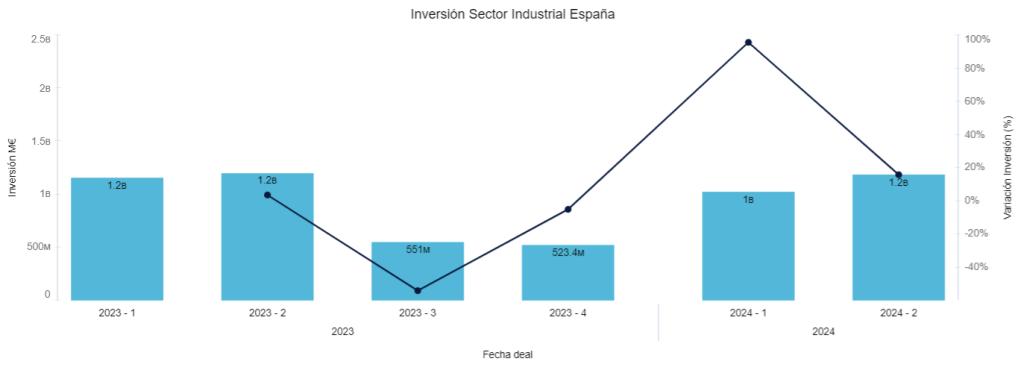

El sector industrial en España alcanzó durante este segundo trimestre del año una inversión de 1,2 B€ (datos algoritmo DAO addmeet) presentando así un aumento del 15,8% intertrimestral. La actividad inversora interanual se mantiene constante respecto el segundo trimestre de 2023.

A lo largo de este trimestre, se han llevado a cabo un total de 34 operaciones en el sector industrial y logístico en España, con un valor medio de 35,3 M€ y volúmenes que varían entre 4 y 250 M€, donde el desarrollo de nuevos centros de datos comienzan a tomar un peso relativo importante debido a la intensidad de capital necesaria para el desarrollo de los mismos.

Inversión por provincias y Ejes

Inversión por provincias y Ejes

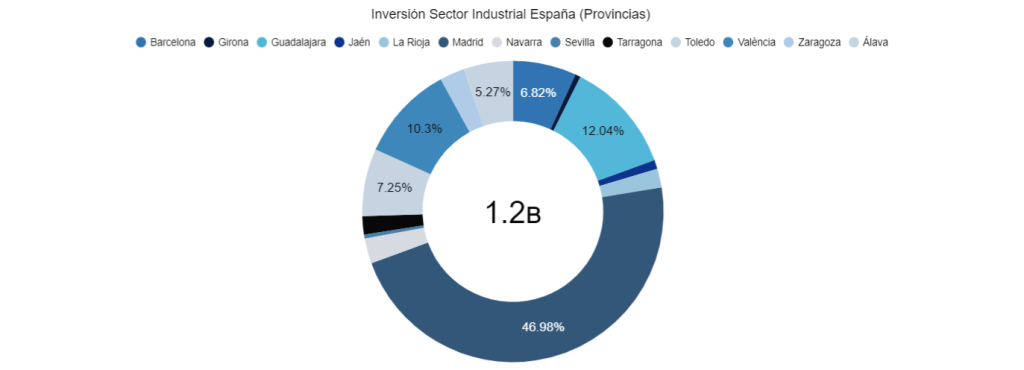

Según se aprecia en el gráfico, la principal provincia en aglomerar la mayoría de la inversión inmobiliaria ha sido Madrid con el 46,98% del total presentando un notorio aumento comparado con el trimestre anterior. Con un impacto inferior se encuentran, Guadalajara (12,04%), Valencia (10,03%), Toledo (7,25%), Barcelona (6,82%), Álava (5,27%), Navarra (2,70%), Zaragoza (2,68%), La Rioja (2,02%), Tarragona (1,96%), Jaén (0,97%), Girona (0,59%) y Sevilla (0,42%).

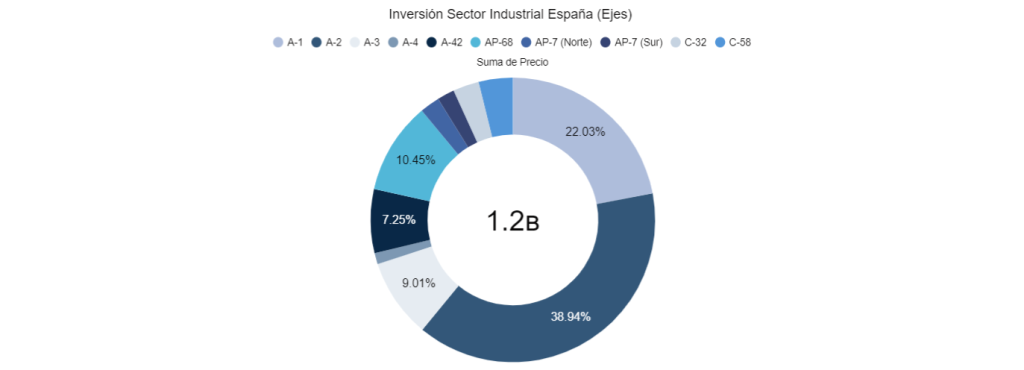

Los ejes logísticos más importantes concentran la totalidad de la inversión en inmologística durante este trimestre. En orden descendente de inversión, se presentan de la siguiente manera: A-2 (38,94%), A-1 (22,03%), AP-68 (10,45%), A-3 (9,01%), A-42 (7,25%), C-58 (3,88%), C-32 (2,95%), AP-7 Norte (2,27%), AP-7 Sur (1,96%) y A-4 (1,26%).

Inversión por perfil de inversión

Inversión por perfil de inversión

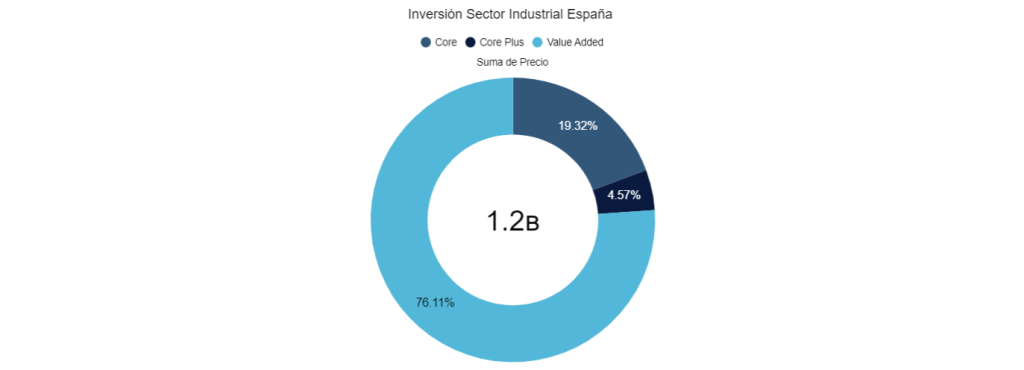

A lo largo de los últimos cinco años, el perfil value added ha demostrado ser la estrategia más destacada en el ámbito de las inversiones. En el trimestre a estudio, este perfil representa un (76,11%) del total invertido, reforzando su peso. En segundo lugar, se encuentra el core (19,32%), por último con un impacto inferior el core plus (4,57%).

Como conclusión, se observa que el sector industrial ha experimentado un significativo repunte en sus inversiones en el transcurso de este primer semestre, principalmente al incipiente desarrollo de un sector relativamente «nuevo», los centros de datos. La expectativa de bajada de tipos sigue impactando en positivo en los volúmenes de inversión, efecto que ya comenzó a ponerse de manifiesto en el trimestre pasado.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

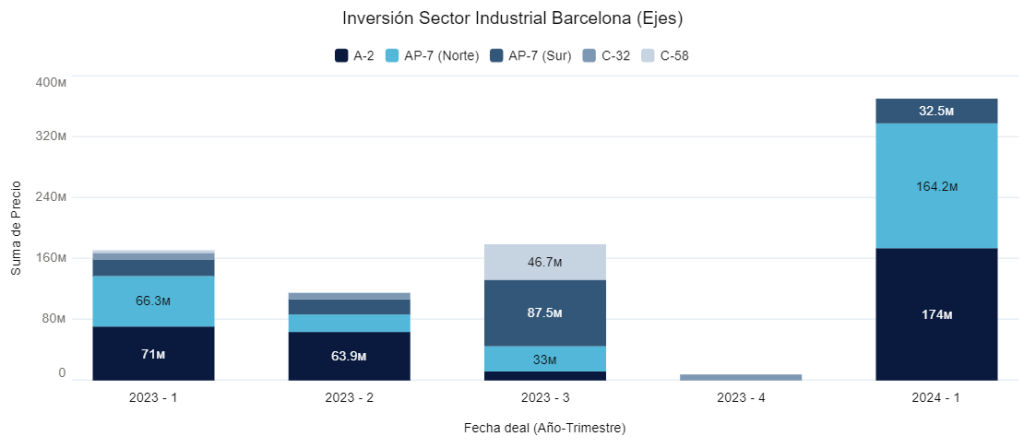

Inversión Industrial Barcelona (1T 2024)

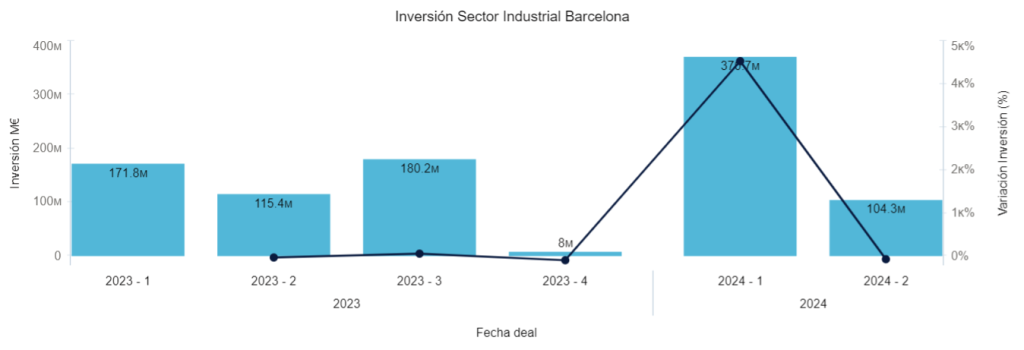

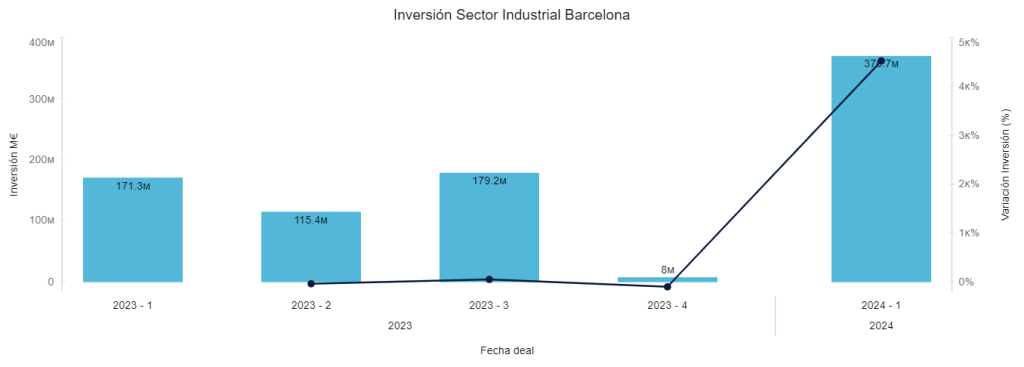

En este primer trimestre, la inversión total en el sector industrial español ha ascendido a 935,5 M€ (datos algoritmo DAO addmeet). De este total, 370,7 M€ pertenecen al mercado barcelonés, mostrando un aumento significativo tanto interanual (78%) como intertrimestral (4.553%), con la mayor variación en la inversión de los últimos 10 años. Cabe señalar que en el último trimestre de 2023 se invirtieron únicamente 8 M€, por eso este aumento trimestral tan «anómalo».

Durante este trimestre se han registrado un total de 9 operaciones inmobiliarias del sector, con valor medio de 41,2 M€ y con volúmenes entre 12 y 140 M€.

Inversión por Ejes y Coronas

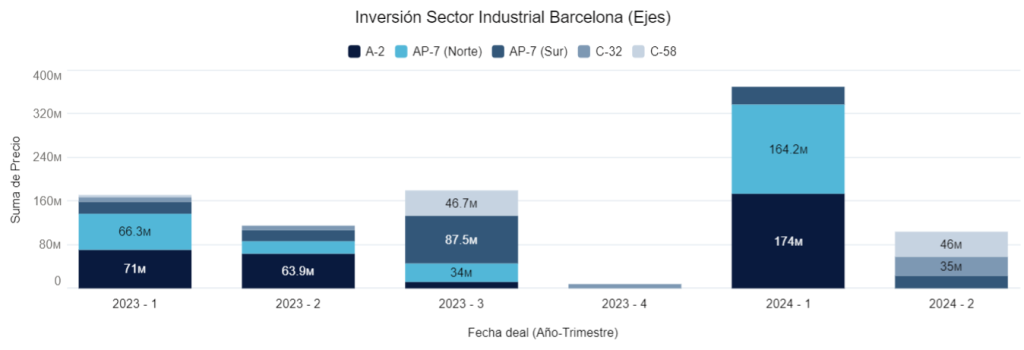

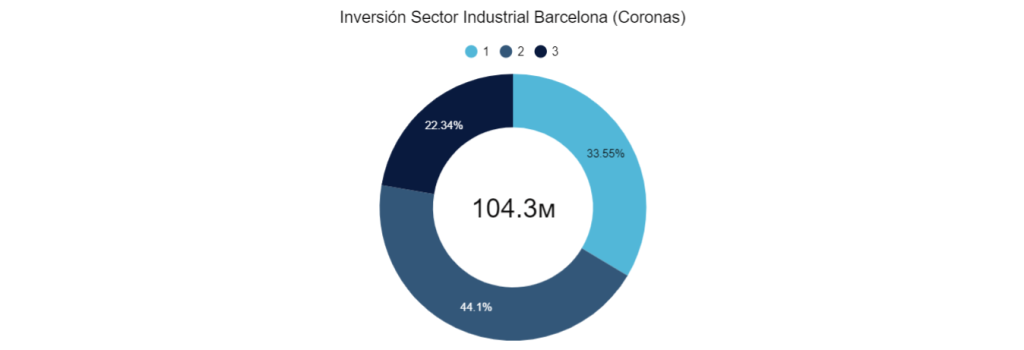

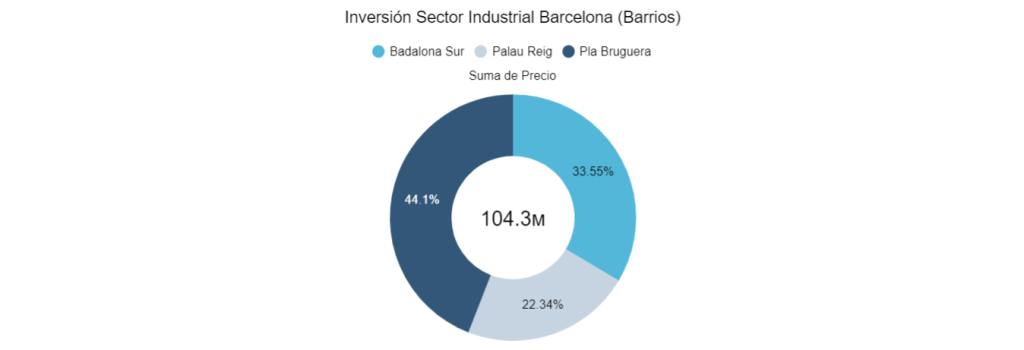

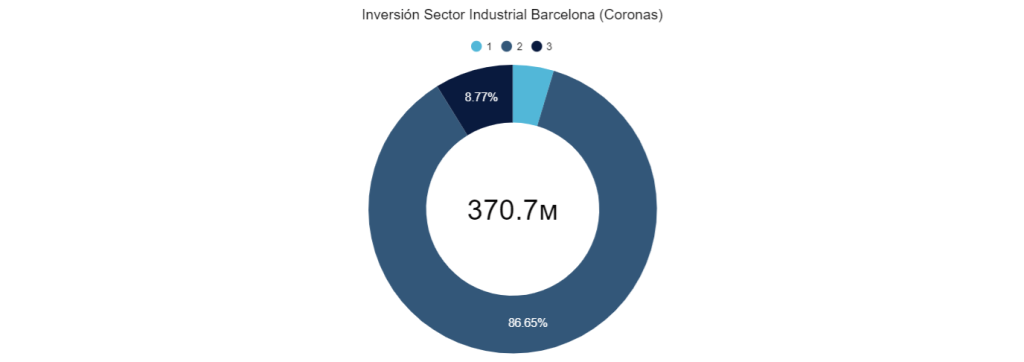

Según se aprecia en el gráfico, el eje A-2 supuso el 46,94% del total, registrando un notorio incremento. En segundo y lugar se sitúa el eje AP-7 (Norte) con el 44,29% y AP-7 (Sur) con el 8,77%. Por otra parte, durante este trimestre no se han realizado inversiones en el resto de ejes del mercado de Barcelona.

Analizando la inversión en las distintas coronas encontramos que las mayores inversiones se concentran en la 2ª corona (86,65%) principalmente en la zona de Martorell, le sigue la 3ª corona (8,77%) y la 1ª corona (4,59%).

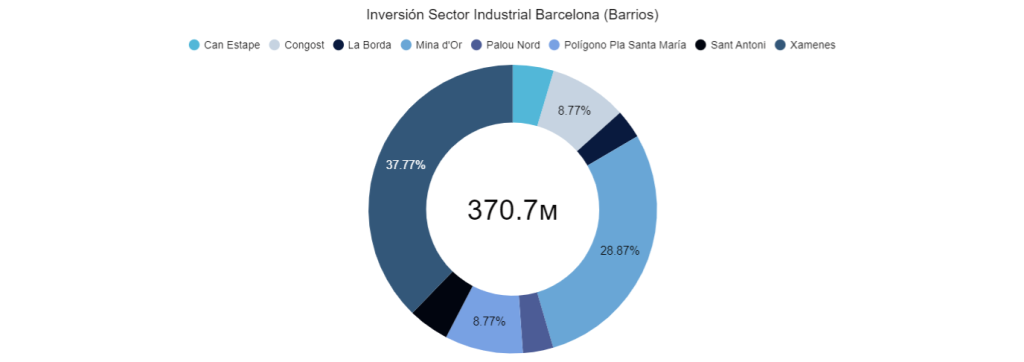

Inversión por polígonos

Si observamos más de cerca las distintas inversiones de polígonos, podemos ver que dentro de la primera corona se encuentra el polígono de Sant Antoni (4,59%) en Sant Vicenç dels Horts. En la segunda corona los polígonos; Xamenes (37,77%) en Martorell , Mina d’Or (28,87%) en Tordera, Congost (8,77%) y Palau Nord (3,41%) ubicados en Granollers, Can Estape (4,59%) y La Borda (3,24%), para finalizar en la tercera corona se encuentra el Polígono Pla Santa María (8,77%).

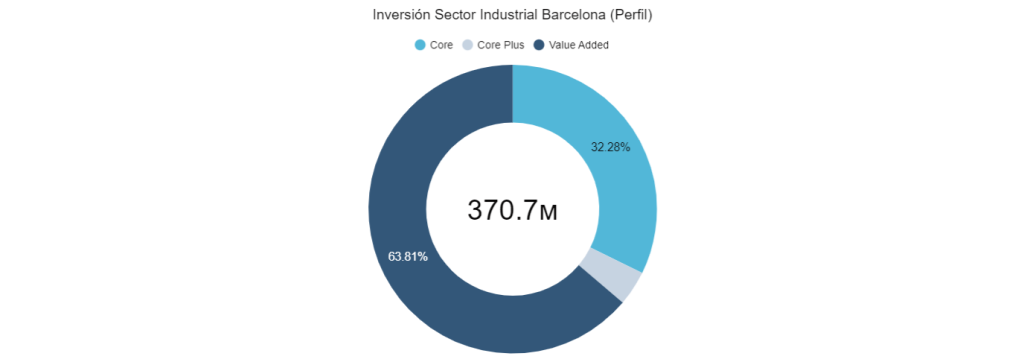

Inversión por perfil de inversor

Dentro de las diferentes estrategias de inversión en el sector industrial barcelonés podemos distinguir la siguiente distribución, al igual que en los últimos trimestres predomina el value added (63,81%), seguido de core (32,28%) y core plus (3,91%).

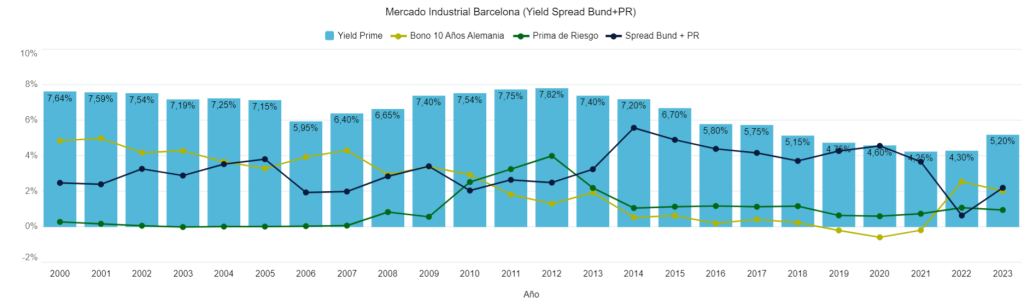

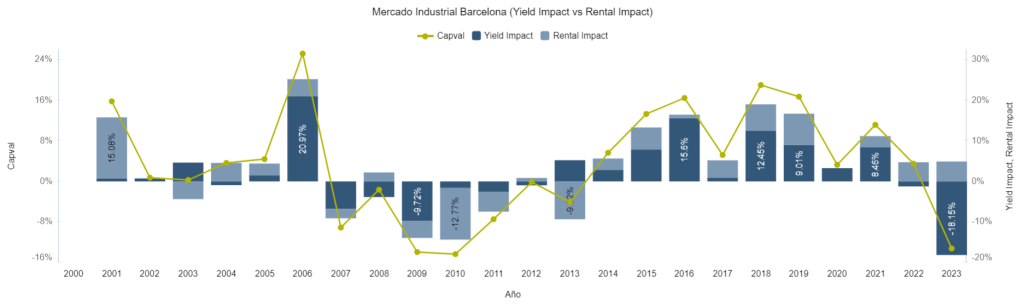

Evolución de la valoración

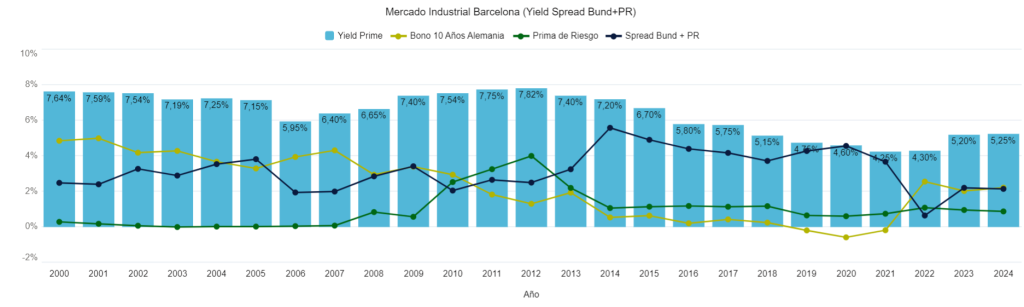

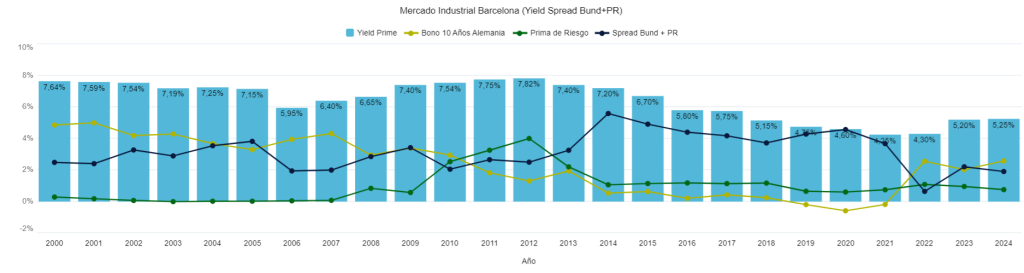

El spread «Yield prime» Vs «Bund + Prima de riesgo» ha presentado un leve descenso en esta primera etapa del año (1,91%), todavía lejos de los 300-400 bps de media en el último ciclo inmobiliario.

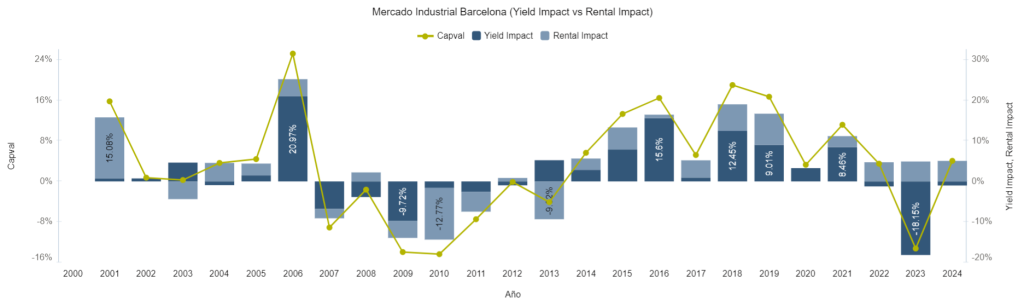

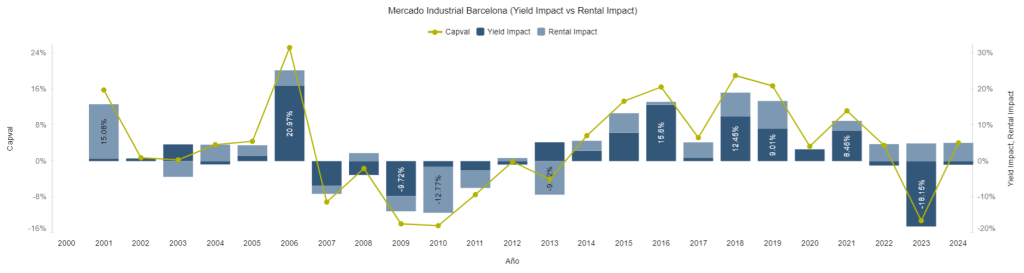

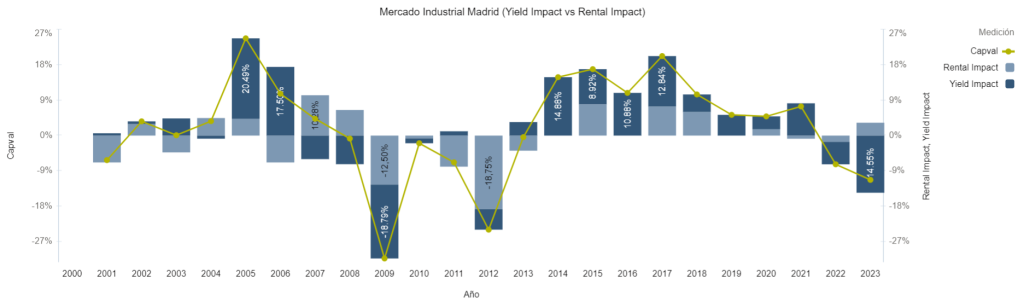

Analizando el gráfico se puede apreciar un ajuste en los precios de transacción del 1% debido al ajuste final de yields en el ultimo periodo. Es bueno recordar que, como muestra el gráfico, todo incremento de valor «vía rentas» se afianza en el tiempo y todo incremento de valor «vía yields» tiende a neutralizarse a lo largo del ciclo inmobiliario completo. Estamos acabando esta fase de «neutralización» del aumento de valor de los inmuebles producido por el exceso de liquidez del mercado en los últimos años.

Como conclusión en este trimestre podemos decir que hay signos de que el ajuste de precios de llos activos logísticos vía denominar han terminado o están cerca de terminar, mientras que las rentas siguen con la evolución alcista marcada por la dificultad en el desarrollo de nuevos ámbitos urbanísticos que faciliten la nueva oferta. Se prevé más dinamismo de transacciones una vez que los tipos de interés viren a la baja. Buen momento para posicionarse ante posibles incrementos de precio de cara a final de año.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

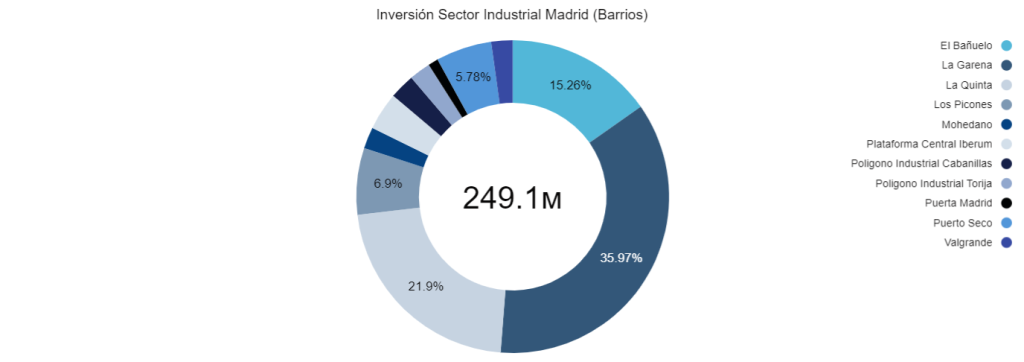

Inversión Industrial Madrid (1T 2024)

En este primer trimestre, la inversión total en el sector industrial español ha ascendido a 935,5 M€ (datos algoritmo DAO addmeet). De este total, 249,1 M€ pertenecen al mercado madrileño, lo que supone un ligero incremento interanual y trimestral, situándose este último en torno al 17,71%.

Durante este trimestre se han registrado un total de 17 operaciones inmobiliarias del sector industrial de Madrid, con valor medio de 14,65 M€ y con volúmenes entre 2 y 90 M€. La operación inmobiliaria más importante de este periodo fue la adquisición por parte de Intermediate Capital Group (ICG) de un centro de datos con una superficie superior a 13.000 m2t, ubicado en la localidad de Alcalá de Henares propiedad de Mapfre.

Como se puede observar en el gráfico, el eje A-2 supuso el 78,62% del total, registrando un importante incremento, siendo como habitualmente el «eje locomotora» del sector indutrial en Madrid. En segundo lugar se sitúa el eje A-42 con el 19,17%, impulsado por el cada vez mas relevante nodo logístico de Ilescas. Por otra parte, durante este trimestre no se han realizado inversiones en el resto de ejes de mercado de Madrid.

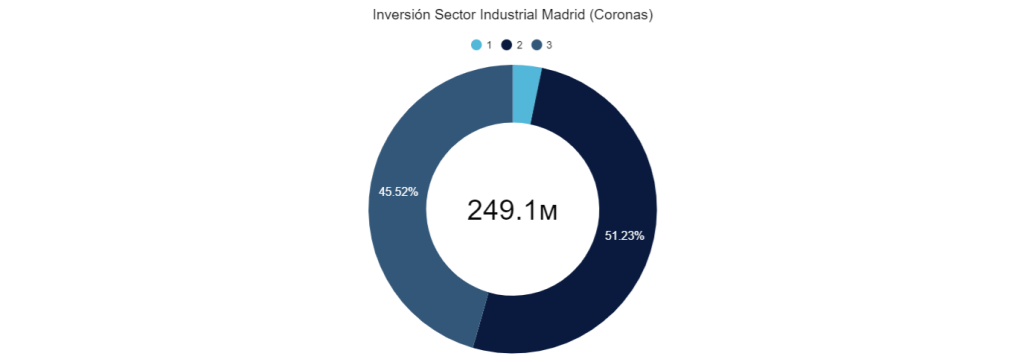

Analizando la inversión en las distintas coronas encontramos que las mayores inversiones se concentran en la 2ª corona (51,23%) principalmente en la localidad de Alcalá de Henares, seguido de la 3ª corona (45,52%) y la 1ª corona (3,25%), donde las yields actuales parece que no satisfacen por ahora a los inversores.

Analizando la inversión en las distintas coronas encontramos que las mayores inversiones se concentran en la 2ª corona (51,23%) principalmente en la localidad de Alcalá de Henares, seguido de la 3ª corona (45,52%) y la 1ª corona (3,25%), donde las yields actuales parece que no satisfacen por ahora a los inversores.

Mirando en detalle la inversión en los diferentes polígonos, dentro de la primera corona el polígono de Valgrande (2,21%) en Alcobendas y Puerta Madrid (1,04%) en San Fernando de Henares. En la segunda corona los polígonos; La Garena (35,97%) y El Bañuelo (15,26%). Finalmente, el mayor número de polígonos se aglomera en la tercera corona, La Quinta (21,9%), Los Picones (6,9%), Puerto Seco (5,78%), Plataforma Central Iberum (3,91%), Polígono Industrial Cabanillas (2,61%), Mohedano y Polígono Industrial Torija (cada uno con un 2,21%).

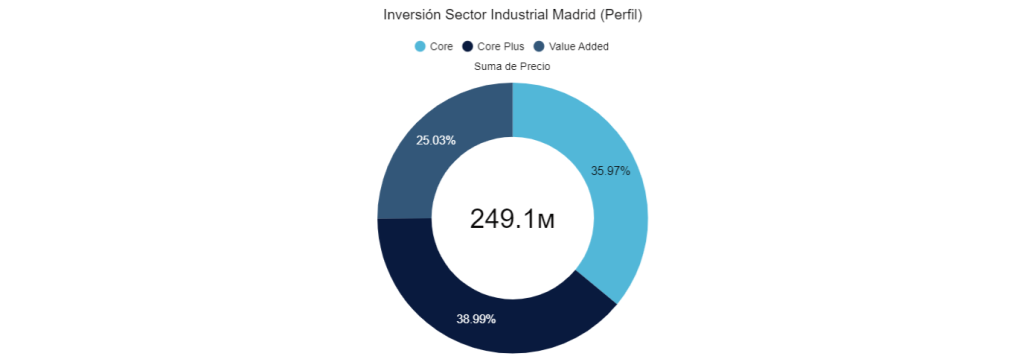

Inversión por perfil de inversor

Inversión por perfil de inversor

Dentro de las diferentes estrategias de inversión en el sector industrial de Madrid podemos distinguir la siguiente distribución, core plus (38,99%), core (35,97%) y value added (25,03%), frenando en cierta medida la alta inercia que llevaban los desarrollos con riesgo comercial.

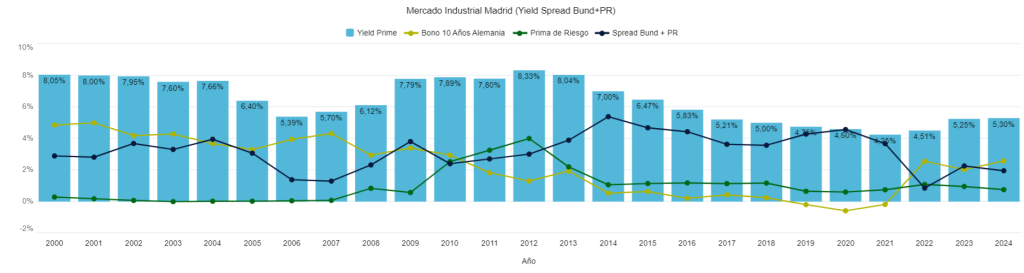

El spread «Yield prime» Vs «Bund + Prima de riesgo» ha presentado un leve descenso en esta primera etapa del año (1,96%), siendo de 2,26% en el ultimo trimestre del 2023. Continua sin llegar a los valores que justifiquen mayor número de transacciones, a la espera de la ansiada bajada de los tipos de interés.

El spread «Yield prime» Vs «Bund + Prima de riesgo» ha presentado un leve descenso en esta primera etapa del año (1,96%), siendo de 2,26% en el ultimo trimestre del 2023. Continua sin llegar a los valores que justifiquen mayor número de transacciones, a la espera de la ansiada bajada de los tipos de interés.

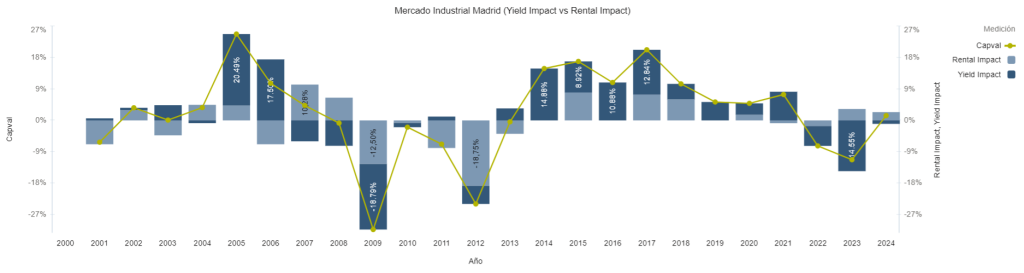

Analizando la evolución de la valoración de los activos prime, comienza a ser un hecho que la disminución de valor vía denominador está tocando a su fin, con un ajuste poco significativo del 0,99% durante este trimestre, compensado por una evolución ligeramente al alza de las rentas de mercado.

Analizando la evolución de la valoración de los activos prime, comienza a ser un hecho que la disminución de valor vía denominador está tocando a su fin, con un ajuste poco significativo del 0,99% durante este trimestre, compensado por una evolución ligeramente al alza de las rentas de mercado.

En resumen, podemos decir que el sector industrial madrileño ha frenado su inercia negativa de los últimos trimestres en cuanto a volúmenes de inversión y en cuanto a ajuste de valor de los activos. La salida a la venta de más producto parece indicar que los vendedores tienen mejores perspectivas para la defensa del precio de sus activos. A la espera del anunciado ajuste de tipos por parte del BCE, puede parecer una buena idea para los inversores comenzar a posicionarse rápido con la perspectivas de que, si algún conflicto geopolítico no cambia el panorama general, los activos parece que han tocado fondo en su valoración.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

Inversión Industrial España (1T 2024)

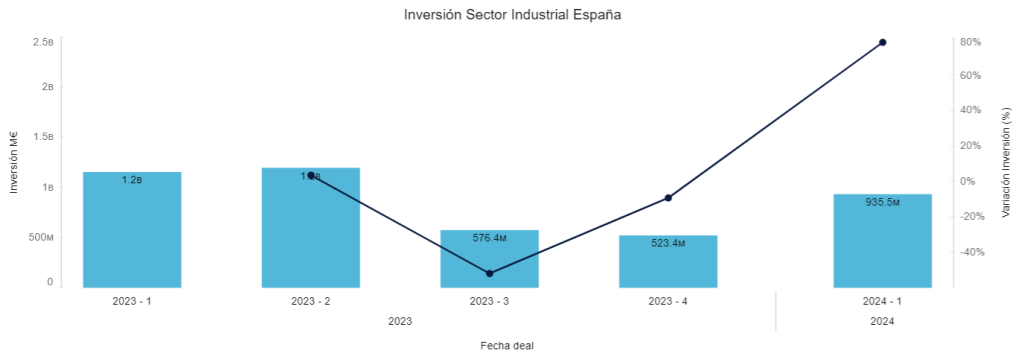

El sector industrial en España alcanzó durante este primer trimestre del año una inversión de 935,5 M€ (datos algoritmo DAO addmeet) presentando así un descenso del 22% interanual y un considerable aumento de aproximadamente el 79% intertrimestral.

Durante este trimestre se han registrado un total de 34 operaciones inmobiliarias del sector logístico en España con un valor medio de 27,5 M€ y con volúmenes entre 2 y 120 M€. La principal operación inmobiliaria durante este periodo ha sido la adquisición de Amazon de una nave con una superficie superior a 160.000 m2t, ubicada en la provincia de Girona por parte de la empresa Logistics Capital Partners.

Inversión por provincias y Ejes

Inversión por provincias y Ejes

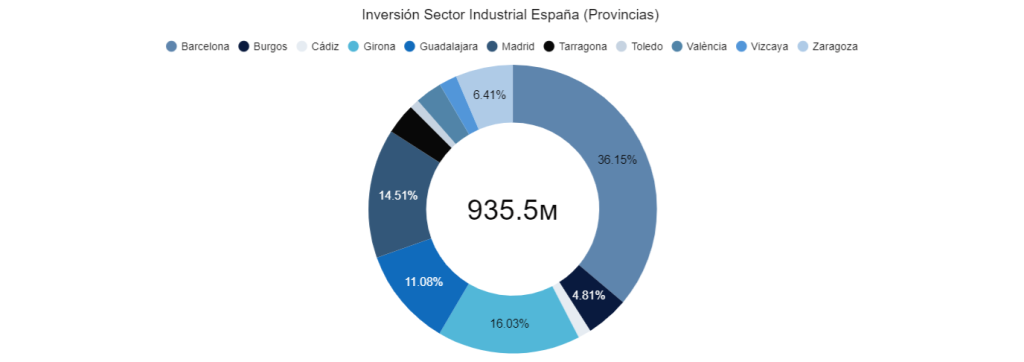

Según se aprecia en el gráfico, los mercados principales aglomeran la mayoría de la inversión inmobiliaria, siendo Barcelona (36,15%), Girona (16,03%), Madrid (14,51%), Guadalajara (11,08%), Zaragoza (6,41%), Burgos (4,81%), Tarragona (3,47%), Valencia (3,03%), Vizcaya (2%), Cádiz (1,46%) y Toledo (1,04%) las provincias que aglomeran la inversión total.

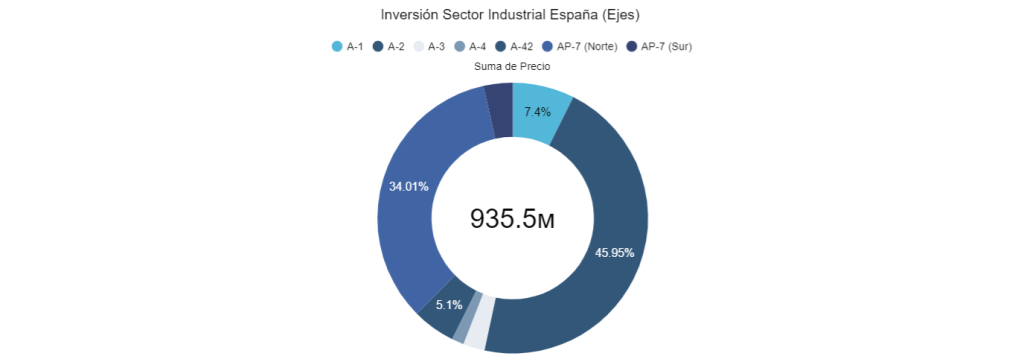

Los ejes logísticos más importantes que absorben la totalidad de la inversión inmologística del trimestre. En orden descendente de inversión, serían; A-2 (45,95%), AP-7 Norte (34,01%), A-1 (7,40%), A-42 (5,10%), AP-7 Sur (3,47%), A-3 (2,60%) y A-4 (1,46%).

Los ejes logísticos más importantes que absorben la totalidad de la inversión inmologística del trimestre. En orden descendente de inversión, serían; A-2 (45,95%), AP-7 Norte (34,01%), A-1 (7,40%), A-42 (5,10%), AP-7 Sur (3,47%), A-3 (2,60%) y A-4 (1,46%).

Inversión por perfil de inversión

Inversión por perfil de inversión

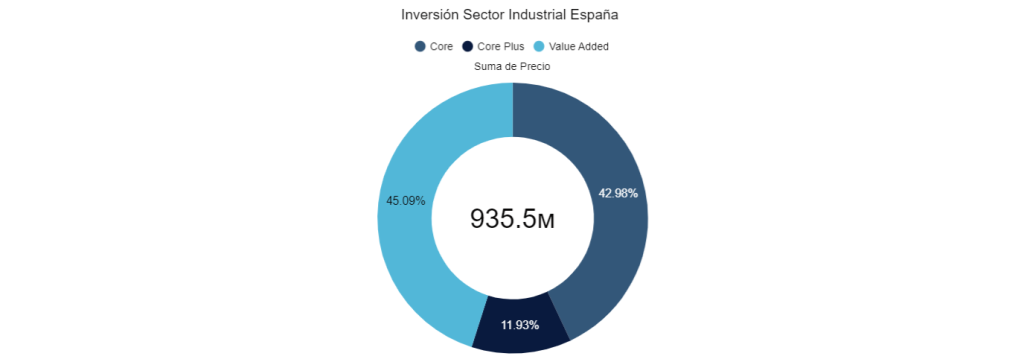

Dentro de las diferentes estrategias de inversión podemos distinguir la siguiente distribución entre; el perfil value added, que continúa liderando la inversión con él (45,09%) presentando un descenso considerable con respecto al trimestre anterior, seguido del core (42,98%), impulsado por la citada inversión en Girona, y core plus (11,93%)

En conclusión, se puede destacar que la inversión durante el primer trimestre de este año ha mostrado un incremento relevante, principalmente impulsada por la percepción de que los tipos de interés han tocado techo. A diferencia del sector de oficinas, parece que las yields actuales en España están más alineadas con las de los principales mercados industriales europeos, lo que hace ser optimista de cara a futuros trimestres. El hecho de que carteras «relevantes» hayan salido al mercado da buena cuenta de este efecto.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

Inversión Industrial Madrid (4T 2023)

El sector industrial ha registrado este trimestre del año una inversión de 461,9 M€ (datos algoritmo DAO de addmeet), de este total el mercado industrial madrileño ha contado con una inversión de 211,6 M€, con un descenso interanual del 47% y un descenso intertrimestral del 22%.

En este trimestre se han registrado un total de 10 operaciones inmobiliarias del sector industrial en Madrid, con valor medio de 21,16 M€ y con volúmenes entre 3 y 60 M€. Hasta la fecha se han registrado un total de 58 operaciones durante 2023.

Según se aprecia en el gráfico, el eje A-42 continúa siendo el eje que mayor inversión ha presentado con 80,6 M€ (un 50% inferior al tercer trimestre del año) representando el 38,09% del total. En segundo lugar se encuentra el eje A-1 con el 28,36%, le sigue el eje A-2 con el 27,55% y por último, presentando un descenso notorio en su inversión, el eje A-4 con el 6% del total.

Analizando la inversión en las diferentes coronas, el mayor foco de inversión ha sido, la 1ª corona (57,7%), en segundo lugar la 3ª corona (28,12%) y la 2ª corona (14,18%).

Analizando la inversión en las diferentes coronas, el mayor foco de inversión ha sido, la 1ª corona (57,7%), en segundo lugar la 3ª corona (28,12%) y la 2ª corona (14,18%).

Mirando en detalle la inversión en los diferentes polígonos, dentro de la primera corona el polígono de Valdelacasa (28,36%), el Polígono Industrial San Fernando (21,98%), Los Gavilanes (3,78%), Los Angeles (2,22%) y Puerta Madrid (1,37%). Dentro de la segunda corona, el polígono de Pau 5 (14,18%) en Parla que cuenta con una operación inmobiliaria, con la adquisición de la empresa Sonepar de una nave logística. Por último, en la tercer corona Pradillos II (17,72%), El Rabanal (6,19%) y Miralcampo (4,21%).

Inversión por perfil de inversor

Inversión por perfil de inversor

Dentro de las diferentes estrategias de inversión en el sector industrial madrileño podemos distinguir la siguiente distribución, value added (92,2%), core (5,58%) presentando así un notorio descenso comparado con el trimestre anterior y core plus (2,22%) que ha tenido presencia por primera vez en el año.

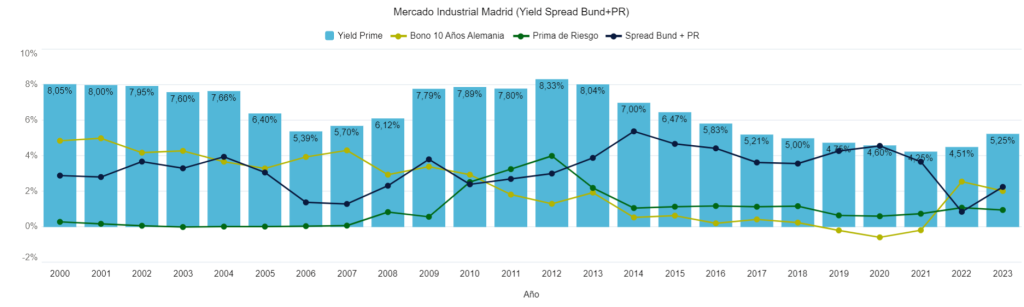

El spread «Yield prime» Vs «Bund + Prima de riesgo» ha presentado un leve aumento a lo largo del año (2,26%) acercándose poco a poco a los valores medios del último ciclo inmobiliario, sin llegar a máximos históricos del año 2014 (5,39%).

El spread «Yield prime» Vs «Bund + Prima de riesgo» ha presentado un leve aumento a lo largo del año (2,26%) acercándose poco a poco a los valores medios del último ciclo inmobiliario, sin llegar a máximos históricos del año 2014 (5,39%).

Analizando la evolución de la valoración de los activos prime, comienza a ser manifiesto en los dos últimos trimestres el ajuste de precios por la subida de las tasas de capitalización exigidas. Los 70 bps de incremento de los últimos tres trimestres se traducen en ajustes de valor vía «denominador» de alrededor del 14,55% durante este 2023.

Analizando la evolución de la valoración de los activos prime, comienza a ser manifiesto en los dos últimos trimestres el ajuste de precios por la subida de las tasas de capitalización exigidas. Los 70 bps de incremento de los últimos tres trimestres se traducen en ajustes de valor vía «denominador» de alrededor del 14,55% durante este 2023.

Como conclusión, el sector industrial de Madrid ha registrado un descenso del 53% en su inversión interanual provocado por la subida de tipos de interés. A pesar de haber presentado estas cifras que históricamente se posicionan entre las más bajas de la última década, durante este año ha sido el nicho destado de inversión inmologística, muy por encima de Barcelona. Es previsible que ante un nuevo escenario de bajadas de tipos, los volúmenes de inversión se vayan recuperando y la curva de valor vire al alza. La mayor demanda de inversores hasta ahora en «stand by» que perciben que es posible que las yields comiencen de nuevo a bajar, elevará este año previsiblemente el valor de los activos logísticos.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos. ![]()

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

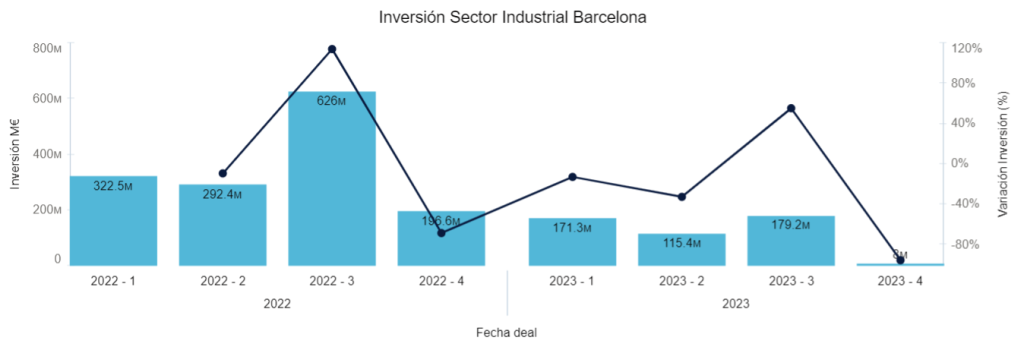

Inversión Industrial Barcelona (4T 2023)

El sector industrial en España alcanzó durante este cuarto trimestre del año una inversión de 461,9 M€ (datos algoritmo DAO addmeet), de este total el mercado industrial barcelonés supuso un 1,73 %, con una inversión de 8 M€. Presentando así un descenso del 95,5 % intertrimestral, el sector, históricamente no contaba con unas cifras tan bajas desde el año 2014.

Solamente se ha registrado una operación inmobiliaria con perfil value added, durante este trimestre con lel desarrollo por parte de la empresa DHL Express de una nave cross-docking ubicada en El Prat de Llobregat, primera corona del eje C-32.

El spread «Yield prime» Vs «Bund + Prima de riesgo» ha presentado un leve aumento desde el trimestre anterior (2,21%), todavía lejos de los máximos en 300-400 bps del último ciclo expansivo.

Analizando el gráfico se puede apreciar un decremento en los precios de transacción del 18,15% debido al ajuste de yields durante los cuatro últimos trimestres. Es bueno recordar que, como muestra el gráfico, todo incremento de valor «vía rentas» se afianza en el tiempo y todo incremento de valor «vía yields» tiende a neutralizarse a lo largo del ciclo inmobiliario completo. Estamos en fase «neutralización» del aumento de valor de los inmuebles producido por el exceso de liquidez del mercado en los últimos años.

Como conclusión podemos decir que el mercado logístico de Barcelona ha subrido durante 2023 el mayor ajuste de los útimos 15 años en términos de inversión. La mejor oferta de suelo logístico de cierta dimensión para el desarrollo de proyectos logísticos «value add» hace también mella en que los volúmenes de inversión sean inferiores a los de Madrid. El mejor comportamiento en rentas, por esta misma razón de falta de stock, ha provocado caídas de valor menos pronunciadas en el ciclo bajista de tipos. Es previsible que ante un nuevo escenario de bajadas de tipos, los volúmenes de inversión se vayan recuperando.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

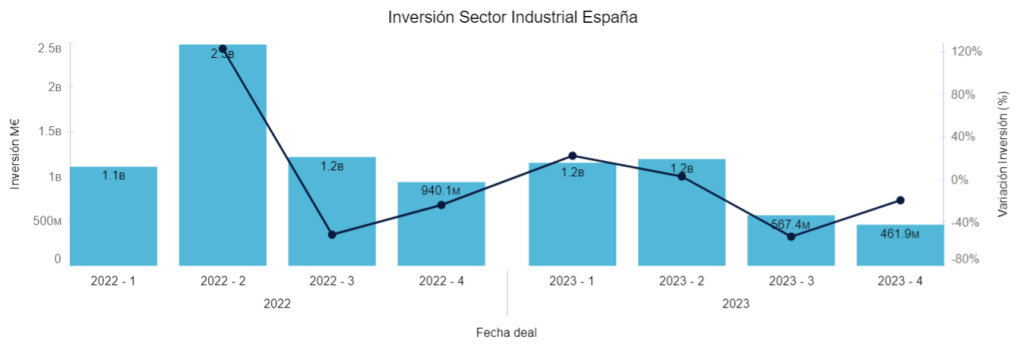

Inversión Industrial España (4T 2023)

El sector industrial en España alcanzó durante este cuarto trimestre del año una inversión de 461,9 M€ (datos algoritmo DAO addmeet) presentando así un descenso del 51% interanual y del 19% intertrimestral.

Durante este trimestre se han registrado un total de 27 operaciones inmobiliarias del sector logístico en España con un valor medio de 17,1 M€ y con volúmenes entre 3 y 60 M€. Durante 2023 se llevan registradas un total de 159 operaciones.

Inversión por provincias y Ejes

Inversión por provincias y Ejes

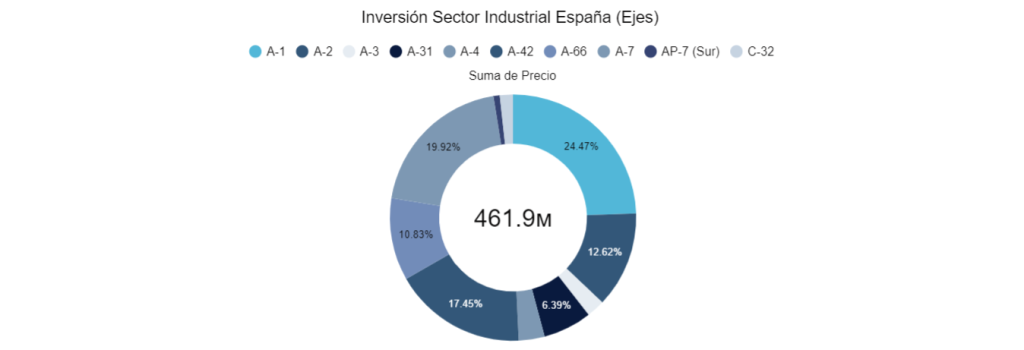

Según se aprecia en el gráfico, los mercados principales aglomeran la mayoría de la inversión inmobiliaria, siendo Madrid (32,93%), Murcia (19,92%), Toledo (10,96%), Sevilla (10,83%), Álava (10,28%), Alicante (6,39%), Valencia (3,19%), Guadalajara (1,93%), Barcelona (1,73%), Burgos (1,19%) y Cádiz (0,65%) las provincias que aglomeran la inversión total.

Los principales ejes logísticos acaparan el total de la inversión inmologística del trimestre. En orden descendente de inversión serían; A-1 (24,47%), A-7 (19,92%), A-42 (17,45%), A-2 (12,62%), A-66 (10,83%), A-31 (6,39%), A-4 (3,4%), A-3 (2,38%), C-32 (1,73%), AP-7 Sur (0,81%).

Los principales ejes logísticos acaparan el total de la inversión inmologística del trimestre. En orden descendente de inversión serían; A-1 (24,47%), A-7 (19,92%), A-42 (17,45%), A-2 (12,62%), A-66 (10,83%), A-31 (6,39%), A-4 (3,4%), A-3 (2,38%), C-32 (1,73%), AP-7 Sur (0,81%).

Inversión por perfil de inversión

Inversión por perfil de inversión

Dentro de las diferentes estrategias, el perfil value added continua liderando la inversión con el (81,38%) presentando un leve aumento con respecto al trimestre anterior , seguido del core (14,9%) y core plus (3,72%) presentando también un leve aumento en su inversión.

Como conclusión podemos decir que parece que el sector industrial-logístico ha tocado fondo este ultimo trimestre del año, presentando aproximadamente un 50% de ajuste en volumen respecto los 5,6 B€ en 2022 . Como en el resto de activos cuya actividad inversora «Core» acumulaba porcentualmente el mayor volumen de inversión, se ha producido un ajuste drástico por la escalada de tipos de interés. Una vez los tipos han tocado techo es esperada una bajada atenuada de los tipos durante 2024, que provoque que los volúmenes de inversión se «reanimen» durante 2024.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

ESPAÑOL

ESPAÑOL

Follow us in: