Blog Addmeet

Inversión Hotelera España 2023

El sector hotelero ha alcanzado durante este año una inversión de 6,9 B€ (datos algoritmo DAO addmeet) en España, presentando un aumento del 10,22% interanual. Si bien dicha inversión no llega a su máximo histórico (en 2017 la inversión total alcanzó 7,6 B€) el sector lleva una buena inercia que no se ha resentido por la coyuntura, con unos fundamentales del sector turístico en España (85 millones de visitantes, ya por encima de los 83,5 millones del 2019) que mantiene su evolución positiva y animan al optimismo.

Durante este año se ha registrado un total de 297 operaciones inmobiliarias en el sector, con valor promedio de 23 M€ y volúmenes entre 1 y 200 M€, concentrándose en su mayoría en hoteles de gama alta (58% en hoteles de 4 estrellas), siendo la operación más relevante del año la del Hotel Mandarin Oriental de Barcelona.

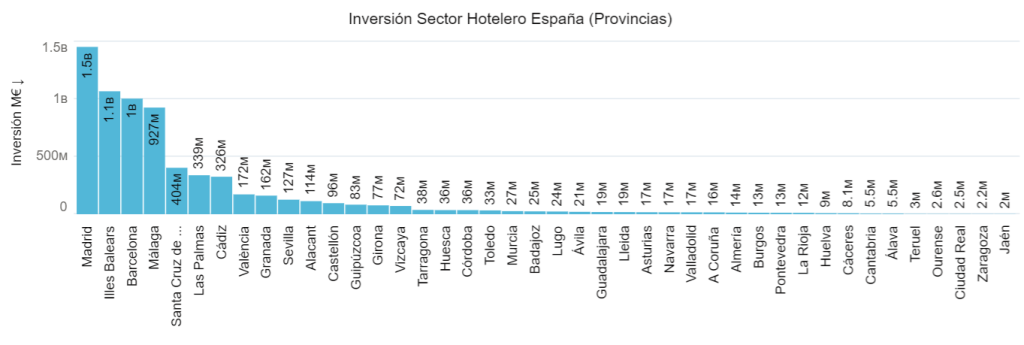

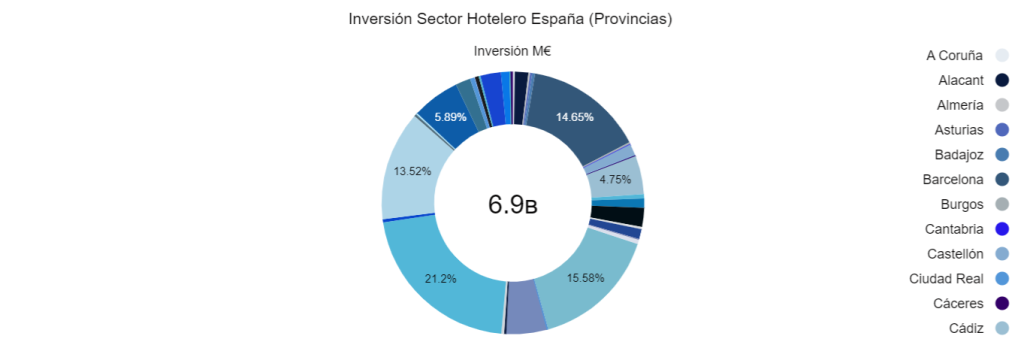

Inversión por provincias

Durante este año las provincias que han presentado mayor inversión han sido, en orden de relevancia, Madrid (1,5 B€), Illes Balears (1,1 B€), Barcelona (1 B€), Málaga (927 M€), Santa Cruz de Tenerife (404 M€) y Las Palmas (339 M€). El foco de inversión no ha variado en gran medida respecto de 2022. Madrid, Barcelona, Islas Baleares, Islas Canarias y la Costa del Sol son el principal foco de inversión del capital nacional y extranjero.

Dentro de las diferentes provincias, Madrid (21,2%), Illes Balears (15,58%), Barcelona (14,65%), Málaga (13,52%), Santa Cruz de Tenerife (5,89%) y Las Palmas de Gran Canaria (4,91%) aglomeran el 76% del total de este año, coincidiendo con ciudades con un turismo de ocio y negocio consolidado y destinos de costa con estacionalidad más baja.

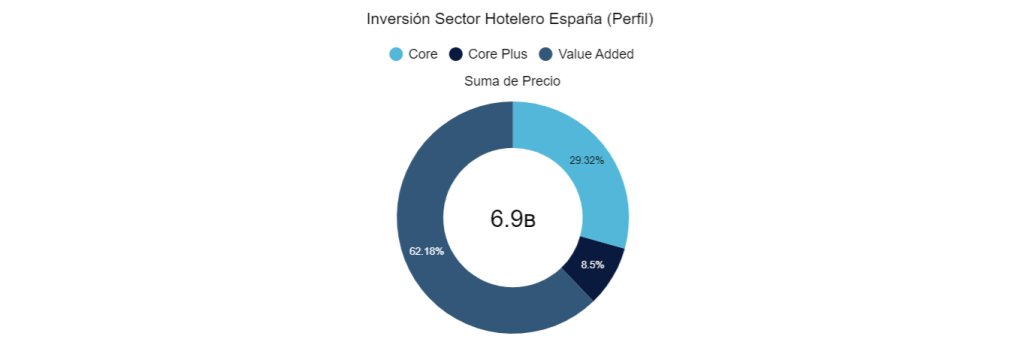

Inversión por perfil de inversión

Dentro de las diferentes estrategias de inversión podemos distinguir la siguiente distribución; value added (62,18%) que durante los últimos años a capitalizado el mayor volumen de inversión, core (29,32%) y core plus (8,5%), que mantienen su volumen de inversión histórica. Es importante recalcar que desde el Covid, la inversión en reposicionamiento de hoteles existentes es el principal foco de inversión de este mercado. Hoteles familiares gestionados en propiedad, obsoletos o «cuasi-obsoletos», son el objeto de deseo de inversores que buscan su margen en su reposicionamiento constructivo y operativo, de la mano de las principales marcas hoteleras, con contratos de arrendamiento o gestión.

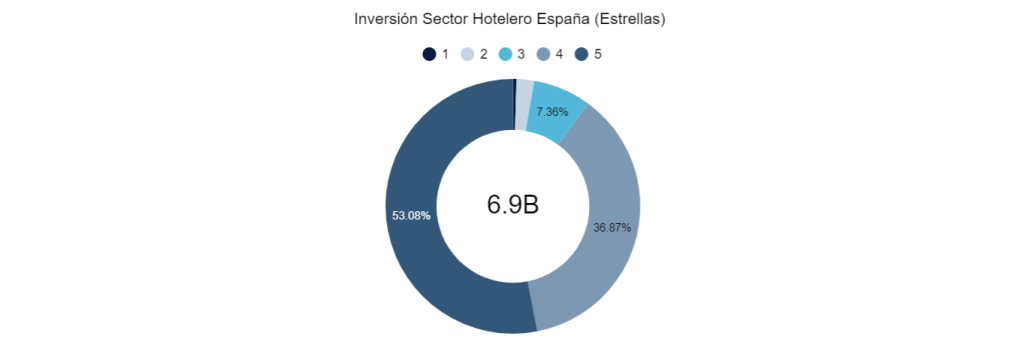

Inversión por estrellas y tipología de inmueble

En cuanto a categoría, el foco de inversión siguen siendo los activos de alta categoría, siendo los hoteles de 5* (53,08%) el objeto de deseo principal de los inversores, seguido de los hoteles de 4* (36,87%). El 10% restante, se ha invertido en hoteles de menor categoría, con el objetivo principal de reposicionarlos.

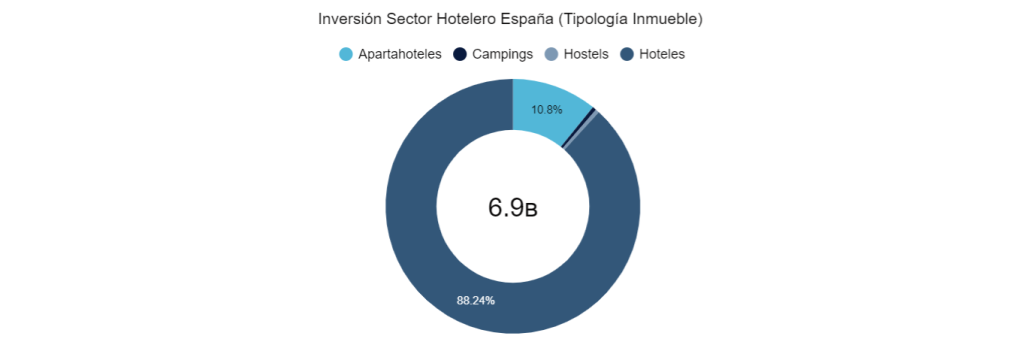

Analizando la inversión por tipologías, campings y hostels acumulan menos del 1% de la inversión total, pero están destinados a aumentar su volumen. Durante 2023 los fondos enfocados en estos dos tipos de «asset class» han comenzado a ganar tracción inversora y estimamos que mantendrán esta tendencia.

Conclusión

Como conclusión podemos decir que el mercado hotelero en España ha sido de los pocos que ha crecido (10,22%) durante 2023, consolidando crecimientos sostenidos entre el 10% y el 20% durante el último lustro a excepción del año del Covid. Los buenos datos de atracción de turismo que está teniendo España, animan a los inversores a seguir confiando en este mercado. La inversión más impactada por la subida de los tipos de interés (Core, Core Plus) sí que ha notado este efecto, pero al ser residual dentro del volumen total, no ha afectado en gran medida a la inercia inversora del sector.

Las inversiones «value added», también afectadas por la subida de los costes financieros asociados a las obras de reposicionamiento y a las exit yields estimadas para los proyectos (generalmente a 12-24 meses vista), parece que tienen margen suficiente para poder asumir estos efectos, sin disminuir el apetito inversor por los mismos, siendo el principal foco inversor los hoteles de gama alta (4 y 5 estrellas) u hoteles que por su ubicación y dimensión pueden llegar a serlo tras su reposicionamiento. Importante reseñar, que las grandes cadenas españolas están volviendo a comprar hoteles tras años de políticas de desarrollo «asset light».

Como hemos comentado en otros sectores, un aspecto positivo de cara a 2024 es que el mercado arroja cierto consenso en que los tipos de interés han llegado a su techo y que la FED primero y el BCE después van a realizar varios ajustes a la baja durante el año. El cambio de ciclo de tipos aportará a los inversores Core y Core Plus con enfoque hotelero la perspectiva de que los ajustes de valor vía yield han llegado a su fin, entrando al mercado inversores más institucionales que durante estos últimos dos años han tenido una posición «wait and see», siendo mayor competencia para los family offices «desapalancados» locales que han acaparado la mayoría de las operaciones de inversión de perfil de riesgo bajo.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

CEO addmeet.com

Twitter: @addmeet

ESPAÑOL

ESPAÑOL