Blog Addmeet

Archivo de la categoría ‘Blog addmeet’

Inversión Residencias de estudiantes España 2024

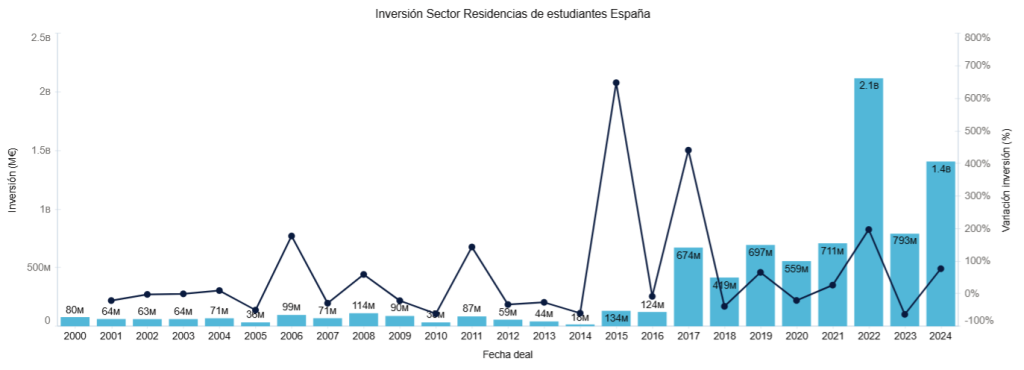

En España, el sector de residencias de estudiantes ha logrado este año una inversión total de 1.410 M€ (datos algoritmo DAO addmeet), lo que supone un notorio incremento del 77,76% en comparación con el año anterior, principalmente impulsado por la venta del portfolio «Nodis». Es la segunda cifra más alta desde el año 2000, solo por detrás de los 2.100 M€ registrados en 2022.

Durante este año se han registrado un total de 51 operaciones (en el 2023 se habían registrado 43) con valor promedio de 27,6 M€ y con volúmenes entre 2 y 120 M€. Round Hill ha realizado una de las mayores operaciones «single asset» del sector acabar de desarrollar como residencia de 636 camas el antiguo Hotel Florida Norte ubicado en Madrid . La nueva residencia será conocida como Residencia Nido Príncipe Pío.

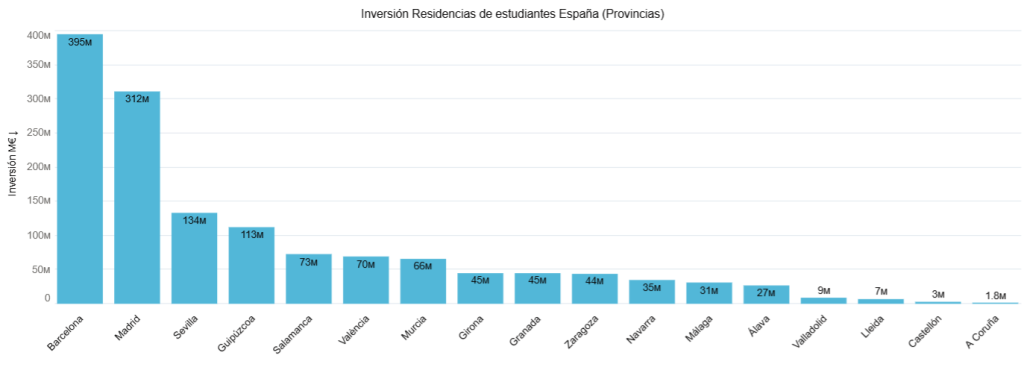

Inversión por provincias

Las provincias que han presentado mayor inversión han sido, en orden de relevancia, Barcelona (395 M€), Madrid (312 M€), Sevilla (134 M€), Guipúzcoa (113 M€), Salamanca (73 M€), Valencia (70 M€), Murcia (66 M€), Girona y Granada (cada una con 45 M€), Zaragoza (44 M€), Navarra (35 M€), Málaga (31 M€), Álava (27 M€), Valladolid (9 M€), Lleida (7 M€), Castellón (3 M€) y A Coruña (1,8 M€).

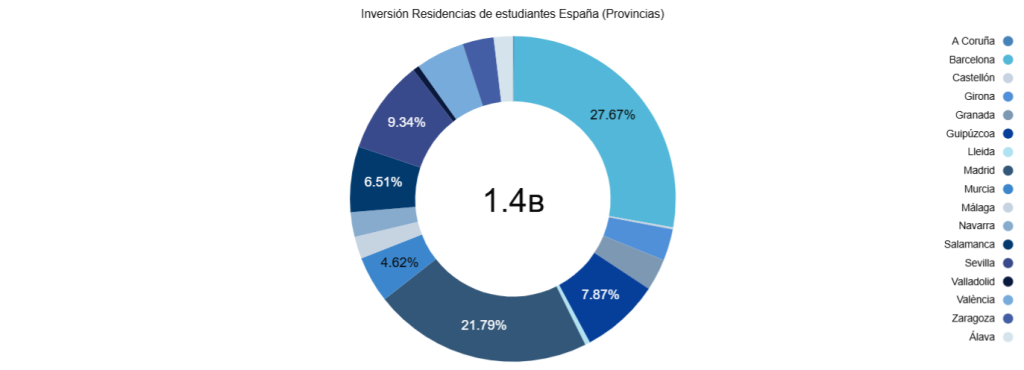

En lo que respecta a las provincias, según su rango de porcentaje de inversión Barcelona (27,67%), Madrid (21,79%), Sevilla (9,34%), Guipúzcoa (7,87%), Salamanca (6,51%), Valencia (4,86%) aglomeran el 78,04% del total invertido durante este año. Con menor impacto, le siguen las provincias de Murcia (4,62%), Girona (3,15%), Granada (3,15%), Zaragoza (3,08%), Navarra (2,45%), Málaga (2,19%), Álava (1,89%), Valladolid (0,63%), Lleida (0,49%), Castellón (0,21%) y A Coruña (0,12%).

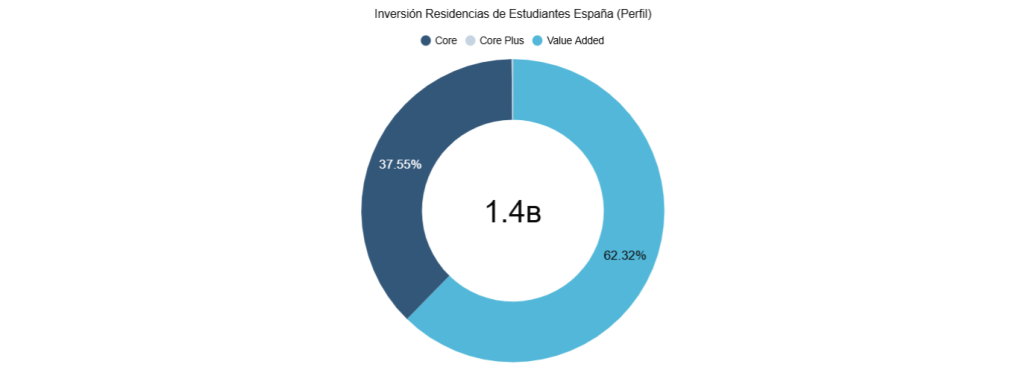

Inversión por perfil de inversión

Dentro de las diferentes estrategias de inversión, y en línea con la tendencia observada en años anteriores, el 62,32% del capital se ha desplegado en Value Added. Por otro lado, el 37,55% se orientó hacia inversiones Core y en ultimo lugar, con un impacto notoriamente inferior los activos core plus presentaron un 0,12% del total. Este reparto sugiere una tendencia hacia estrategias de mayor valor agregado, impulsada por la creciente demanda de alojamiento estudiantil y la con demanda de inversión muy activa tras la estabilización de tipos. Las estrategias de «agregación» y venta de portfolio a inversores institucionales Core es la mas repetida por los grandes players del sector.

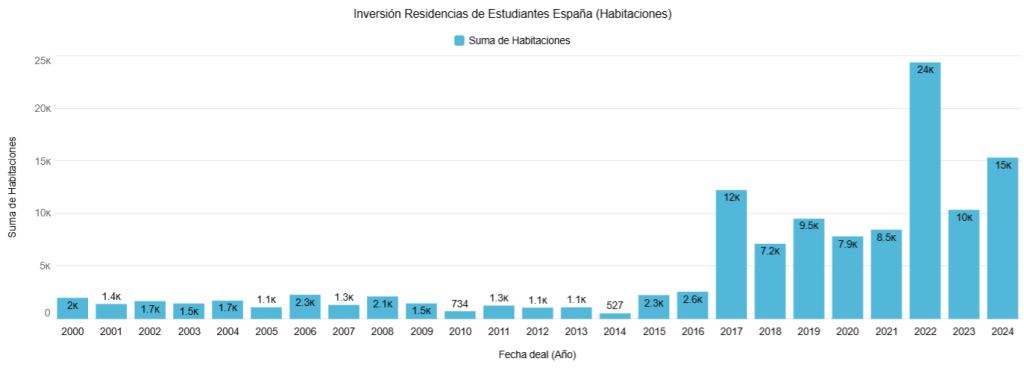

Inversión por habitaciones

Durante este año, se ha invertido en un total de 15.354 habitaciones en residencias de estudiantes, lo que supone un incremento del 47,86% interanual. Aunque este incremento aún no alcanza los picos históricos de 2022, el sector evidencia señales de recuperación, impulsado por la elevada demanda de nuevos desarrollos. Elementos como el crecimiento del número de estudiantes universitarios, el aumento de alumnos internacionales y la escasez de opciones de alojamiento asequible en ciudades estratégicas han sido clave en esta reactivación.

Como conclusión, podemos decir que, el sector de residencias de estudiantes ha reafirmado su importancia como»asset class» dentro del mercado inmobiliario español, con una inversión más que significativa respecto del total invertido en 2024. El interés institucional por las diferentes tipologías de activos del vertical «living» se ha incrementado tras la estabilización de tipos y los «agregadores» ha ido poniendo en mercado con éxito los portfolios construidos en los últimos 2-3 años.

Las principales ciudades con demanda de alojamiento estudiantil han concentrado gran parte del capital, afianzado en una demanda de economía real que sigue sólida antes la falta de soluciones habitacionales asequibles. La reciente bajada de los tipos de interés ha favorecido el acceso a financiación y reforzando la confianza de los inversores respecto a que las rentabilidades han tocado techo, estimulando nuevas transacciones.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

Inversión Retail España 2024

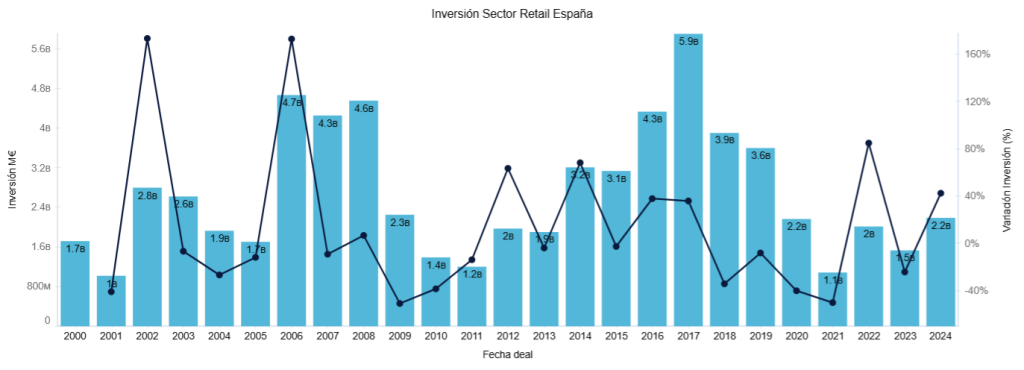

El sector de retail ha alcanzado durante este año una inversión de 2.195 M€ (datos algoritmo DAO addmeet) en España, evidenciando un sólido crecimiento del 42,73% respecto al año anterior. A pesar de este repunte, la cifra sigue lejos del récord de 2017, cuando se alcanzaron los 5.900 M€. Los activos core estabilizados comienzan a ser de interés para los inversores tras unos años de seguía en la que ni la evolución del comercio ni la escalada de tipos y yields no han acompañado.

Durante este año, se han registrado un total de 82 operaciones con valor promedio de 26,8 M€ y con volúmenes entre 2 y 265 M€. Entre las inversiones más destacadas del año se encuentra la «compra» del centro comercial Oasiz Madrid por parte de Cale Street Partners. Situado en Torrejón de Ardoz, este complejo de 91.600 m² fue desarrollado por la firma francesa Compagnie de Phalsbourg y abrió sus puertas en diciembre de 2021. Otra de las operaciones más destacadas de este año ha sido la adquisición del centro comercial Espai Gironès, ubicado en Girona, por parte de Lighthouse Properties. Este centro, que cuenta con 46.000 m² y más de 130 tiendas, fue adquirido a Commerz Real. La transacción refuerza la posición de Lighthouse Properties en el mercado retail europeo, confirmando la fuerte penetración del capital sudafricano en el retail español.

Inversión por provincias

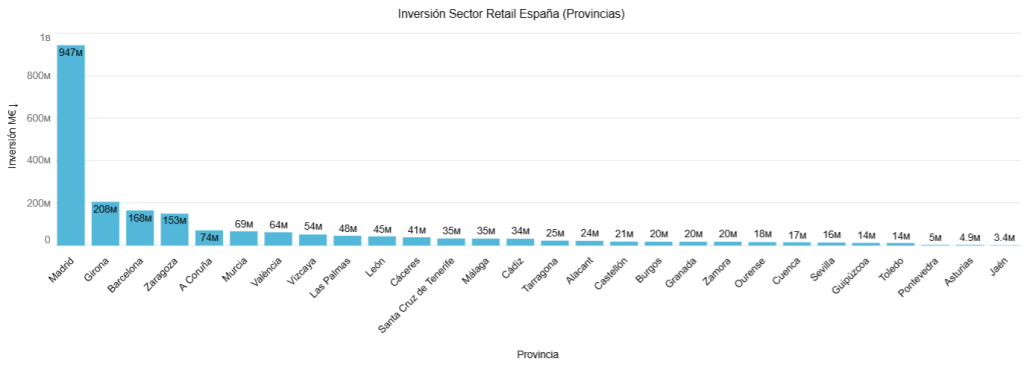

Durante este año, las provincias que han presentado mayor inversión han sido, en orden de relevancia, Madrid (947 M€), Girona (208 M€), Barcelona (168 M€), Zaragoza (153 M€), A Coruña (74 M€), Murcia (69 M€), Valencia (64 M€), Vizcaya (54 M€), Las Palmas (48 M€), León (45 M€), Cáceres (41 M€). Con un impacto ligeramente inferior se encuentran, Santa Cruz de Tenerife y Málaga (cada una con una inversión de 35 M€), Cádiz (34 M€), Tarragona (25 M€), Alicante (24 M€), Castellón (21 M€), Burgos y Granada (20 M€ cada una), Zamora (20 M€), Ourense (18 M€), Cuenca (17 M€), Sevilla (16 M€), Guipúzcoa (14 M€), Toledo (14 M€), Pontevedra (5 M€), Asturias (4,9 M€) y Jaén (3,4 M€).

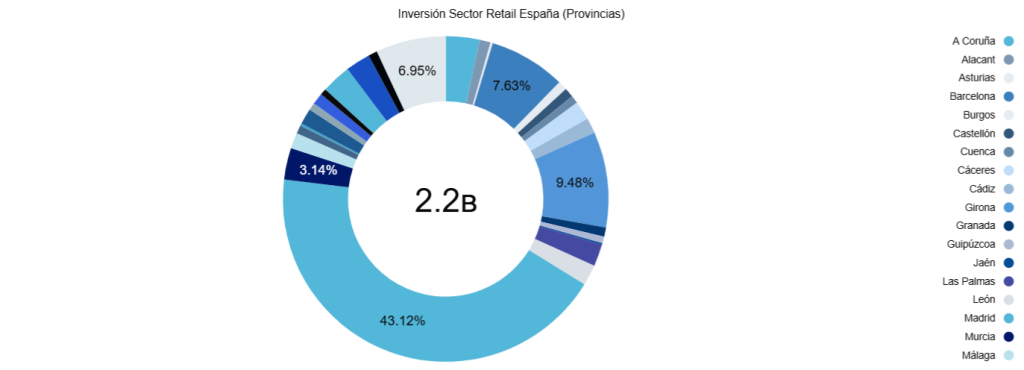

Analizando el impacto de cada provincia en la inversión total según su porcentaje de participación, Madrid concentra el (43,12%) del total. Con valores significativamente menores se encuentran Girona (9,48%), Barcelona (7,63%), Zaragoza (6,95%), A Coruña (3,35%), Murcia (3,14%), Valencia (2,93%), Vizcaya (2,46%), Las Palmas (2,19%), León (2,05%) y Cáceres (1,86%). El resto de las provincias, como Santa Cruz de Tenerife, Málaga, Alicante, Granada, Zamora, Sevilla, Toledo y Asturias, entre otras, suman el (14,84%) restante.

Inversión por perfil de inversión

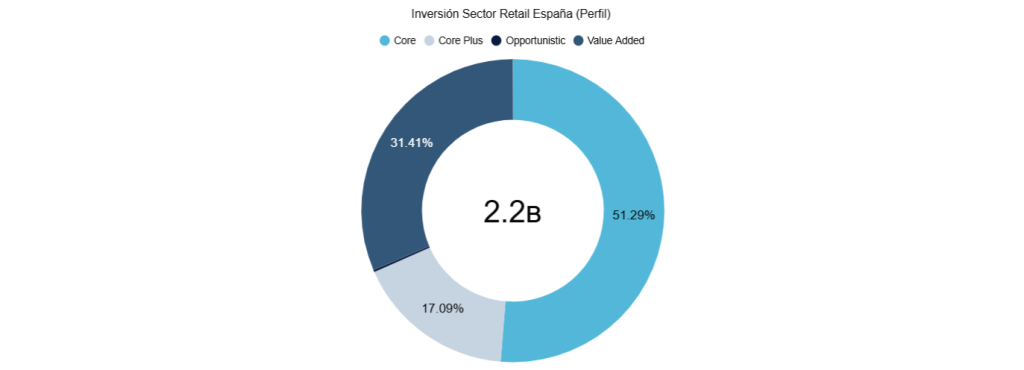

Dentro de las diferentes estrategias de inversión, se puede distinguir la siguiente distribución: el core, manteniendo la tendencia de la última década, representa el (51,29%), seguido por el value added con un (31,41%) y el core plus con un (17,09%). La estrategia core sigue siendo la mas demandada debido a la seguridad que brindan los activos prime en áreas comerciales clave. La madurez del mercado español de centros comerciales, arroja más oportunidades en los parques comerciales de proximidad que en el mercado de «grandes superficies».

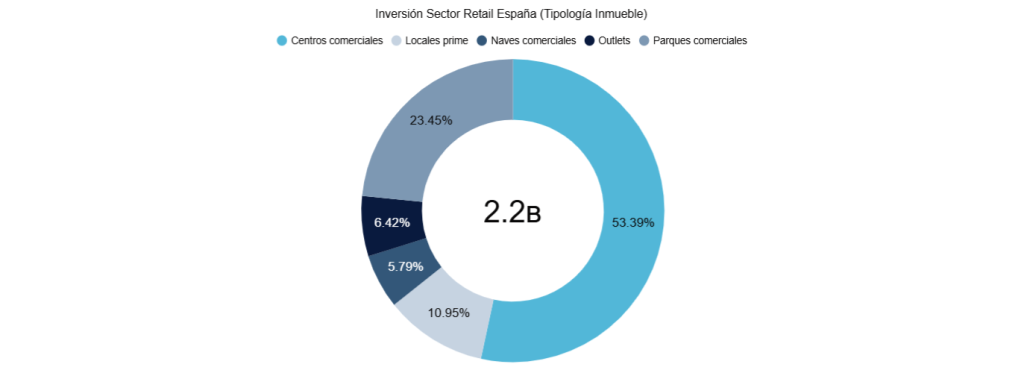

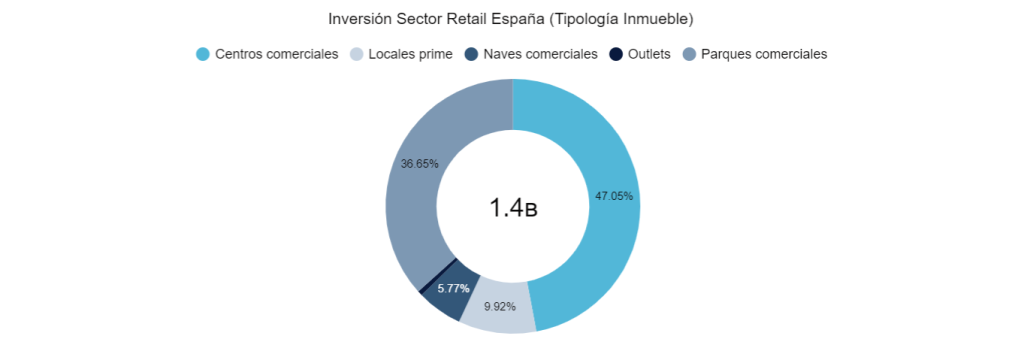

Inversión por tipología de inmueble

Al analizar la distribución de la inversión por tipologías, los centros comerciales (53,39%) y los parques comerciales (23,45%) concentran el 76,84% del total. Por otro lado, los locales prime (10,95%), los outlets (6,42%) y las naves comerciales (5,79%) tienen una participación menor. Sin embargo, a lo largo de este año, los inversores han reactivado su interés por los outlets, ya que en los últimos años no se habían registrado porcentajes significativos de inversión en esta tipología.

Conclusión

En 2024, el sector de retail en España ha experimentado un notable crecimiento del volumen de inversión, animado por el buen desempeño de footfall y ventas/m2, que dan impulso a las rentas (generalmente con contratos de alquiler variable con mínimo garantizado) generando yields en el rango alto del histórico que resultan de interés para inversores institucionales que apuestan a una estrategia de generación de valor por compresión de yields en el medio-largo plazo.

A pesar de la recuperación, los niveles de inversión aún están lejos de los máximos históricos, en el que estimamos una evolución al alza durante el 2025 basada en los fundamentales descritos anteriormente. Los vendedores han asimilado ajustes de precio relevantes (20-25%) respecto de máximos de 2017-2018 y nuevos «players» aprovechan estos ajustes del mercado para entrar en el nuevo ciclo con anticipación y captar ese valor para sus accionistas. Tras años de ostracismo, el retail vuelve a estar en el foco.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

CEO addmeet.com

Twitter: @addmeet

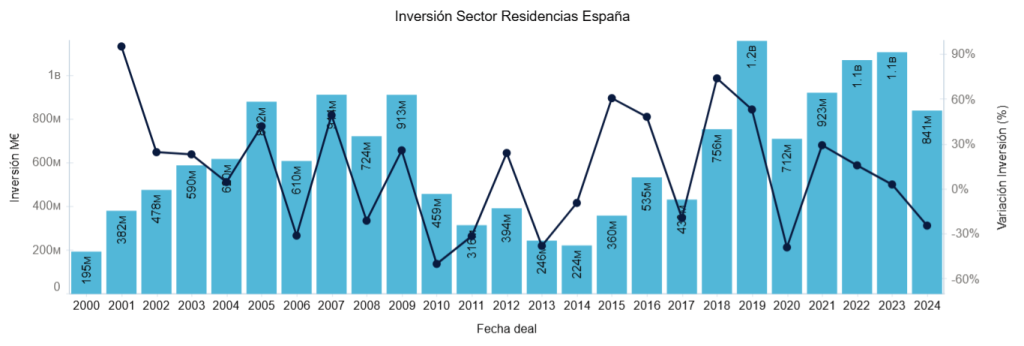

Inversión Residencias 3ª Edad España 2024

El sector de residencias de tercera edad ha alcanzado durante este año una inversión de 841 M€ (datos algoritmo DAO addmeet) en España, presentando un descenso del 24,11 % interanual. Dicha merma en la inversión se ha producido por la dificultad de alcanzar las expectativas de los inversores en un entorno de tipos de interés y yields más altos que en los últimos años.

Durante este año se ha registrado un total de 91 operaciones inmobiliarias en el sector, con valor promedio de 9,2 M€ y volúmenes entre 1 y 27 M€. Entre las operaciones más destacadas de este año se encuentra, en primer lugar, la licitación del proyecto de la residencia de tercera edad ‘Residencia Campo del Habanero’, con una superficie de 14.535 m² y una capacidad total de 192 camas. Otra operación relevante ha sido la adquisición de la Residencia Zadorra, ubicada en Vitoria, por parte de Arkea.

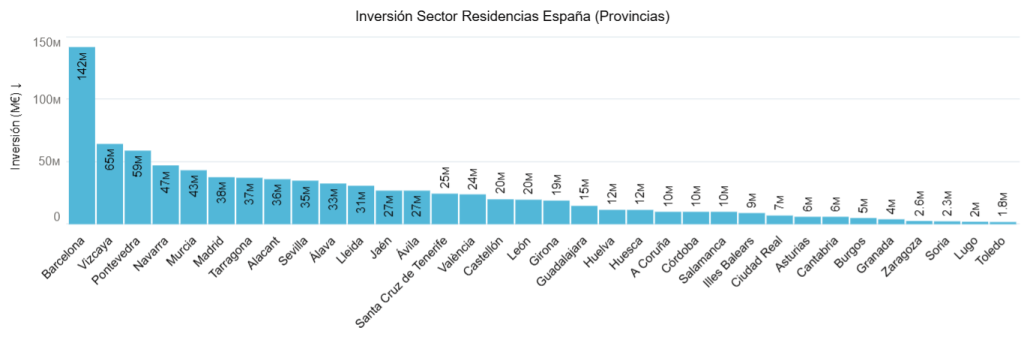

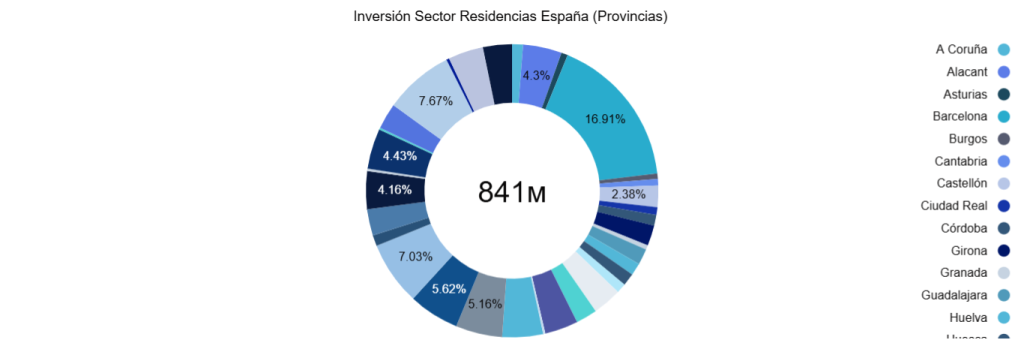

En 2024, Barcelona lideró las inversiones con 142 M€, seguida por Vizcaya (65 M€), Pontevedra (59 M€), Navarra (47 M€), Murcia (43 M€), Madrid (38 M€), Tarragona (37 M€), Alicante (36 M€) y Sevilla (35 M€), correspondientes a 53 operaciones inmobiliarias realizadas a lo largo del año.

Las provincias de Barcelona (16,91%), Vizcaya (7,67%), Pontevedra (7,03%), Navarra (5,62%), Murcia (5,16%), Tarragona (4,43%), Alicante (4,3%) y Sevilla (4,16%) aglomeran el 55,28% de la inversión total. Con un impacto inferior se encuentran las provincias de Álava (3,89%), Lleida (3,67%), Ávila (3,21%), Santa Cruz de Tenerife (2,92%), Valencia (2,85%) y Castellón (2,38%). El resto de las provincias tienen un porcentaje inferior al 2% en la inversión total.

Las provincias de Barcelona (16,91%), Vizcaya (7,67%), Pontevedra (7,03%), Navarra (5,62%), Murcia (5,16%), Tarragona (4,43%), Alicante (4,3%) y Sevilla (4,16%) aglomeran el 55,28% de la inversión total. Con un impacto inferior se encuentran las provincias de Álava (3,89%), Lleida (3,67%), Ávila (3,21%), Santa Cruz de Tenerife (2,92%), Valencia (2,85%) y Castellón (2,38%). El resto de las provincias tienen un porcentaje inferior al 2% en la inversión total.

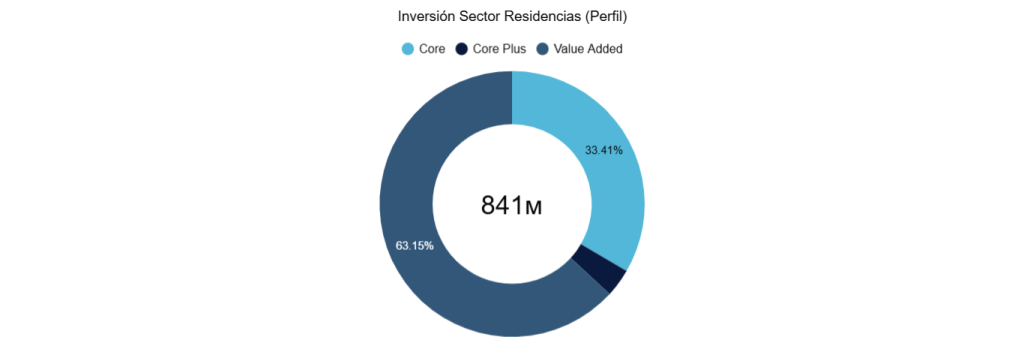

Inversión por perfil de inversión

De acuerdo con la distribución de estrategias de inversión, la value added se mantiene como la opción preferida por los inversores, representando un 63,15% del total. El desarrollo de nuevos proyectos sigue teniendo sentido antes avance de la pirámide poblacional. Le sigue la estrategia core, que ha mostrado un notable aumento en interés, alcanzando el 33,41% en comparación con el 13% registrado en 2023, ya que los inversores han percibido que las yields han tocado techo.. Finalmente, el core plus concentra el 3,44% restante, manteniéndose como la estrategia menos atractiva para los inversores..

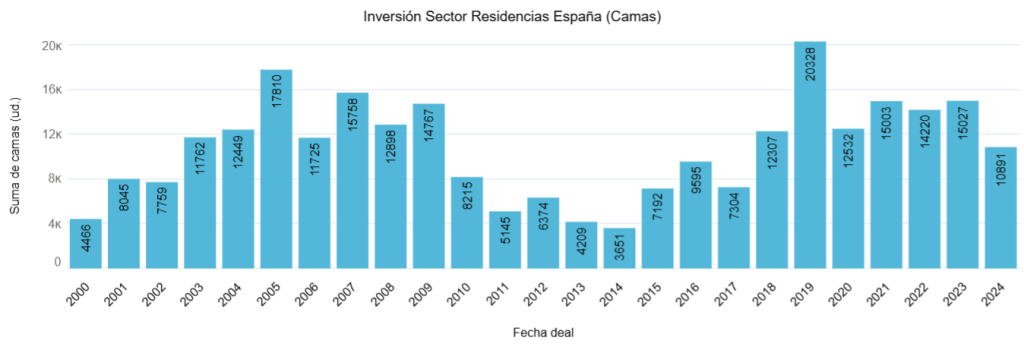

Como se observa en el gráfico, este año las inversiones en residencias de tercera edad en España alcanzan un total de 10.891 camas, lo que representa una notable disminución interanual cercana al 28%. Entre las operaciones inmobiliarias con mayor volumen de camas, destacan el proyecto llave en mano de la Fundación Bonarea para su segunda residencia de tercera edad en Guissona, que tendrá 242 camas. Por otra parte, Romano Senior adquirió la Residencia Domusvi Gazalbide en Vitoria, que dispone de 204 camas y seguirá bajo la gestión de Domusvi.

En conclusión, el sector de las residencias en España ha experimentado un descenso relativamente alto respecto de los casi máximos de 2023. Aunque esta desaceleración no alcanza los niveles registrados durante la pandemia, se observa una tendencia hacia cifras de inversión similares a las previas al COVID-19. En términos de estrategias de inversión, la preferencia sigue siendo para la opción «value added» de promociones llaves en mano con inquilino, con activos que actualizan un stock con cierta obsolescencia. Aunque el volumen de camas transaccionadas disminuyó en comparación con 2023, la distribución de inversiones sigue concentrándose en provincias clave con desequilibrio demanda (población >65 años) vs oferta significativo, lo que refleja una concentración de la inversión en zonas estratégicas del país.

Se prevé que, de cara a 2025, la inversión en el sector experimente un crecimiento significativo, con la vuelta de inversores institucionales de perfil «Core» que han estado expectantes ante la escalada de yields experimentada desde 2022 y que van a volver a ver al mercado español como una oportunidad.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

Inversión Promoción Residencial España 2024

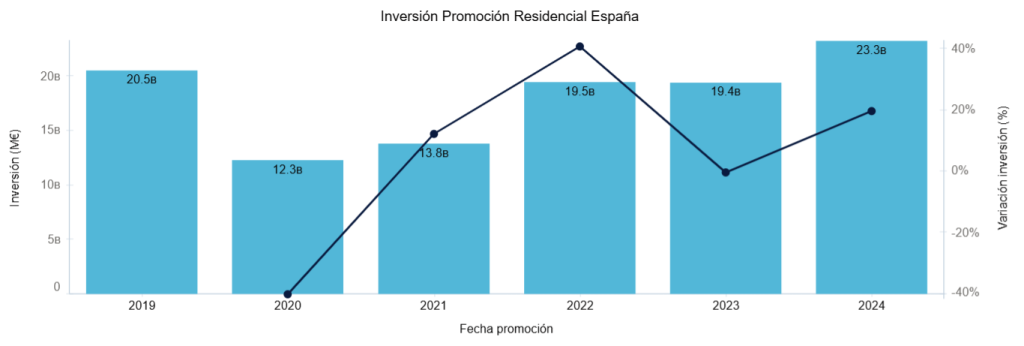

El sector de la promoción residencial ha alcanzado durante este año una inversión promotora de 23.362 M€ (datos algoritmo DAO addmeet) en España, presentando un aumento del 19,75% con respecto al año anterior. Este aumento marca un nuevo cambio de ciclo al alza tras la ralentización del año 2023, superando por primera vez los 20 B€ alcanzados en 2019.

Durante este año se ha registrado un total de 1.791 promociones residenciales en España, con valor de venta promedio de 13,04 M€ y volúmenes entre 1 y 200 M€. Las promociones de mayor volumen esperado de ventas han sido Sierra Blanca y Dolce & Gabbana, una promoción de lujo ubicada en Marbella, que cuenta con 92 unidades, proyecto de Sierra Blanca Estates. También destaca la promoción María de Molina 50 en Madrid, con un total de 153 unidades.

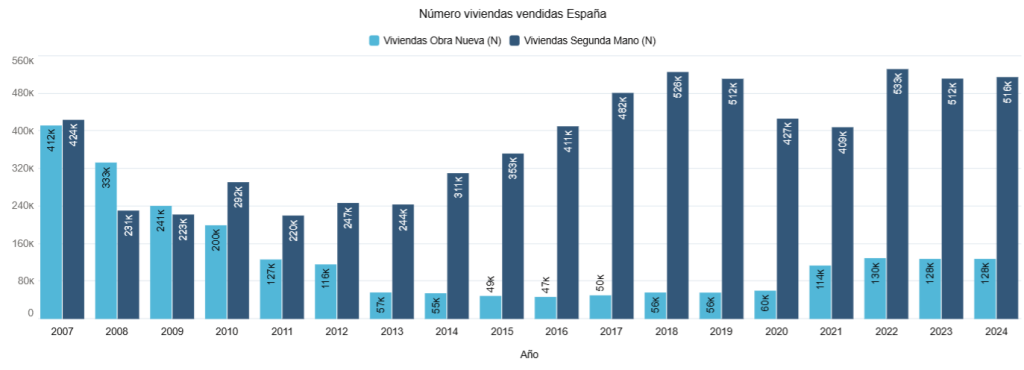

Evolución de la demanda, obra nueva y segunda mano

Analizando la evolución en la compraventa de viviendas experimentada en 2024 (Fuente: INE Notariado), parece que se ha alcanzado una demanda estable entorno a los 640k unidades vendidas anualmente, siendo 130k de las mismas de obra nueva . La descompensación entre una oferta anual de obra nueva insuficiente y la demanda sostenida apalancada en los buenos datos de crecimiento económico (+3,2%) y el crecimiento demográfico (+0,92%), es la explicación a que los precios, si turbulencias macroeconómicas no lo atenúan, no pueden mas que seguir al alza en el corto plazo.

Inversión por provincias, ciudades y barrios

A lo largo de este año, las provincias que han registrado mayor inversión son, en orden de relevancia, Málaga (5.587 M€), Madrid (4.795 M€), Barcelona (1.846 M€), Alicante (1.266 M€), Valencia (1.104 M€), Illes Balears (1.007 M€), Sevilla (855 M€) y Zaragoza (568 M€).

Las provincias de Málaga (24,02%), Madrid (20,62%), Barcelona (7,94%), Alicante (5,44%), Valencia (4,75%), Illes Balears (4,33%), Sevilla (3,68%) y Zaragoza (2,44%) aglomeran el 73,22% de la inversión total. Con menor impacto se encuentran provincias como Cádiz, Valladolid, Granada, Tarragona, Girona, Burgos, Lleida, Córdoba, Huelva, Lugo, La Rioja, Soria, entre otras.

Analizando la inversión a nivel «ciudad», Madrid (2.476 M€), Marbella (1.799 M€) y Estepona (906,6 M€) mantienen la misma tendencia que el año anterior, consolidándose como los principales puntos estratégicos de interés para los inversores por segundo año consecutivo. Con una inversión inferior, se encuentran Mijas (907 M€), Fuengirola (632 M€), Zaragoza (515 M€), Palma de Mallorca (466 M€), Málaga (399 M€), Sevilla (361 M€), Casares (357 M€), Barcelona (334 M€) y Valencia (265 M€)

Al analizar los barrios de España donde las viviendas de obra nueva se venden a precios más altos, las Illes Balears, Málaga, Las Palmas y Madrid destacan como los principales destinos. En las Illes Balears, los precios más elevados se encuentran principalmente en Palma de Mallorca e Ibiza. En Palma de Mallorca, destacan La Calatrava (25.190 €/m²) y Son Vida (13.263 €/m²), mientras que en Calvià sobresalen Santa Ponsa (18.451 €/m²) y Cas Catala (14.500 €/m²). En Ibiza, los precios más altos corresponden a Can Misses (15.746 €/m²) y Talamanca (14.999 €/m²). En el municipio de Marbella se encuentra el barrio de Monte Paraiso (22.222 €/m²). En San Bartolomé de Tirajana, se encuentra Monte León (17.441 €/m²), por ultimo, en Madrid provincia, los barrios de Salamanca (15.953 €/m²), Justicia (15.730 €/m²), Castellana (15.000 €/m²) y Almagro (14.895 €/m²).

Según se aprecia en el gráfico, la provincia de Madrid ha contado con 9.223 unidades residenciales de obra nueva desarrolladas, seguida de Málaga con 7.429, Barcelona con 4.416, Valencia con 4.403 y Sevilla con 3.298 unidades. En conjunto, estas provincias concentran aproximadamente el 51% del total de unidades residenciales desarrolladas en 2024, que asciende a 56.206 en toda España.

Inversión por tipología de vivienda

En 2024, la tipología de vivienda con mayor peso fue la vivienda plurifamiliar, que representó aproximadamente el 79,33% del mercado. Por su parte, la vivienda unifamiliar experimentó un leve descenso respecto al año anterior, situándose en torno al 20,67%.

Conclusión

En 2024, el sector de la promoción residencial en España ha mostrado una clara aceleración (+20%) respecto a 2023. Las ciudades y provincias habituales (Madrid y Costa del Sol) han concentrado la mayor parte del mercado, reflejando el interés tanto de usuarios finales como de inversores residenciales en estas ubicaciones.

Los promotores aceleran en la compra de suelo para intentarse ajustar a una demanda creciente y actualmente insatisfecha, que sigue presionando los precios al alza. Lo «tedioso» del proceso de desarrollo de suelo en España hace que se consuma suelo a mayor velocidad de la que se produce. Estabilizados los costes de construcción, que han atenuado la apreciación del suelo en los últimos 2-3 años, el incremento de precios del producto final presiona al alza el precio de la materia prima. Urge disponer de mecanismos de financiación alternativos a los actuales y procesos administrativos más eficientes que agilicen el desarrollo de suelo si no se quiere que el problema escale.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

Inversión Hotelera España 2024

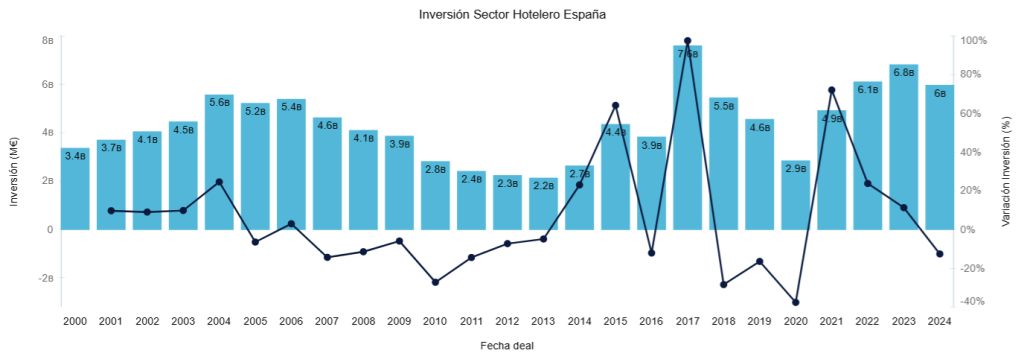

Durante este año, el sector hotelero ha alcanzado una inversión de 5.991 M€ (datos algoritmo DAO addmeet) en España, presentando un ligero descenso del 12,37 % interanual. A pesar de este ligero ajuste, el sector mantiene su solidez, con una inversión acumulada de 24.042 M€ en los últimos cuatro años, consolidándose como uno de los principales focos de inversión inmobiliaria en España desde el año 2017, concentrándose la inversión en hoteles de categoría superior.

En 2024, se ha registrado un total de 301 operaciones inmobiliarias en el sector, con valor promedio de 19,90 M€ y volúmenes entre 1 y 210 M€. Entre las principales operaciones del año se encuentra, en primer lugar, la compra del Hotel Miguel Ángel, un 5 estrellas en Madrid, en el barrio de Salamanca, por parte de Stoneweg y Lopesan, realizada en el último trimestre. En segundo lugar, se destaca la adquisición del Hotel Ibiza Six Senses, un establecimiento de 5 estrellas con 134 habitaciones, por parte del Grupo Statuto, conocido por su portafolio de hoteles de lujo en Italia y que ya realizó su primera incursión en el mercado español con la compra del Hotel W Ibiza en 2023.

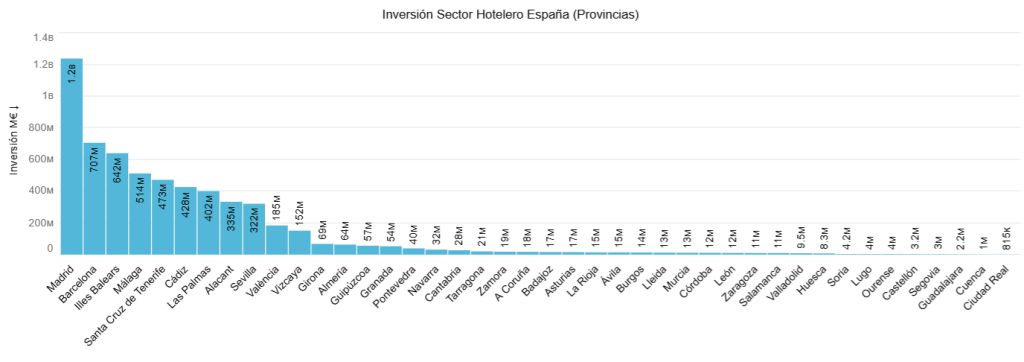

A lo largo del año, la inversión en el sector hotelero se ha concentrado principalmente en Madrid, que siguiendo la tendencia de los últimos años, ha liderado con una inversión de 1.200 M€. Le siguen Barcelona (707 M€), Illes Balears (642 M€), Málaga (514 M€), Santa Cruz de Tenerife (473 M€), Cádiz (428 M€) y Las Palmas (402 M€), consolidándose como las provincias con mayor atractivo para los inversores. El «mantra inversor» Madrid, Barcelona, Islas y Costa del Sol, ha seguido siendo válido durante 2024.

Un caso destacado es Vizcaya, donde la actividad ha estado impulsada principalmente por la adquisición de una cartera de «flex living» por parte de la cadena Greystar, que incluyó el Hotel Node Barakaldo, con 639 habitaciones. Entre las provincias con menor impacto para los inversores se encuentran Girona, Valencia, Alicante, Tarragona y Zaragoza, entre otras.

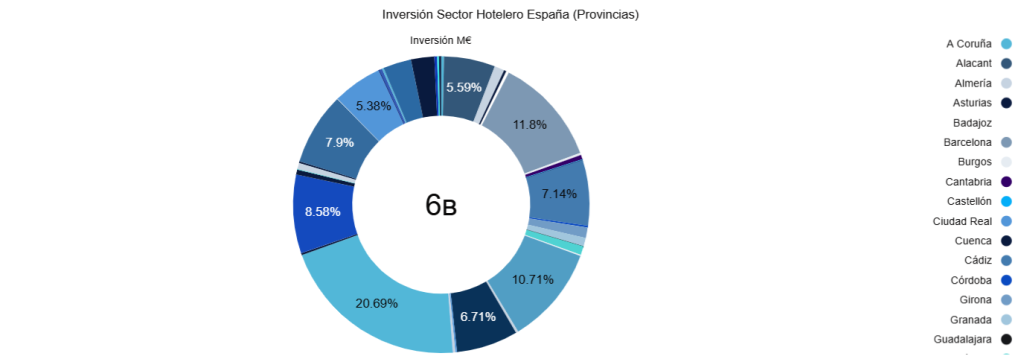

Aplicando la regla del 80/20 a la inversión hotelera por provincias, 9 provincias (17% de las 52) concentran el 80% de la inversión hotelera. Madrid se posiciona como el destino con mayor volumen de inversión, alcanzando un 20,69% del total, seguido de Barcelona (11,8%), Illes Balears (10,71%), Málaga (8,58%), Santa Cruz de Tenerife (7,9%), Cádiz (7,14%), Las Palmas (6,71%), Alicante (5,59%) y Sevilla (5,38%) completan la lista de provincias con mayor volumen de inversión.

Aplicando la regla del 80/20 a la inversión hotelera por provincias, 9 provincias (17% de las 52) concentran el 80% de la inversión hotelera. Madrid se posiciona como el destino con mayor volumen de inversión, alcanzando un 20,69% del total, seguido de Barcelona (11,8%), Illes Balears (10,71%), Málaga (8,58%), Santa Cruz de Tenerife (7,9%), Cádiz (7,14%), Las Palmas (6,71%), Alicante (5,59%) y Sevilla (5,38%) completan la lista de provincias con mayor volumen de inversión.

Inversión por perfil de inversión

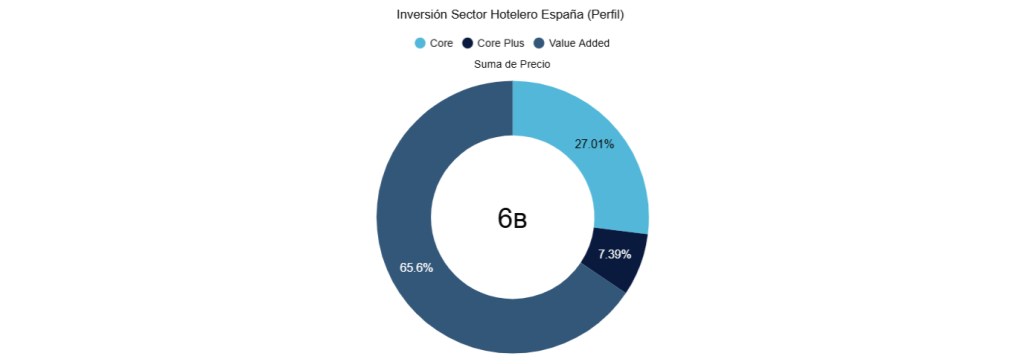

Dentro de las diferentes estrategias de inversión podemos distinguir la siguiente distribución; la inversión Value Added sigue liderando el mercado con el 65,6% del total, destacando por su enfoque en promover y, sobre todo, reposicionar y revalorizar propiedades.

El perfil Core (27,01%), con unaligera disminución con respecto al año anterior, sigue siendo la segunda estrategia más relevante en el mercado. La estrategia Core Plus de compra con pequeña reforma o rotación de inquilino supone el 7,39% del total.

Inversión por estrellas y tipología de inmueble

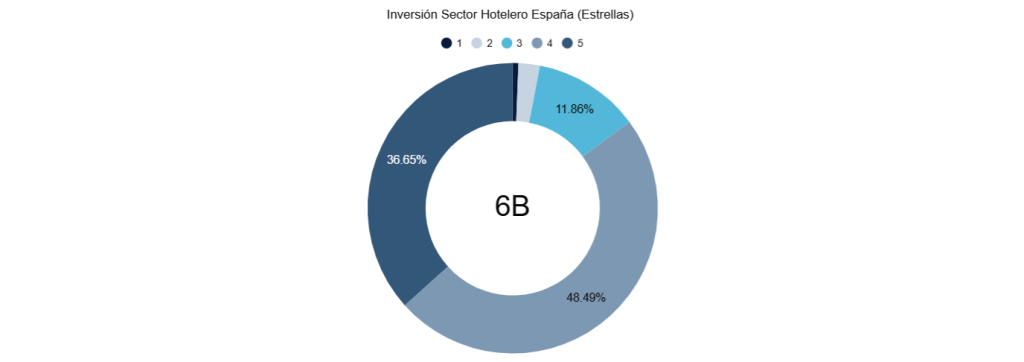

En cuanto a la categoría de los activos hoteleros, la inversión sigue enfocándose en establecimientos de alta gama, con los hoteles de 4 estrellas liderando la captación de capital, representando un 48,49% del total. En segundo lugar, los hoteles de 5 estrellas concentran un 36,65%, reafirmando su atractivo para los inversores que buscan como inversión refugio «trophy assets» con rentabilidad estable principalmente en modelo gestión. Por otro lado, los hoteles de 3 estrellas han recibido un 11,86% de la inversión, mientras que los de 2 estrellas y 1 estrella han representado un 2,37% y 0,64%, respectivamente.

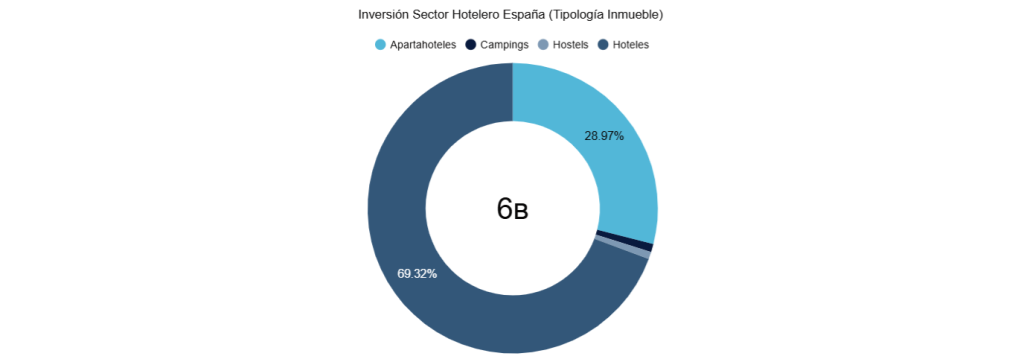

Analizando la inversión por tipologías, los hoteles concentran el 69,32% del total invertido a lo largo de 2024. Por otro lado, a diferencia del año anterior, los inversores han mostrado un mayor interés en los apartahoteles, cuya participación ha aumentado considerablemente hasta el 28,79%, frente al 10,8% registrado en 2023. El efecto de los desarrollos y rotaciones de «Flex living» comienza a tener un peso relevante dentro del universo hotelero de media estancia. Finalmente, los campings y hostels representan el 1,75% restante de la inversión, con un potencial de crecimiento relevante debido al dinero levantado para este último segmento, actualmente en fase de allocation.

Conclusión

Como conclusión, podemos decir que durante el año 2024, el sector hotelero en España ha mantenido su atractivo para inversores nacionales e internacionales, consolidándose como foco de inversión nacional e internacional. La estabilidad del país, su liderazgo en turismo global y la continua demanda de alojamientos de calidad han impulsado la actividad inversora con una notable concentración en las regiones estratégicas (Madrid, Barcelona, Baleares, Canarias y Costa del Sol).

Los precios/habitación en las transacciones siguen marcando máximos anualmente respaldados por un ciclo expansivo continuado de la operativa hotelera con evoluciones interanuales de Revpar entorno al 10% en los mercados de referencia. No se dislumbra a corto plazo un cambio de «ciclo operativo» que rompa el círculo virtuoso de los últimos 4 años.

Con un porcentaje del parque hotelero en estado de obsolescencia es previsible que la inversión de siga centrando en el reposicionamiento de hoteles existentes, sobre todo en Costa. Los inversores de valor añadido seguirán siendo los mas activos del mercado

La tendencia general refleja un ligero ajuste en la captación de capital durante 2024, que seguramente recuperará durante 2025 debido a la ligera compresión de yields esperada ante el nuevo ciclo bajista de tipos. La inversión hotelera seguirá siendo un valor seguro durante 2025.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

Inversiones inmobiliarias (3T 2024) Tipos y geopolítica

Utilizando los datos proporcionados por el algoritmo DAO de addmeet analizaremos la evolución de la inversión inmobiliaria en España durante el tercer trimestre del año, así como la evolución de la misma en los últimos trimestres.

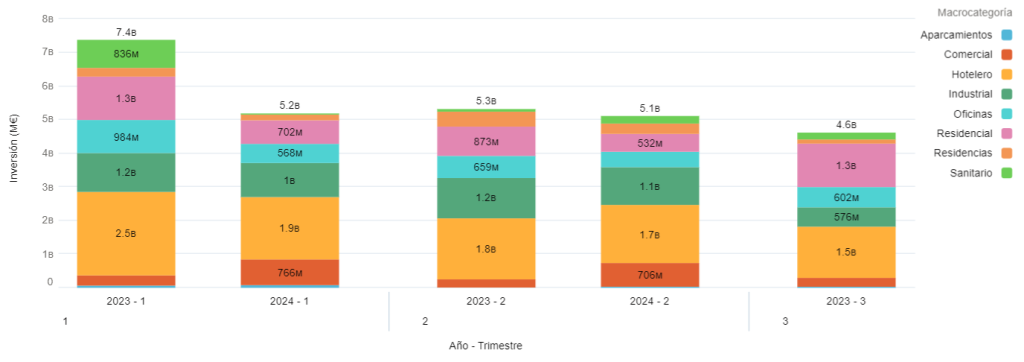

La inversión continúa presentando un ligero descenso durante este trimestre

Durante el tercer trimestre del año, se ha registrado una inversión de 4,8 B€, produciéndose una leve disminución en la inversión inmobiliaria tanto interanual como trimestral, situándose este último en torno al 15,8%. Durante este periodo se registraron en España un total de 241 operaciones inmobiliarias, con valor medio de 19,9 M€ y con volúmenes entre 1 y 237 M€.

Dentro de los diferentes sectores unos se han comportado mejor que otros, el hotelero se mantiene siendo el principal foco de inversión durante los últimos trimestres con el 26,96% del total. Seguido del industrial (26,34%), oficinas (17,35%), residencial (11,66%), comercial (8,51%). Con un impacto notoriamente inferior se encuentran las residencias (4,81%), el sanitario (3,51%) y los aparcamientos con el 0,96% restantes.

Variación interanual por sectores

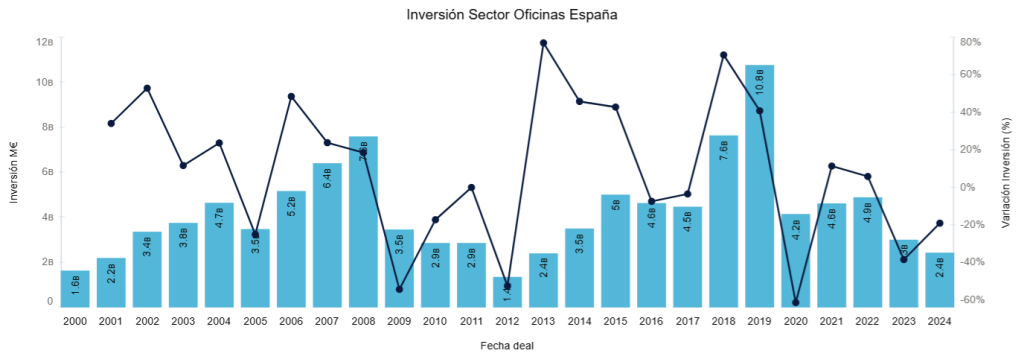

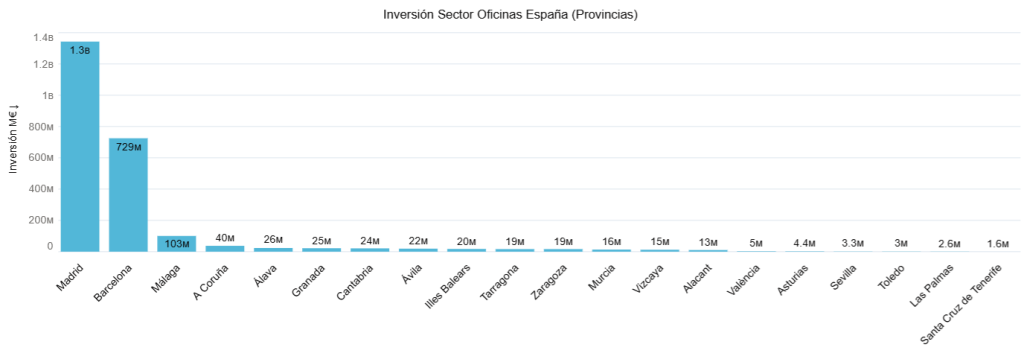

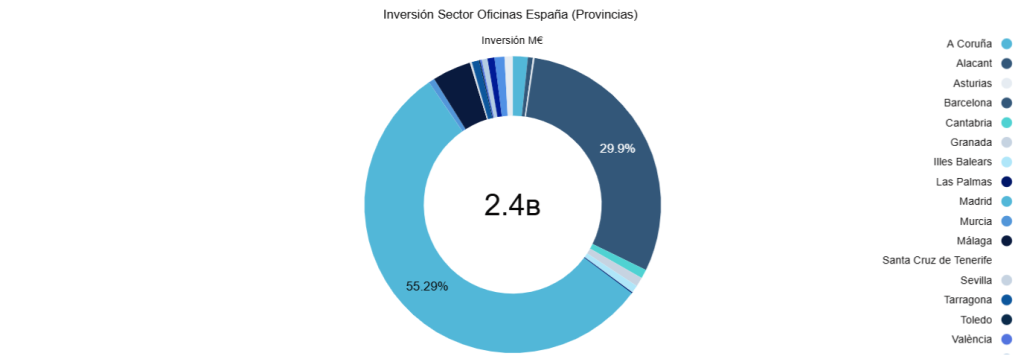

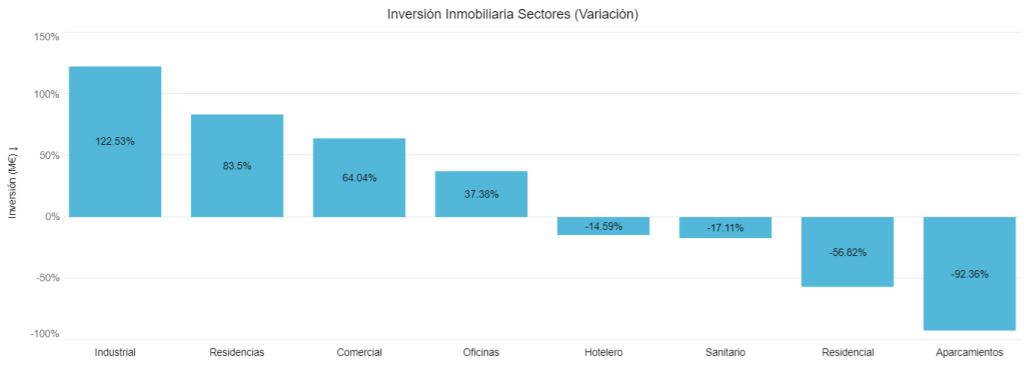

Como se aprecia en el gráfico de variación trimestral interanual, el industrial (122,53%), las residencias (83,5%), el comercial (64,04%) y las oficinas (37,38%) son los principales sectores que han registrado aumentos significativos en la inversión. Por otra parte, otros sectores como el hotelero (-14,59%), sanitario (-17,11%), residencial (-56,82%) y aparcamientos (-92,36%) han sufrido considerables descensos en su actividad inversora con respecto al año anterior.

Sobre tipos de interés y geopolítica

Analizando los datos del trimestre se sigue apreciando tracción en el sector industrial (principalmente impulsado por el sector de los centros de datos), en el sector comercial (que, todo hay que decirlo, viene de muy abajo) y en un sector refugio como las residencias de tercera edad. El principio de la bajada de tipos ha tenido un efecto positivo en los activos más «core» en los que hay cierto consenso de que las yields han frenado su subida y están estabilizadas, con perspectivas a la baja en el corto medio plazo. La incertidumbre «geopolítica» marca el principal riesgo percibido en el futuro cercano si el conflicto actual «escala», con la contención inversora del «dinero con mayor aversión al riesgo» que los tiempos de incertidumbre geopolítica suelen conllevar.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

Inversiones inmobiliarias (2T 2024) El retail ha vuelto

Basándonos en los datos del algoritmo DAO de addmeet analizaremos la evolución de la inversión inmobiliaria en España durante el segundo trimestre del 2024 así como la evolución de la misma en los últimos trimestres.

Leve descenso en la inversión inmobiliaria durante el segundo trimestre

El segundo trimestre del año ha presentado una inversión de 5,1 B€, produciéndose un ligero descenso de la inversión inmobiliaria tanto interanual como trimestral. Durante este periodo se registraron en España un total de 242 operaciones inmobiliarias, con valor medio de 21 M€ y con volúmenes entre 1 y 250 M€.

En los distintos sectores algunos se han portado mejor que otros, el hotelero continúa siendo el principal foco de inversión con el 33,81% del total, seguido del industrial (21,98%), comercial (13,8%), residencial (10,39%) y oficinas (8,96%). Por ultimo, con impacto significativamente menor se encuentran las residencias de tercera edad (6%), sanitario (4,41%) y los aparcamientos (0,62%) con bastante actividad concesional pública en la primera parte del año.

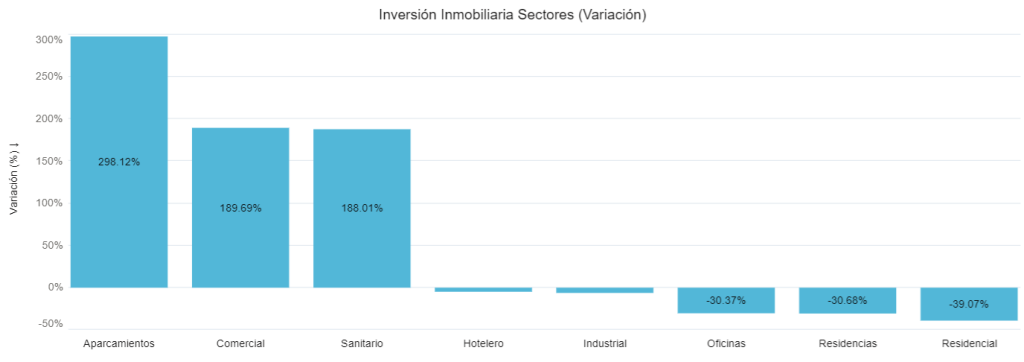

Variación interanual por sectores

Variación interanual por sectores

Como se aprecia en el gráfico de variación trimestral interanual, los aparcamientos (298,12%), comercial (189,69%) y sanitario (188,01%) son los principales sectores en presentar un incremento considerable en su inversión. Por otra parte, los demás sectores han mostrado síntomas de estancamiento. Hotelero (-4,83%), que también hay que tener en cuenta que viene de muy alto, e industrial (-6,25%) mantienen el tipo. Oficinas (-30,37%), residencias de tercera edad (-30,68%), donde el incremento de yields en valores >6% hacen más complicado al promotor tener un margen razonable de promoción y residencial (-39,07%), en el que las condiciones para estructurar proyectos BTR siguen siendo complicadas.

El retail ha vuelto

Como conclusión, por ahora no se percibe «alegría» en el mercado de inversión inmobiliaria tras la reciente primera bajada de tipos del BCE. Las dudas en cuanto al plazo de las siguientes bajadas y sobre si realmente la inflación ya está realmente contenida hace que el mercado no se haya animado «por norma general». Aparece, como adelantamos en los últimos trimestres un «oasis» para el inversor en el sector del retail cuyos datos de economía real en cuanto a «visitas a los centros» y «ventas/m2», aunados con unas yields en máximos históricos hacen prever recorrido de valor a quién entre en esta fase del ciclo y sepa gestionar bien activos que «sigan teniendo sentido» por su ubicación y oferta.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

CEO addmeet.com

Twitter: @addmeet

Inversiones inmobiliarias 1T 2024 (Viraje del ciclo)

Basándonos en los datos del algoritmo DAO de addmeet analizaremos la evolución de la inversión inmobiliaria en España durante el primer trimestre del 2024 así como la evolución de la misma en los últimos trimestres.

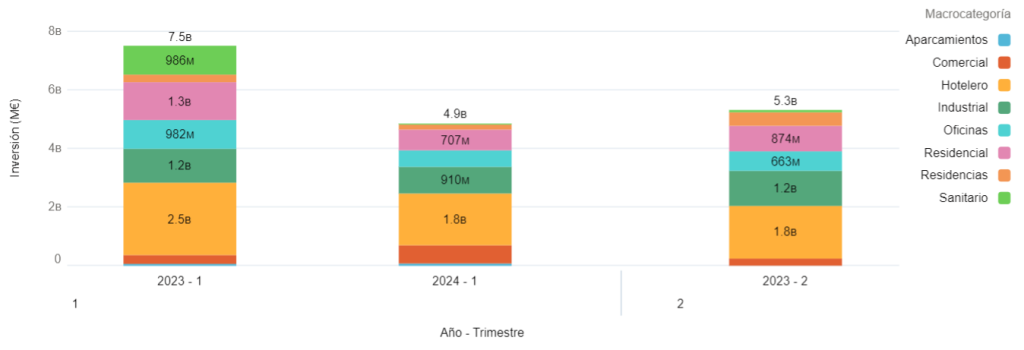

La inversión desciende durante el primer trimestre

Según se aprecia en el gráfico, durante esta primera parte del año, en la que se ha acumulado una inversión de 4,9 B€, se ha notado un notorio descenso (-35%) en la inversión inmobiliaria a nivel interanual, pero una ligera recuperación intertrimestral (+8%). A lo largo de este periodo se han registrado un total de 244 operaciones inmobiliarias en España, con valor medio de 20 M€ y con volúmenes entre 1 y 300 M€.

Dentro de los diferentes sectores unos se han comportado mejor que otros, siendo el Hotelero el principal foco de inversión con el 37,16% del total, seguido de industrial (18,52%), residencial (14,38%), comercial (12,7%), oficinas (11,45%), por ultimo, con un impacto notoriamente inferior se encuentran las residencias (3,46%) y aparcamientos (1,62%).

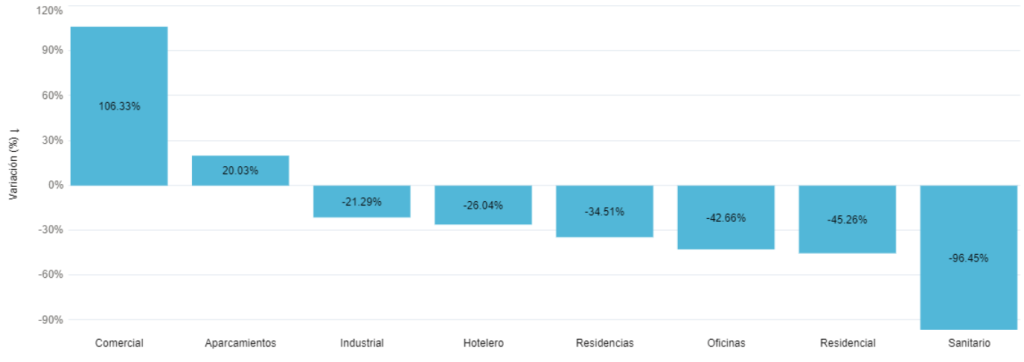

Variación interanual por sectores

Como se aprecia en el gráfico de variación trimestral interanual, el sector comercial (106,3%) es el que mejor comportamiento ha mostrado este trimestre y creemos que es una tendencia de recuperación que se va a ir consolidando a lo largo de 2024. En ciclo alcista también siguen los sectores de aparcamientos (20%), impulsados por la adjudicación de concesiones públicas de dimensión en Madrid. El resto de sectores sigue experimentando el ajuste de los últimos trimestres, encabezado por sanitario ( -96,45%), residencial (-45,3%), oficinas (-42,7%), residencias (-34,5%), hotelero (-28,5) e industrial (-21,3%).

Próximo viraje del ciclo

Como conclusión, podemos decir que durante este primer trimestre, la inversión inmobiliaria en España parece que puede estar viendo el final del ajuste provocado por la subida de los tipos de inversión, avecinándose un giro en el ciclo de volúmenes de inversión por la percepción de que la bajada de precios de los activos ha llegado a su fin con la próxima desescalada de los tipos de interés. Especial atención al sector del retail, cuya economía real en cuanto a footfall y volúmenes de ventas minoristas ha experimentado una evolución muy positiva, siendo probable que, pese al histórico negativo de los últimos años, sea el sector con mayor protagonismo en cuento a inversión durante 2024. Queda por ver la cuantía y velocidad en la bajada de tipos que afectará directamente a la velocidad de revalorización de los activos. Si el mercado ha tocado fondo, buen momento para invertir antes de que los activos sean más caros en el corto plazo.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

CEO addmeet.com

Twitter: @addmeet

Inversión Retail España 2023

El sector de retail ha alcanzado durante este año una inversión de 1.352 M€ (datos algoritmo DAO addmeet) en España, presentando un descenso del 33,51% interanual respecto de los 2 B€ registrados en 2022. Como referencia, teniendo como referencia el año 2017 que marco el máximo de inversión en este segmento (5,9 B€) el descenso sería de casi el 73%. El Covid, el escaso pipeline de desarrollo de proyectos de calidad y el aumento de tipos de interés han llevado a este vertical a «tocar fondo» en términos de volumen de inversión.

Durante este año se han registrado un total de 40 operaciones con valor promedio de 33,8 M€ y con volúmenes entre 1 y 225 M€. Siendo las operaciones de mayor volumen el centro comercial Islazul (Madrid) adquirido por Henderson Park y Eurofund durante el último trimestre y el centro comercial la Salera (Castellón de la Plana) adquirido recientemente por los fondos Lighthouse Properties y Resilient Property.

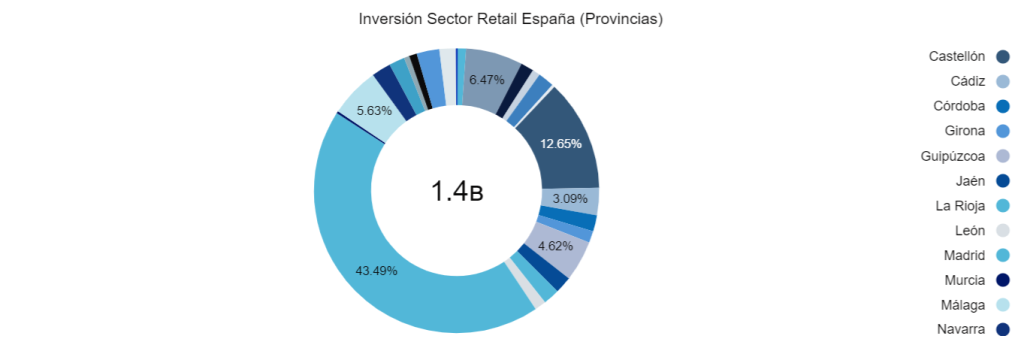

Inversión por provincias

Durante este año, las provincias que han presentado mayor inversión han sido, en orden de relevancia, Madrid (588 M€), Castellón (171 M€), Alicante (88 M€), Málaga (76 M€), Guipúzcoa (62 M€), Cádiz (42 M€), València (35 M€), Navarra (30 M€), Jaén (26 M€), Córdoba (25 M€), La Rioja (25 M€), Zaragoza (25 M€), Barcelona (25 M€), Pontevedra (24 M€), Almería (20 M€), Girona y León (18 M€ cada una de ellas). Con menor impacto se ha invertido en las provincias de A Coruña (14 M€), Toledo (12 M€), Badajoz (12 M€), Sevilla (8 M€), Burgos (4 M€), Murcia (3,5 M€) y Álava (1,1 M€).

Analizando el peso de cada provincia en la inversión total, Madrid (43,49%), Castellón (12,65%), Alicante (6,47 %), Málaga (5,67 %), Guipúzcoa (4,62 %), Cádiz (3,09 %), València (2,57 %), Navarra (2,22 %), Jaén (1,92 %), Córdoba (1,85 %), La Rioja (1,85 %), Zaragoza (1,85 %), Barcelona (1,84 %), Pontevedra (1,77 %), Almería (1,48 %), Girona (1,33 %), León (1,29 %), A Coruña (1,06 %), Toledo (0,89 %), Badajoz (0,89 %), Sevilla (0,59 %), Burgos (0,3 %), Murcia (0,26 %) y Álava (0,08 %).

Inversión por perfil de inversión

Dentro de las diferentes estrategias de inversión podemos distinguir la siguiente distribución; core (59,21 %), value added (30,43 %), core plus (8,65 %) y opportunistic (1,7 %). Ante un desarrollo limitado de nuevos proyectos, la inversión en producto estabilizado es la que captura el mayor volumen de inversión.

Inversión por tipología de inmueble

Analizando la inversión por tipologías, los centros comerciales (47,05%) y parques comerciales (36,65%) aglomeran el 83,7% del total. Con menor impacto se encuentran los locales prime (9.92 %), naves comerciales (5,77 %) y outlets (0,61 %).

Conclusión

Como conclusión podemos decir que el segmento del retail en España ha presentado una ralentización continuada desde 2017, no siguiendo el mismo ciclo expansivo de otros verticales entre 2017 y 2022. A efectos economía real (Footfall y Ventas/m2 SBA) los efectos de la pandemia no se han acabado de superar hasta 2023, lo que ha hecho que la apreciación de activos vía aumentos de rentas no haya sido posible. Si a esto le añadimos la subida de tipos, es de entender que el dato de inversión de este año haya sido el cuarto peor de los últimos 20 años.

Como aspecto positivo de cara a 2024 es que el mercado arroja cierto consenso en que los tipos de interés han llegado a su techo y que la FED primero y el BCE después van a realizar varios ajustes a la baja durante el año. El cambio de ciclo de tipos aportará a los inversores la perspectiva de que los ajustes de valor vía yield han llegado a su fin, entrando al mercado inversores más institucionales que durante estos últimos dos años han tenido una posición «wait and see».

La lectura positiva es que una vez que haya cierto consenso de que los «Capval» de los activos ha tocado fondo y de que las «Ventas/m2 de SBA» (>9%) van al alza, estos efectos provocarán el aumento del apetito por esta clase de activos en los que posicionándose durante 2024 es previsible que tengan un upside importante en los próximos años tanto por incrementos de rentas como por las esperadas compresiones de yields. Los primeros «valientes» ya están aflorando.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

CEO addmeet.com

Twitter: @addmeet

ESPAÑOL

ESPAÑOL

Follow us in: