Blog Addmeet

22@ vs Madbit, el sorpasso de Barcelona a Madrid

Categorizado en: Edificios Oficinas, Mercado Inmobiliario Autor: CorresDespués de analizar en nuestros últimos informes la evolución de la inversión en oficinas en España, Madrid y Barcelona (datos algoritmo DAO addmeet), analizaremos hoy la evolución de los principales barrios tecnológicos de ambas capitales, Madbit (Madrid) y 22@ (Barcelona) y la evolución en inversión y precios que se ha producido en los mismos en el último ciclo inmobiliario expansivo del sector de oficinas (2015-2023).

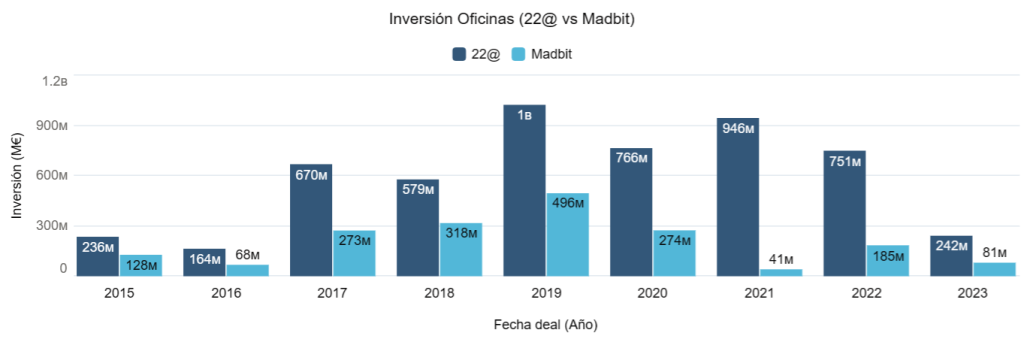

Analizando la inversión en oficinas acumulada en los últimos años, se aprecia que 22@ (5.354 M€) casi triplica la inversión captada por Madbit (1.864 M€). La apuesta del Ayuntamiento de Barcelona en el año 2000 por un desarrollo urbanístico enfocado la implantación de empresas de sectores de alta componente tecnológica, parece con el tiempo haberse convertido en un éxito. La «ebullición económica» que ha sufrido el barrio se ha traducido en un crecimiento exponencial del interés inversor nacional e institucional, que ha colocado 600 M€ de media anualmente en este sub-mercado.

Madbit, nacido como estrategia «económica/inmobiliaria» cohesionada (hasta entonces conocido como «Julián Camarillo») 20 años más tarde y con promotores con mayor componente privada que pública, parte con cierta desventaja por no haber sabido anticipar la tendencia como hizo Barcelona. En los últimos años ha captado una inversión media de 200 M€ sin una tendencia clara al alza.

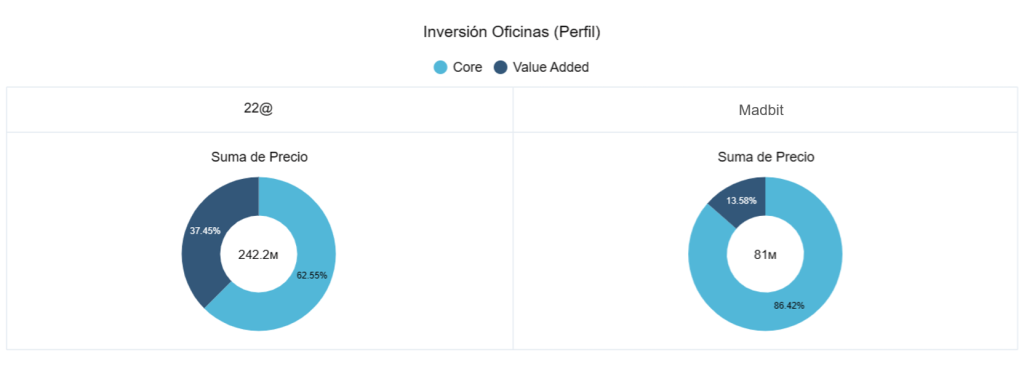

Dentro de las diferentes estrategias de inversión podemos distinguir la siguiente distribución. En 22@, la inversión value added (37,45%) y core (62,55%) en su mayoría han estado vinculadas a producto «nuevo» desarrollado, estabilizado y vendido en primera transmisión. Alrededor de 1,35 Mm2 han sido desarrollados en los últimos años.

En Madbit, la inversión value added (13,58%) ha sido inferior relativamente debido a que ha habido oportunidades value added (con necesidad de Capex parcial y/o alto vacancy a gestionar) en edificios operativos que han desincentivado la inversión en desarrollo desde 0, con el plus de riesgo que la misma supone. La inversión core (86,42%), principalmente se ha centrado edificios «históricos» ya transacionados una o varias veces con anterioridad.

Evolución Precio/m2

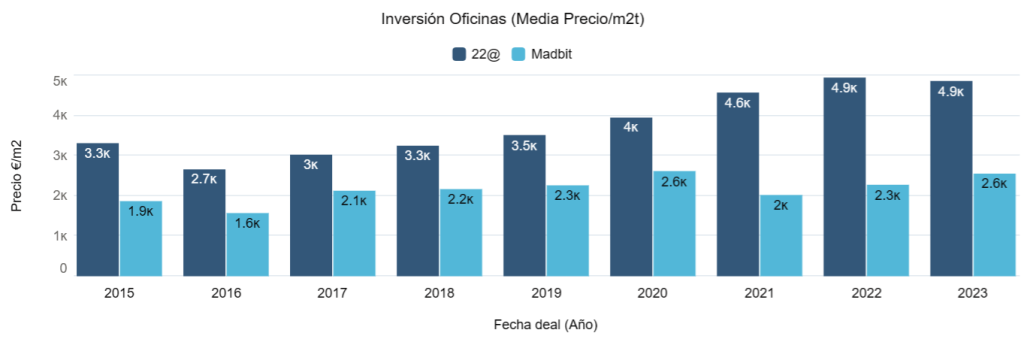

Analizando la evolución de los precios de transacciones totales (incluye value added y core) , la «intensidad» de la inversión inmobiliaria ha marcado en gran medida la evolución de los precios. 22@ ha experimentado un incremento del 82% (2.200 €/m2) en el precio/m2 de SBA, alcanzado una media de 4.900 €/m2 respecto a los 2.700 €/m2 del inicio del ciclo expansivo en 2015-2016.

Madbit, en línea con lo comentado anteriormente, ha experimentado un incremento más comedido del 37% (700 €/m2) en el precio/m2 de SBA, alcanzado una media de 2.600 €/m2 en el último ejercicio.

Parece claro que si un inmueble vale en gran medida lo que genera la actividad económica que tiene dentro, la captación de empresas de alto valor añadido genera un impacto inmobiliario exponencial en el precio del edificio.

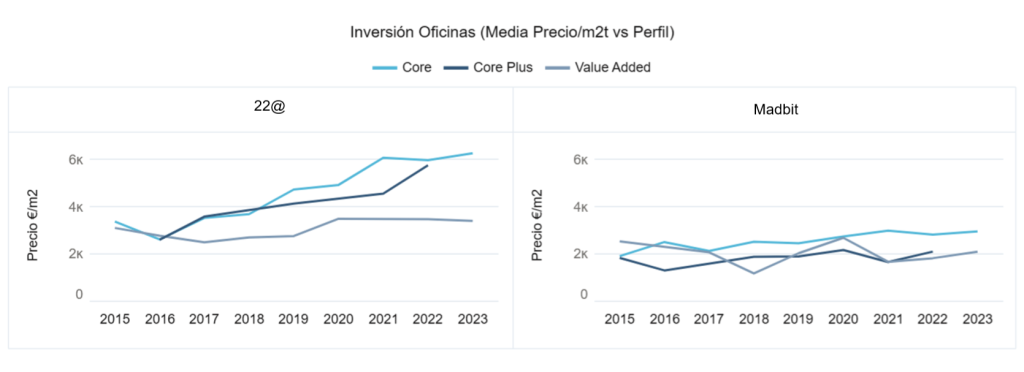

Yendo al detalle del precio/m2t según el perfil de inversión, se puede apreciar que el producto «Core» de 22@ ha alcanzado en 2023 una media en 6.300 €/m2 (siendo el máximo de 7.100 €/m2) desde los 3.406 €/m2 del 2015, un incremento de más del 100% en el precio en menos de 10 años.

En Madbit los incrementos han sido mucho más comedidos , alcanzando el producto «Core» en 2023 una media de 2.980 €/m2 (siendo el máximo de 3.200 €/m2) respecto de los 1.941 €/m2 de 2015, un incremento de alrededor del 20%.

Importante resaltar que, aunque la compresión de las rentabilidades exigidas ha afectado al precio al alza en ambos mercados, el incremento de valor vía aumento de rentas ha sido mucho más relevante en 22@ con aumentos en la renta prime del 75%.

Como conclusión podemos decir que 22@ ha sido un éxito en el que cabe felicitar tanto a lo «público» como a lo «privado». Economía real ha atraído a inmobiliario en un circulo virtuoso en el que todos han salido ganando. Madbit tiene un buen espejo en que mirarse para poder replicar el modelo en la capital de España. Nuestra única duda es si, no partiendo principalmente de la iniciativa pública, un proyecto a tan largo plazo aguantará los intereses cambiantes de un capital inmobiliario seguramente con objetivos mas corto-medio placistas. No olvidemos que el inmobiliario está al servicio de la economía real, y no viceversa.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

Real estate news

Novedades publicadas por la prensa económica

-

Adolfo Ramírez-Escudero: "CBRE crecerá a un ritmo del 15% anual en España y Portugal hasta 2028"

-

Abertis, Saba y Agbar piden reactivar concesiones en España

-

La licitación de obras del Estado en Cataluña se desploma en 2025

-

OHLA y Mohari cierran el acuerdo para repartirse Canalejas

-

La licitación de obras sube un 17% en Catalunya y los entes locales copan el 47% del total

-

Urbas entra en concurso y abre una batalla legal con Colliers

Diario Expansión

Categorías disponibles

Temáticas de nuestro blog

- Alquiler Oficinas (17)

- Alquiler Oficinas Barcelona (12)

- Alquiler Oficinas Madrid (15)

- Aparcamientos en venta (4)

- Blog addmeet (33)

- Centros comerciales (23)

- Edificios en venta (8)

- Edificios Oficinas (13)

- Edificios Oficinas Barcelona (8)

- Edificios Oficinas Madrid (12)

- Fincas rústicas (12)

- Franquicias Hoteleras (6)

- Gasolineras en venta (11)

- Hoteles en venta (9)

- Informes de mercado (2)

- Inversiones Fotovoltaicas (1)

- Inversiones Inmobiliarias (97)

- Inversores Inmobiliarios (85)

- Mercado Inmobiliario (98)

- Naves Logísticas (29)

- Noticias Inmobiliarias (8)

- NPLs (4)

- Oficinas emprendedores (2)

- Operaciones Inmobiliarias (89)

- Reforma de la PAC (4)

- Reforma hipotecaria (2)

- Residencias (1)

- Residencias de estudiantes (1)

- Sareb Banco Malo (10)

- Socimis (8)

- Solares en venta (14)

- Subastas inmobiliarias (18)

Comentarios

Últimos comentarios de los artículos

-

[…] sector de oficinas de España ha registrado durante este primer trimestre del año una inversión de 341,5 M€ (datos algoritmo DAO de addmeet) de los cuales 180,4 M€ pertenecen a la provincia de Barcelona, […]

Inversión Oficinas Barcelona (1T 2024) - addmeet.com - Blog

-

Me podrían explicar de donde sale el valor de capitalización de 24.142,34 €/ha?. Espero su respuesta por favor. No sé si es un error o me falta información. Gracias

Álvaro

-

Deseo recibir sus informes

Xema Gil

-

Creo que la Roca Village es de L35 y no de Moneo/Sola

Miquel

-

A mi el método que más me convence es el de capitalización de renta. Es el que se puede usar en más casos, el más práctico

Amaya

ESPAÑOL

ESPAÑOL